独立系FP解説 元本保証や税制優遇で選択するポートフォリオとは何か【下町FPブログ】

新着FPブログ講座

元本保証や税制優遇で選択するポートフォリオ

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

さあ貯蓄を決意、目標も決まりました。あなたはどんな商品を選びますか? 株式・定期預金・財形貯蓄・FX・投資信託・金投資・不動産投資・先物投資・ビットコインと様々な投資商品があります。

あなたのお金の悩みを解決し、マネーストレスフリーを支援する下町FPの横谷です。今日は、貯蓄・投資方針のお話です。

資産運用の方法を選ぶのには商品の特性がまずあります。どんなリスクを許容するのか、あるいは無リスクなのか、あるいは期間もあります。運用はどの位のスパンを前提に投資するのか。

リスクは不確実性と訳され危険と言う意味ではありません。プラスにもマイナスにも触れる可能性の大きさがリスクの大小です。

今回はそれらの商品性と特徴を考えてみましょう。

FPブログ解説 元本保証や解約時期での商品性から選ぶ

短期解約可能な元本確保を基本とすると

短期、例えば1~2年でお金を貯めようと思うなら、月々決まった額を積立てることができる。

積立定期預金が確実です。元本保証であり、無リスクと言ってもいいでしょう。あらかじめ積み立てる日にちを設定しておき、普通口座から積立口座に自動で振替てがされていきます。

特に給料日などにその積立日の翌日を設定しておけば、確実に積立定期預金の口座に入るので確実な貯蓄が出来ます。

元本保証の無リスクですので、金利は期待できません。短期でも貯蓄が確実にできる損をすることのない堅実な商品です。

貯金ですが、1年でもう少しリスクをとっても増やしたいと思う人は、毎月一定の金額で同じ株式を購入する株式累積投資(るいとう)や毎月一定額の投資信託を購入しながら、積み立てていく積立投資信託がオススメです。

もう少し長期目的貯蓄なら財形住宅貯蓄

住宅資金の確保としての中期貯蓄として「財形住宅貯蓄」があります。会社での商品加入が前提です。

マイホーム取得や自宅のリフォーム等増改築を目的として積み立てる預金です。会社が従業員の毎月の給与やボーナスから天引きをして、契約をしている金融機関の財形商品に積み立てていきます。

契約時に満55歳未満の方が対象となり、積立期間は5年以上です。この資金を使った住宅購入に対して税制優遇があります。

それは、財形年金貯蓄との合計で元利合計550万円まで非課税となることです。ただし目的以外での解約は、課税対象となります。

ゆとりある老後のための財形年金貯蓄

「財形年金貯蓄」は退職後の年金を目的として積み立てる預金信託です。

期間の制約は長く、原則として満60歳以降の年金形式で、引出しは出来ません。契約時は満55歳未満で、積立期間は5年以上です。年金の以外の目的外利用は、課税対象になりますので注意が必要になります。

リスクは取りつつ解約時期で考えると

中短期でお金を貯める

5~10年の長期スパンでお金を貯蓄するには運用が必要になります。貯蓄だけでは資産形成の加速エンジンが不足するからです。

ある程度百万円程度の資金は必要ですが、たとえば1年間、株式や、投資信託で貯めた資金を元手に、投資するのがいいと思います。

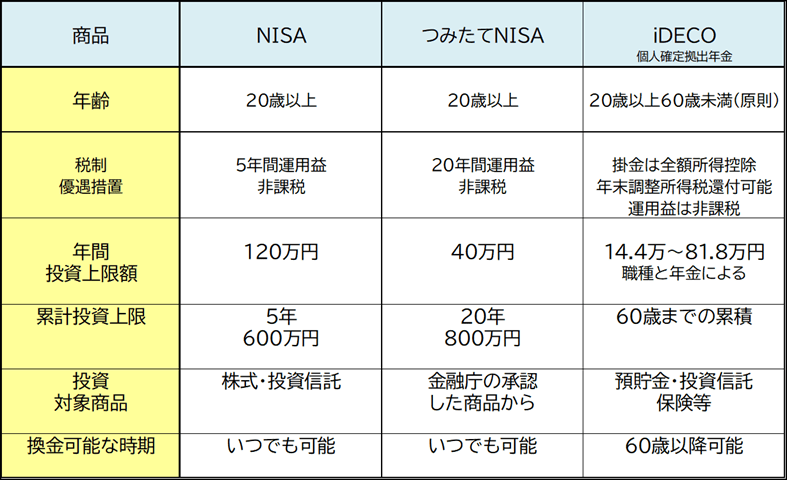

NISAには非課税枠内での取引であれば課税対象外となる優遇があります。

つまり、配当・利益に対して一定期間は実質税金を払わずに投資をする事ができる制度です。NISAの非課税枠は年間120万円までとなっており、毎年5年間に累積投資が120万円づつ投資出来ます。

NISAでは株式取引をはじめとして、投資信託やREIT、ETFインデックス投資信託などの商品も取り扱い可能となってます。

老後までに必要なお金を貯める

長期的貯蓄として注目されている定番商品は個人型確定拠出年金「iDeCo(イデコ)」です。自分で掛け金を保険や投資信託などで運用し、60歳以降に年金や一時金で受け取る制度です。

iDeCo(イデコ)の商品は大きく分けて、「元本確保型」と「元本変動型」の2種類があります。

元本確保型というのは、文字どおり元本が確保されているタイプで、商品としては「定期預金」や「保険」もあります。

元本変動型というのは、元本が変動するタイプのことで、商品として「投資信託」があります。投資信託は、運用ファンドマネジャーが株や債券などの複数の商品に投資・運用する金融商品の事です。

成績次第で元本が増えたり減ったりする投資性の高い商品ですので、資産を大きく増やせるチャンスがある一方、資産が目減りしてしまう可能性もあります。

この制度は財形貯蓄同様に、税制面で優遇がされています。この積立をした年間投資金額が所得控除対象になります。

控除をする事で経費となり所得が下がって所得税と住民税が節税されます。つまり、単に資産運用だけでなく、老後の資金をうまく形成することが出来る優れた設計です。

年金と言うからには老後に向けたお金であって、時間を掛ければ掛ける程、有利になります。ただし、iDeCoは原則として60歳になるまで資金を引き出すことはできません。

iDeCo(イデコ)は条件が整えば、脱退一時金の支給を受け事が出来ますが、ハードルが高いと言えます。要件は以下のすべて満たす必要があります。

・脱退一時金を受け取れる場合

・iDeCo加入者が死亡した場合(死亡一時金)

・iDeCoが障害を負った場合(障害給付金)

この要件からすると、現役世代で健康な人の場合、脱退一時金を受け取ることのできる人はほとんどいないと言えるでしょう。

そもそも老後の年金づくりのための制度ですから、60歳までに資金を引き出してしまい、結局老後の生活費が不足してしまうということを避けるために解約はできないことになっています。

iDeCoの掛金の支払いが厳しくなる場合等のケースなら、掛金を減らす又は掛金の支払いを一時ストップすることは可能です。

それでも60歳過ぎてからこの運用は年金不足の大きな味方になる部分を止めてしまう最終手段だとは理解下さいね。

ですから年間投資額は慎重に精査ください。

家計キャッシュフロー計算などをされてから実行に移される事をお勧めします。

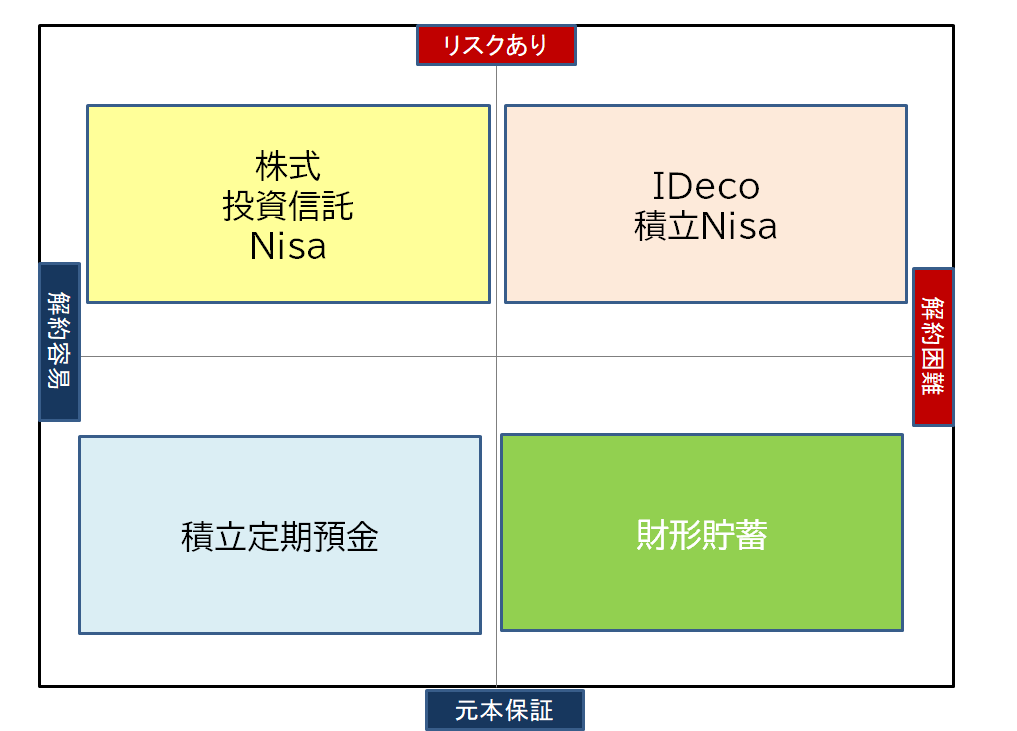

元本確保と解約レベルの関連図

今まで説明してきました各種関連商品について、ここに一表を作ってまとめてみました。

元本保証商品としては、比較的簡単に解約できる定期預金と長期的運用と高い税制優遇の有る財形貯蓄が代表格です。

リスクを取る商品としては、短期運用としてNisa活用の株式・投資信託、60歳以降の年金不足を補う長期運用として、iDecoを挙げさせていただきました。

このふたつは税制優遇があり、比較的設計としては優れた制度です。

初めての資産運用について

人生の3大資金は教育・住宅・老後資金です。皆さんは、この3つのコストにどう貯蓄形成で対応したらよいかは迷われると思います。

今回は元本確保と言う観点と、解約の難易度、最後に税制優遇の有無と言う観点から分析しました。

資産形成が初めてスタートされる方は、ゆっくりとアクセルを踏む、あるいはアイドリングでそっとアクセルを緩めるくらいの運用から開始されることをお勧めします。

代表的な商品特性と制度、お分かりいただけましたか。スタートで不安が売る方はFPに相談ください。

ライフプラン設計をしてからの資産形成のリスク度試算や貯蓄目標の合意から資産運用をスタートされる事をお勧めします。

資産運用の注意点は、家計バランスを知り運用を

☞ポイント

資産運用は家計バランスシート理解からスタートする

資産運用は投資スタンスの理解と商品理解をしてから、ゆっくりスタートが基本です。

- 貯蓄目標を設定する事はモチベーションと貯蓄継続には必要です。

- どの位のリスクが取れるのか自身の家計棚卸をしてから

- 貯蓄商品の中から自分に合った投資スタイルと投資額を決めてスタート

- 毎月の一喜一憂は忘れて時間を味方にする事が大切

迷ったら僕(FP)にご相談ください。あなたの人生のナビゲーターとしてお役に立てられるはずです。詳しくは次からの進め方をご覧ください。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 その預金、実質毎月減っているという実感を持っていますか【下町FPブログBlog】

- 独立系FP解説 5/31納付期限 自動車税のクレカ払いを利用してみる【下町FPブログBlog】

- 独立系FP解説 ペイオフ対策の勘違いでリスク増加になっていませんか?【下町FPブログ】

- 独立系FP解説 お金で解決出来るものと出来ないものを整理してみた【下町FPブログ】

- 独立系FP解説 年金不足をカバーする3つの生活スタイルとは【下町FPブログBlog】

- 独立系FP解説 年代別資産形成は運用先チャートで確認しよう【下町FPブログBlog】

- 独立系FP解説 子どものための教育費、貯め方はいったい何がいいのか【下町FPブログ】

- 独立系FP解説 ネット一括査定の大きな勘違い 引越し・車・不動産【下町FPブログ】

- 独立系FP解説 外貨建保険の貯蓄トークには注意 保険は保険だと心得よう 【下町FPブログ】

- 独立系FP解説 なんだかややこしい収入・年収・所得・課税所得・手取りの違い?【下町FPブログ】