新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

新着FPブログ講座

資産運用を恐れず信じず、冷徹にポジションを積み重ねよう

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 NISAの浸透は1億総資産運用の世界になるのか

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズが好評の後に終了しました。

新しいシリーズがスタート、テーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。全50回、今回は第48回のお届けです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

日本証券業会の2023年6月の発表データでは、証券会社だけですがNISAの口座人口が1,290万口座になったと発表されています。またSBI証券のNISA口座数は110万、楽天証券口座も100万口座に到達したと発表がありました。

NISA制度自体は2014年に通称一般NISAが開始され、次に2018年につみたてNISAが追加されるなど制度改定と共に口座は拡大しました。NISA開始時は513万口座からスタートしたものの、この11年間で約2.5倍に成長しました。

2024年のNISA制度改定は、運用枠の更なる大幅な拡大をもたらすのでしょうか?

2014年の大量の口座開設実績は、NISA登場期でもあり513万口座の多くは既に証券口座を開設していた人たちがNISA口座を開設したものが主力だったのは想像に難くありません。

そう考えると差引きこの約10年間での新規NISA口座数は約777万口座であり、年間平均にすれば77万口座です。改めて考えてみると、政府や金融雑誌がメリットを煽ってもなかなか国民は踊らなかったともいえるのだと思います。

今、政府は『金融所得倍増』プランに基づき、新しいNISAを2024年からスタートさせるとした中で、新NISAに対する関心は相当高いと感じています。

この間も街で食事をしていると隣りのテーブルから、ごく普通の女性が『NISA 私、申し込む』『そうそう俺も始めるよ』などと話し合っている声を聴きましたから、感心だけは相当高いのではないでしょうか。

ただし関心と行動とは一致しないことはいつも起こります

あなたのお金の心配を解消してマネーストレスフリーを支援するFP事務所トータルサポート、下町FPの横谷です。関心の高さと実際の行動とは少しギャップが発生することはよくあることです。

TVのCMを見て、タレントや全体のイメージとともにNISAは騒がしく宣伝されています。またWEBをみても口座開設や金融商品の宣伝ばかりが目につきます。

そこで今回の第48回目ブログ講座では、口座開設後の資産形成の要諦を整理して、NISA投資に向かう行動を整理します。下町FPブログ・メルマガ講座では、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

20代、30代のNISA投資家は本当の暴落を経験していない

この下の先ほどの調査のグラフでは、30代から40代のNISA口座が大きく伸びていることが分かると思います。特につみたてNISAが2018年から始まり、この年代のつみたてNISA口座数が圧倒的に多いのもそこから読み取れます。

このグラフからはNISA運用をしている層が、この10年前後に新規で参加した投資家であることが推察されます。つまり2020年のコロナ暴落は経験したものの、コロナ暴落はひと月ちょっとの暴落で反転したことで、年間で見れば大きな損失にはならなかったのでダメージが低いのです。

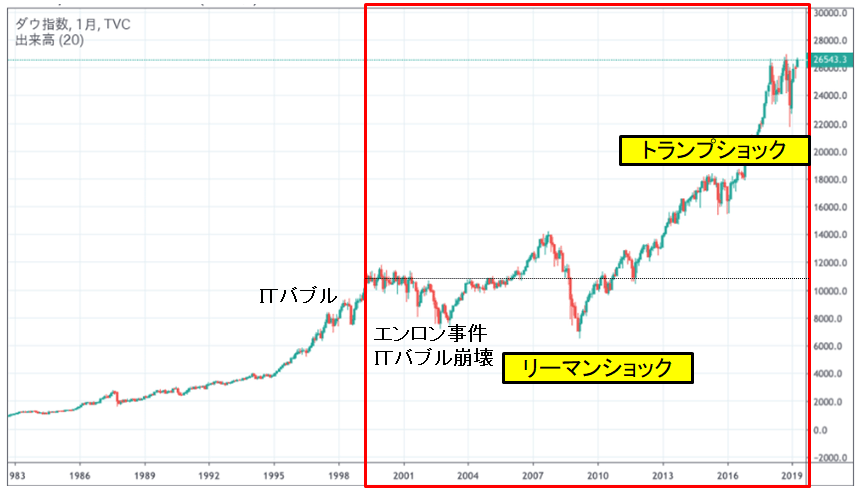

大きな近年の暴落といえば、やはり2008年のリーマンショックが該当するでしょう。リーマンショックは2008年の8月にいきなり起こりました。リーマンブラザーズは、ゴールドマンサックスやメリルリンチといった投資銀行を抑えて2005年には世界最大の金融機関に成長していました。

そのリーマンブラザーズが発行していたサブプライム住宅ローンを証券化した高利回りの商品に大きな問題が発生しました。低所得者に向けのハイリスクの住宅ローン債券だったがために、ローン返済ができなくなった人たちが急増したことで、どの金融商品にその債券が含まれているかすら分からず、世界的な金融不安を起こしたのでした。

このサブプライムローンを組む前提は、購入した住宅は皆上がり続けるものだのが前提だったために、住宅バブルが崩壊したことで住宅ローンの焦げつきが深刻化してリーマンブラザーズの経営も悪化、倒産してしまいます。ショックの原因は、このリスクの高いハイイールド債券への不安が信用不安を拡大させたことでした。

利回りの高い金融ローン債券は、高利回りを作るために多くの販売されたサブプライムローン商品が含まれており、大きなリスクが発生したため保有していた銀行や証券会社が金融信用不安に巻き込まれます。結果として、株式市場は大きく下落といった反応をします。

誰がこのハイリスクなサブプライムローンを持っているのか分からない状況ですから、アメリカの金融機関は、疑心暗鬼となり人にお金を貸さないという状況に陥ります。

つまり、あの経済大国である米国経済の血流が止まってしまい、その途端に市場参加者は底知れない恐怖に陥り、株価と商品と為替の投げ売りが始まったのです。今の株価調整とはまったく比べ物にならない、見たことのないパニック的な大暴落でした。

何年もの月日を掛けて作り上げた株式ポジションからの含み益が一瞬で消えてなくなります。毎日数十万、数百万円単位で含み損が膨らみ続けて、数百万にもなるのに更に明日もまた含み損が拡大するという恐怖を私自身も体験します。

当時、私は国内リートなどもやっていましたが、FXも大きくやっていて豪ドル円の買いとニュージーランド円の売りでのさや取りを行っていました。常に50万豪ドル前後の買いとヘッジのためのキウイ売りを組み合わせた投資でしたが、一晩でとてつもない豪ドルの損失が発生したのを覚えています。

購入当初の豪ドルは100円超えをつけていましたし、その豪ドルが70円を切った時に私はチャンスとばかりに大量の豪ドル買いをFXでクリックしてしまいます。そこで下げ止まり反転と思ったものが、更に下落65円、50円台と見たことのない底なしを体験します。期待と現実は違いました。

私も見たことのない為替レートとともに損切という大きな損失をします

それでもニュージーランドドルを売っていたので、ある程度のヘッジが効き幸いでした

資産運用で人気のブロガーたちのブログもほとんど全てのブログの更新が止まりました。今でいえば米国株式最高と叫んでいた人達すべてのブログが止まり、絶命していたかのようでした。

世界が止まったかのような事態を経験した中で投資家のほとんどが息をひそめており、株式・債券・為替・商品とどこの市場を見ても、死体の山のような相場が展開されたのがリーマンショックでした。誰も買う人はいない停止した株式の板が見れたのでした。

必ず長期投資には大暴落が待っている

このリーマンショックの下落は、世界株式と世界リートを含めて約6ヵ⽉間の下落が続き、株価は44%、リートは56%も下落します。 その後、ショック前の⽔準を回復するのに約2年(22ヵ⽉)を要したのです。

今思っても、この時の下落はとてつもない下落でした。先ほど言いましたが、10年前後でNISA口座を開設した投資家たちは、リーマンショックを経験していない投資家たちです。NISAでの運用は長期投資が前提ですから、20年~30年の長期運用の中では必ず大暴落に巻き込まれると考えるのが妥当です。

リーマンショックの時の株価変動を見てみると、日経平均はバブル回復期の最高値1万8千円を付けている中で、2009年の3月にはなんと7千円割れを発生させています。

日経平均が1万円の節目割れを起こした時、個人投資家が一斉に買いに向かった結果、大量買いが入ったものの、更なる下落で大損害を被って市場から退場とという事態を招いたのです。

こんな恐ろしい暴落はもうないなと考えるのは甘い話です。NISA運用をする長期投資家は、常に大暴落を想定しておくことです。2020年3月のコロナ暴落などはまだかわいいもので、リーマンショックでの下落率は約42.9%だったことを忘れてはいけないでしょう。

NISAという制度は、株式を中心に資産運用をするので株式投資としては同じです。ただ利益が出た場合に課税される筈の税金が非課税になっているだけの制度だと覚えておくことです。

米国株式や全世界株式に全力投資をするのは、超ハイリスクな運用であって運用資産の半分がなくなることもあるのを常に忘れてはいけません。

それとNISA口座内で元本割れしての売却は、当年での利益確定分との損益通算や翌年以降の確定申告での繰り越し控除はできないのでここにも注意が必要です。

リスクの高い信用取引をしない、私の失敗のように安易に相場感だけで割安であると判断しない、株式だけでない値動きの違う資産も持つ、一定の現金は常に持っておくなど、教訓はたんさんあります。

株の底値買いは無理でも、余力があれば大暴落が起きた後に買い増しができて、その後の反発からの回復で含み益を得ることもできるでしょう。

NISAでの長期投資の場合は、個人投資家がこのような暴落に巻き込まれる確率は限りなく高いのを忘れてはいけません。少なくとも信用取引のような手持ち資金に裏付けのない取引を避けて、リスクの分散をしておくことが肝要です。

投資信託はリスクが分散された投資先だから安心だとか、全世界の3,000以上の株式をひとつにまとめた投資信託だから大丈夫なんてことは全くありません。単なる株式市場へ投資しているだけです。

政府もNISAやiDeCoといった制度設計はしてくれていますが、株式投資自体はハイリスク・ハイリターンな商品だからこそ、資産が大きく増えるのですから、これは致し方ないことです。

最も大切なことは市場に残り複利のチカラを活用し続けること

株式や投資信託を使った長期分散投資でも大事なことは、バイ・アンド・ホールドを続けられることであり、ステイ・ポジションで慌て売りをしないことです。

先程のリーマンショックの時の状況は、知識で知っていても実体験では耐えられない人が多い筈です

あのリーマン・ショックで株価が半分になった人の多くは、株価の上下を何年間を我慢して今まで持ち続けていれば、大きな利益を得ることができていたはずだとデータでは裏付けています。

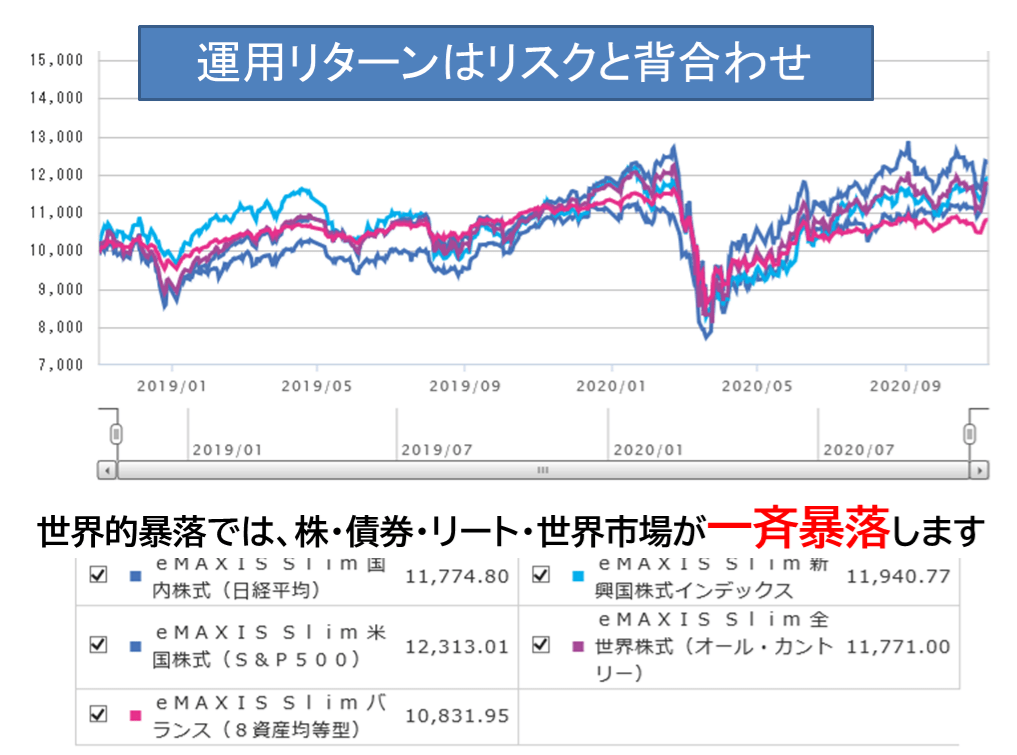

繰り返しますが、投資信託で分散投資がある程度効いていても世界的な暴落の前には何も対抗する術はありません。例えば、2020年のコロナショックは3月からの数カ月という短期で落ち着きましたが、下のチャートを見てほしいと思います。

お馴染みのe Maxis slimシリーズですが、国内株式と米国株式と新興国株式も一斉に暴落、期待の全世界株式やより安定型とされるバランス型のファンドでさえ成すすべくもなく下落してしまいます。

NISAを含む長期分散投資で成功するためには、このように株価がどんなに下がったとしても我慢して保持する、持ち続ける強い精神力が必要です。そこから得られた将来の利益は、『我慢料金』だともいえるものです。

NISAでの投資信託の積み立て購入は、毎月の定額でお手軽に投資できる手法であり、時間の分散・銘柄の分散・リスクの分散などが狙える投資手法ですが、投資家はいつショックがあってもおかしくないと準備をしておくことが大事です。

これらの暴落に経験則で対抗できる手段はいくつかありますが、最も大事なことは現金を持っておくことや株式だけでない資産、たとえば金(GOLD)投資や投資向け不動産を持っておくことですが同時にこの精神力への心構え・準備をしておくことです。

一般に含み損が20%、30%程度でしたら耐えられる人が大部分でしょう。ある意味、逃げ遅れたと覚悟してしまう状況ですが、不安が一杯なのです。

しかしそこに含み損が、40%45%と日々膨らんでくるとなれる、耐えきれずに狼狽して売ってしまう個人投資家が増えます。冒頭の暴落を知らない世代の多くはこんな投資行動を取ってしまうのです。現在はアルゴリズム取り引きの時代ですから、コンピューターの自動売買が売りが売りを呼ぶ時代です。

この狼狽売り、慌て売りは最も大底近くで売ってしまうことが多い悪手になります

セリングクライマックス(セリクラ)という状況が起こります

誰も買わない、誰も売らないといった状態がセリングクライマックスです。

株価というのは常に大暴落する可能性があるのです。NISAでの運用でもまずはそれを前提とした投資ポジションを組むべきです。そして積み立て投資での資産運用は早い程、複利の力が効き資産は時間を掛けて成長しますから有利です。

たとえ途中で先ほどのような暴落に巻き込まれても、冷徹に粛々と積み立て投資を続ければ、大きな果実が得られる可能性は高まります。あるいは残しておいた現金で半値になった株や投信を買うこともできます。

時間を味方に付ける例として、給与の20~25%近くを20歳から積立て運用をするとどうなるのかを改めて確認してみます。利回りは4%を想定した試算です。

積立て運用(月額投資額)

22歳-24歳 4万円に

25歳-29歳 5万円に

30歳-34歳 5万円

35歳-39歳 6万円に

40歳-44歳 7万円に

45歳-49歳 7万円

50歳-54歳 7万円

55歳-59歳 7万円

60歳 5万円へ

合計の投資元本2,844万円です。

この積み立ての投資額の元本は2,844万円です。次に4%の複利のチカラを活用した結果をみてみたいと思います。投資では複利の力を時間で利用するべきだからです。

20歳からの資産運用の結果

投資元本 2,844万円

60歳時の資産額 6,365万円

含み益は 3,521万円です

結果として金融資産5,000万円以上に運用期間37年で成長しました。このうち元本部分が1,800万円までのNISA投資には売却非課税が適用されるでしょう。

またもしこのケースに退職金が別で2,000万円近く入るのでしたらば、約7千万円前後の老後の金融資産到達も可能になりそうです。

暴落には慌てず、短期での過大なリターンも求めず、複利の力を利用して、何十年もかけて運用資金を増やしていければ再現性の高い運用ができるでしょう。

金融資産5,000万円の到達は決して恵まれた環境の人ばかりではなく、時間を掛けて粛々と資産運用を続けられた慎重な心構えを持っている人が、株式市場からの退場も回避できて、大きな資産形成ができるのではないでしょうか。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】

- 新NISA戦略42 20代~だからこそできる新しいNISA運用戦略 【独立系FPブログ講座】