新NISA戦略42 20代~だからこそできる新しいNISA運用戦略 【独立系FPブログ講座】

新着FPブログ講座

20代~だからこそできる新しいNISA運用戦略

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 失敗しても挽回もできる20代からの投資

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズが好評の後に終了しました。

新しいシリーズがスタート、テーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。今回は第42回目のお届けです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

今までNISAへの投資についての考え方や資産運用の基本について勉強してきました。金融資産5,000万円に私が到達したのは40代の後半でした。資産運用を本格的に始めて10年ちょっと掛かった記憶があります。

証券口座等の残高を確認して、「あと数年で、もしかしたらリタイアできるような金融資産になるのかな」などと思ったものでした。

その後も資産形成は不動産投資、株式投資、高配当投資、REITやクラウドファンディング、米国投資、海外投資と様々な運用に取り組みました。

その後、住宅ローンの早期完済も終わり、会社員をリタイアしても不労所得で生活できる選択肢も手に入り、さらに配当や譲渡益を再投資した結果、大きな果実をえることもできました。

X(エックス)×(掛ける)倍率

資産運用はある係数に対してX×(掛ける)倍率といった力を与えてくれる存在だと思います。そのためには投資元本となるXを拡大し続ける必要と×運用商品(利回り)をうまく選定する必要があります。

全てが成功する投資はありませんから、いくつもの失敗と成功を繰り返すのが運用の世界で、今を思えば20代の後半から資産運用の基本を知っていればもっと楽だったと後悔しています。

20代から30代にかけては老後まで40年近くもあり、まさしく時間を味方にすることができる資産運用が可能で、多少のリスクや失敗はカバーできる時間があるのが特徴です。

あなたのお金の心配を解消してマネーストレスフリーを支援するFP事務所トータルサポート、下町FPの横谷です。今回は今までいろいろと学んできた新しいNISAを20代から30代の人がどのように使って資産形成ができるのかについて解説します。

私のブログ講座のテーマのひとつに40代からの資産形成5,000万円到達がありますが、20代前後から資産運用を始めることには、さまざまなメリットがあります。

このメリットを使い新統合NISAではどんな運用スタイルが合致するのかについて、3回にわたり年代別に解説していきます。下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

20代のNISA運用は、人生のアドバンテージを最大限使おう

20代の人が定年・年金年齢に到達するには、約40年間はあります。40代で言えば、残された時間は20年余りと条件が全く違うくらいに20代にはアドバンテージがあるといえます。

人生のアドバンテージを活かすには、リスクは高くなるものの、世界の株式に投資をする投資信託などに特化する、さらにリスクを取れるのならば新興国の株式投資信託も活用して、それらの経済発展が見込まれる国々に投資をしてはいかがでしょうか。

インデックス投資でしたら、投資国の国々の発展が株価の成長に繋がり、結果として自身の資産も増加していきます。

国際通貨基金IMFの適時発表しているデータでは、世界の経済成長率は年間約3%ですから、この世界の経済成長に連動したインデックス投資を少額からでもはじめてみましょう。

米国S&P500でみれば、過去は年平均10%成長超えにもなっています

それ以外でも短期的投資ですが、ソーシャルレンディングを活用して投資資産を拡大するというプランも有効です。

ソーシャルレンディングとは、「融資型クラウドファンディング」とも呼ばれていて、企業が不特定多数の出資者から資金を調達するシステムで、融資に対しての利金を受け取る仕組みです。

若い世代はリスクを取って長期運用することもおすすめできます

ただし投機的なものはやめましょう、あくまで投資です

クラウドファンディングの利回りは4~5%あり、幅広く小さい資金を分散して投資することで、リスクを軽減することも可能です。私のFIRE向けのコンサルティングの相談者様で、この方法で40社以上のファンディング会社に投資し、7千万円以上の資産を築いた40代のクライアント様もいらっしゃいました。

こういった分散スタイルで方法で長く分散投資を続けることができれば、ハイリスクな投資でもリスクが軽減して、複利効果を得ながら安定的な運用が実現しやすくなります。

ひとつやふたつ失敗しても、分散スタイルで高い利回りを狙うことが可能です

40年近いアドバンテージを有効に使えば、持ち家+金融資産5,000万円などの大きな資産を築くことも、現実味を帯びてくるのが資産運用です。

多くの若い世代の弱点は、給与が少なく可処分所得が少ないことです。可処分所得が小さいと、生活支出だけでも出資比率は大きくなり、投資や貯蓄に回せる予算が少なくなりますし、あまりまだできません。

そこで登場するのが、株式で運用している投資信託です。新興国などの株式投資でも中期的には構いませんが、長期成長が期待できて成長し続ける可能性が高い世界株式に比重を掛けて投資したほうがよい結果がでるかもしれません。

20代のNISA戦略…時間を最大化したアドバンテージを使った積極運用

①新しいNISA非課税恒久化の最大化を利用する。

資産運用は年齢が若いうち、早いうちに始めたほうがよいとされています。20代から資産運用を始めることには、さまざまなメリットがあります。

- 長期で投資すればするほど、市場動向に左右されにくい時間分散が出来る。

- 米国株式や新興国株式など比較的値動きが大きいハイリスク投資信託の長期運用で、大きな資産成長も狙える。

- 資金が少なくても、積立額を抑えた長期投資の継続で元本と資金成長が期待出来、余裕をもった投資が可能になる。

②ふたつの投資枠を併用し、家計余力期やボーナスを追加資金にできる。

- つみたて投資枠と成長投資枠を併用して使い分ける。家計収支の範囲内でつみたて投資枠を、家計の余力期やボーナスの臨時収入は成長投資枠に投資する。

- 家計管理を実行して、家計余力のある月や臨時収入はスポットでタイミングをみて成長投資枠を活用して投資する。

会社員でしたら少額からでも毎月定額の積み立てができるでしょうし、臨時収入は株式市場をみて、成長投資にスポット投資する方法がおすすめです。長期的には株式が成長することを期待しての新興国や米国、全世界のインデックス投資がまずは狙い目になります。

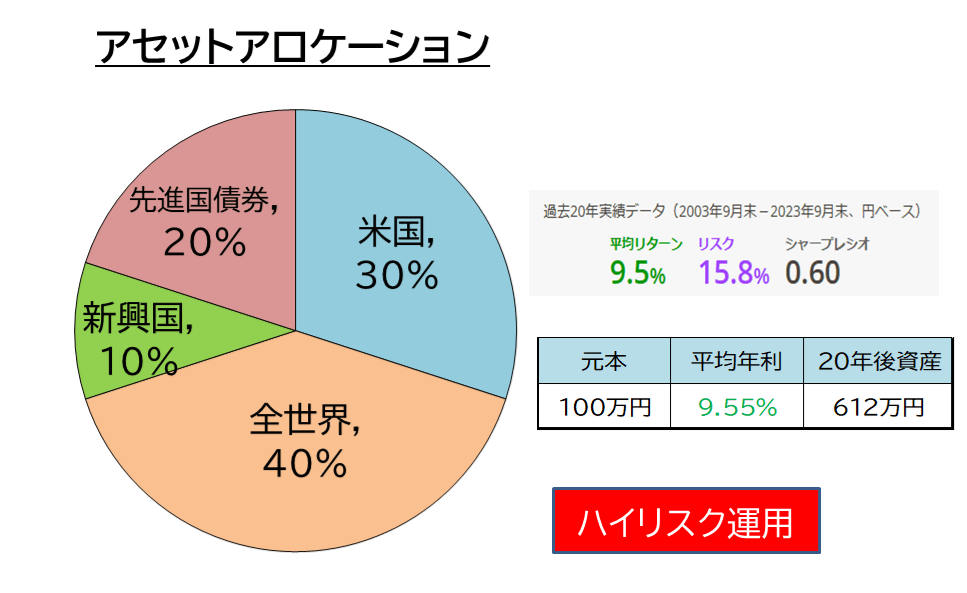

■対象とされるアセットアロケーション

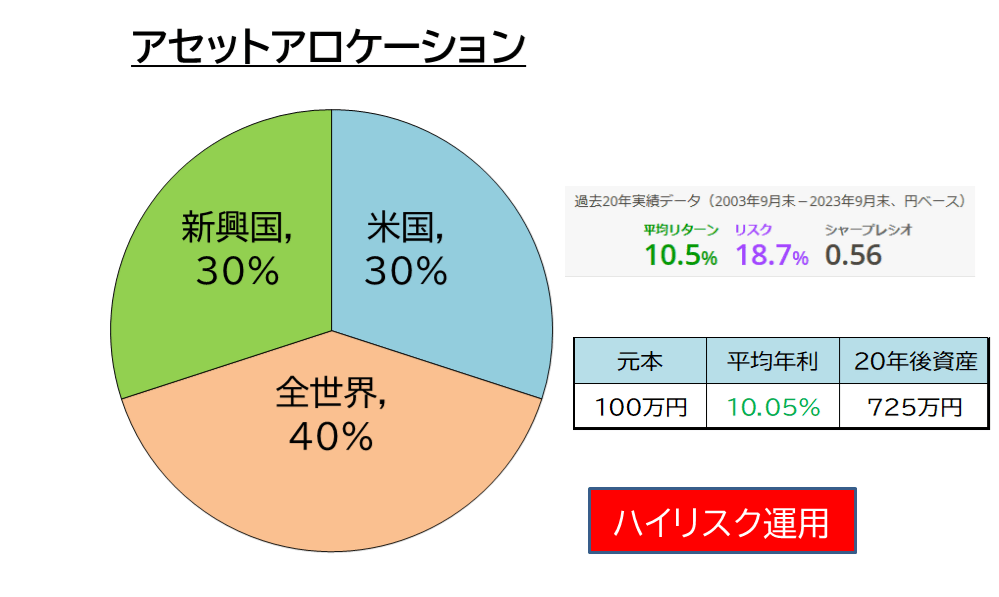

- 米国株式(30%)

- 全世界株式(40%)

- 新興国株式(30%)

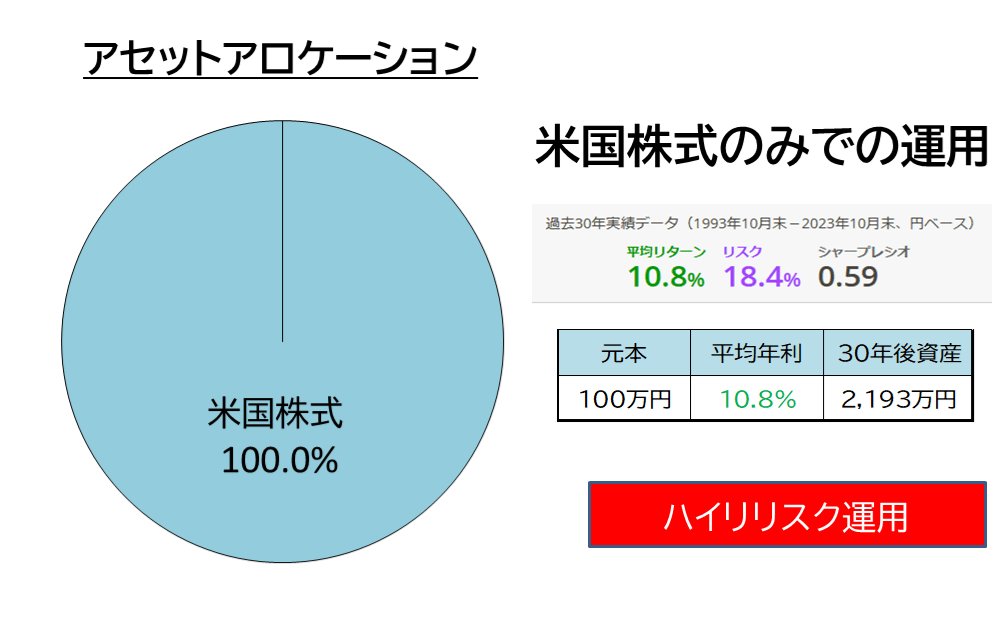

たとえば人気の米国株式だけのリターンですが、30年間の年平均リターンでのバックスストでは、10.8%とハイリターンになっています。これは元本100万円を運用すると30年間で2,193万円にも成長するハイリスクハイリターンな運用です。

リスクレベルも18.4%と毎年大きな変動率があることも分かります。

米国株式だけでなく全世界株式をコア資産70%にまず設定、成長の新興国株式を30%とした場合、20年間での平均リターンはなんと年平均10.5%にもなり、元本は20年でも7.25倍と試算できます。これはなかなかのハイリスクです。

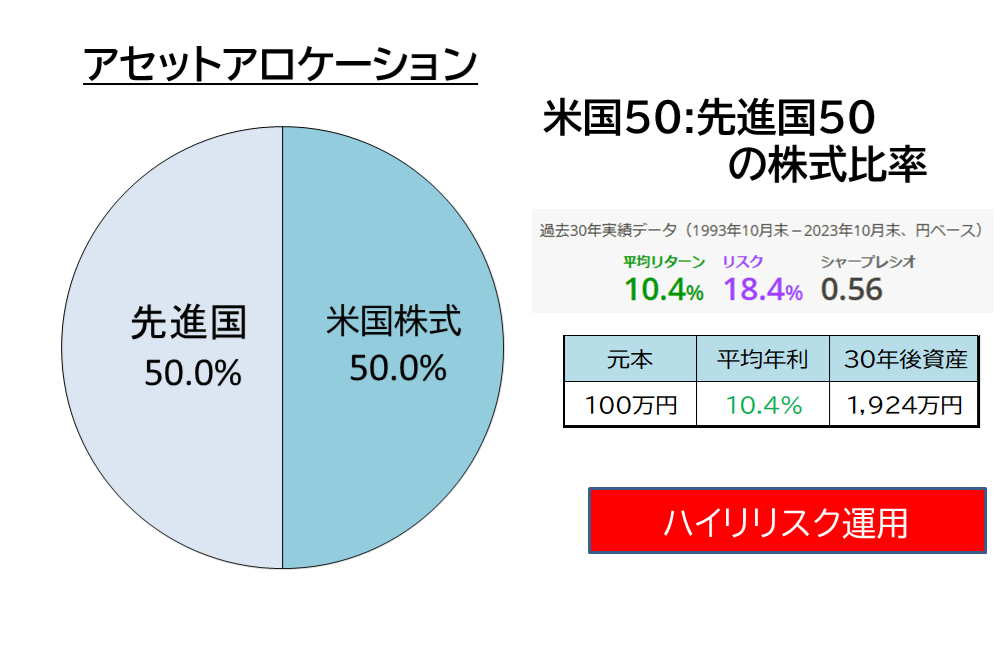

次に米国株式と先進国株式を組み合わせる50:50のアセットでは、多少はリスクが緩和されるのでしょうか?

結果は、30年間の平均リターンが10.4%と少し少なくなるのに対して、リスクは同等でした。米国だけの国別リスクは軽減できますが、先進国や全世界株式の過半数を米国が占めている現在、あまりリスクの分散効果はないのです。

それでは新興国の株式を組み合わせれば、幅広い株式インデックスが形成されて、リターンは上がりリスクは低減できるのかをシミュレーターで確認してみた結果が次の通りでした。

新興国株式を追加したり、アクティブファンドを取り入れても、リターンが大きい代わりにリスクはさらに大きくなり、このリスクは18.7%と超ハイリスク超ハイリターンといえるポートフォリオですが、ただし・・20代でしたらチャレンジできる人も多いのではないでしょうか。

実際の投資額を金融資産5,000万円目標でシミュレートすると、40年という長期投資の場合でこのハイリターンの組み合わせは、恐るべき結果が出ました。私も再計算するくらいのハイリターン投資結果です。

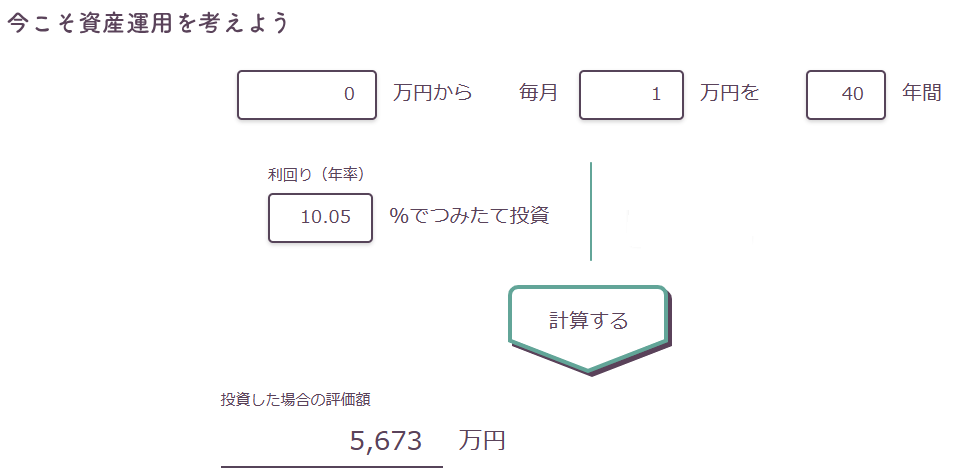

この上記の運用方法は、僅か毎月1万円の積立投資です。ゼロスタート投資でも10.05%のリターンが平均で40年間継続できれば、金融資産5,000万円に到達どころか、積み立て額の増額で場合によっては億持ちも可能とするリターンが、過去実績からは得られるという結果になりました。

これをみれば、早いほど投資は有利だ皆さんも感じていただけるでしょう

毎月1万円、年間12万円の投資を40年間運用すると、累計の投資元本は480万円となります。この10.05%というハイリターンは確実性や再現性では微妙ですが、資産運用での複利運用のたチカラを感じさせる運用ができるのが、20代の資産形成です。

この投資期間が40年間と長い20代の運用ならば、リスク許容度が高く資産回復への期待時間も長いので、この年代でしたらポートフォリオに組み入れて成長を狙ってもよいでしょう。

これらの4つのアセットは、短期間では下落局面もあるために、一旦は半分失う長期での投資が前提です。しかも過去のリターンとリスクを資産の組み合わせで作っていますから、未来は同様の結果にはなりません。しかし20代は、投資可能な期間が長いために、新しいNISAの恒久非課税化が資産形成に有効に機能するでしょう。

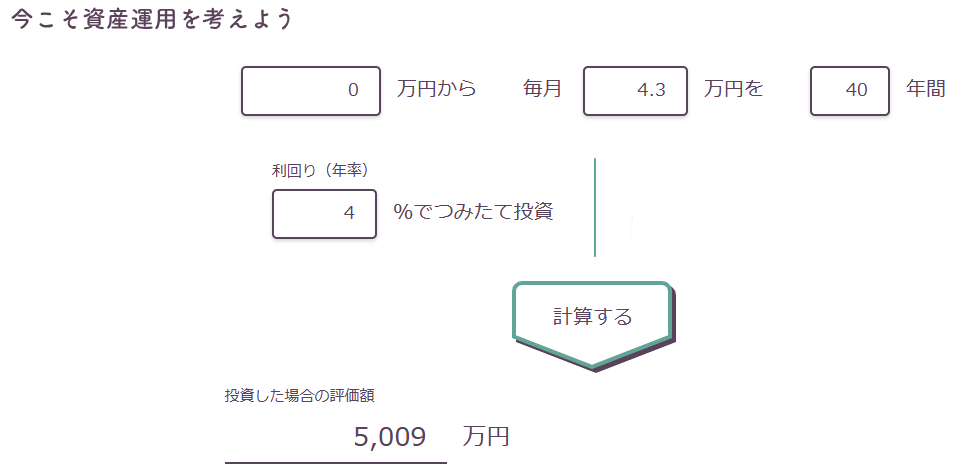

また百歩譲ったとして、一般的な年平均4%での利回りを実現として、40年間の積立て投資で金融資産5,000万円を20代から達成するかの投資計算してみました。

すると40年間でしたら一般的にターゲットとされるこの4%利回りでは、毎月4.3万円の積み立て、年間では51.6万円、40年間での元本は2,064万円ですが、これでも金融資産5,000万円に到達することがわかります。これは、かなりの確率で多くの人に実現できる確実性が高まりました。

この年代は40年間といた運用中には株価調整年や暴落も何回かは避けられません。資産の大幅な減少が何回も起こっても、それでも長期的に取り戻せる可能性が高いでしょう。

最初は高いリターンを得るためのリスク許容度で運用し、その後は比較的高いリスクを回避しての長期運用スタイルにするとよいでしょう。

30代からは投資額の増額とともに家計収支に注意する

30代の人も20代と同じように、積極的な運用スタイルでの資産運用をおすすめします。ただし30代後半でしたら、より安定的な成長が見込まれる世界株式投資信託へのスイッチング投資もそろそろ検討しましょう。それは家族がそろそろできるからです。

30代は20代に比べて運用期間は短くなりますが、まだまだ十分資産形成には間に合う年代です。最低でも65歳リタイアを考えれば、あと30年間近くの運用期間が確保できるからです。

30年間の資産運用でも金融資産5,000万円到達は十分可能です

長期投資の定義はありませんが、少なくても10年間以上とされるケースが多いことを考えれば、十分何回かの大きな景気変動のサイクルが経験できる年齢です。

30代はライフイベントが多い年代になり、住居・結婚・教育費だけでなく、学生時代などの仲間との交流や冠婚葬祭とその時々でそれなりの資金が必要になります。

家計管理をしっかり行ない年間収支などから投資可能額の積み増しができると、運用元本が大きくなり成長力が増加していきますので、この辺りが投資の成否の最初の分かれ道になります。

10年くらい積み立てて運用していれば、その後の昇格などもあり家計収支からのフローもも増加し始めます。ライフイベントの考え方は前章でもお伝えしましたが、新統合NISAには取り崩しに向いている資金とそうでない資金があるのです。

取り崩しに向いている資金は、住宅購入の頭金です。逆にお子様の教育費(特に大学学費)などは、その時に絶対必要となる資金ですから、変動する運用方法は不向きですから、変動10年国債などの円貨で元本確保型などの金融商品で準備することをおすすめします。

この年代は、ライフステージ毎に必要な資金の出費先を計画化して早めに準備しておくことや緊急予備資金を生活費の最低3ヶ月分以上を積み立てておくなどと、いざ資金が必要になった時でも安心して対応したり、取り崩していくことができます。

またNISAを活用している中で、アクティブファンドや新興国ファンドなどを利用していれば、30代の後半あたりから全世界投資等のファンドにスイッチングして資金の安定化を計る人もいるでしょう。

新しいNISAでは売却に伴う譲渡益は常に非課税ですから、その資金をそのまま他の投資信託の購入資金に回すこともできます。

30代から始めてNISAを利用した人は、20代のアセットアロケーションを踏襲にした投資スタイルでも大丈夫です。まだくだ時間があります。

また、新しいNISAは途中売却をした場合は、翌年以降に枠の再利用が可能になりますので、次のライフイベントを見据えた資産形成を繰り返し行なうこともできるでしょう。

一方、将来のことは未確定ですので、ご自身のライフイベントの状況に応じて資産形成のプランを見直すことも重要です。

30代のNISA戦略…時間を使った積極運用とライフイベント対応資金の確保

①可処分所得が増加するので、つみたて投資枠の増額に連動させ、複利効果を最大化した長期運用を行う。場合によりリスク投信のスイッチングなども視野に入れて資産の最大化を狙う。

- 30代ともなれば昇給なども起こり、家計の可処分所得の余力も発生して、その部分を積立投資資金増額に利用する。

- まだ30年間程度の運用期間があり、資産の増加も成長とあ繰り効果で期待ができる部分にリスクによるリターンを期待する。

- 家計管理と緊急予備資金を確保しての余裕資金でNISA運用を心がける。

②成長投資枠の活用では、緊急予備資金のブールも実施して数年に一度の大幅な暴落・価格調整時のバーゲンセールに勿体がらずに備えておこう。

- 家計余力やボーナスからの運用資金は成長投資に置きたいが、資産が育ち切っていない人やこれから本格運用の人は、2~3年に1回発生する大幅調整のバーゲン投資資金に確保しておくのも投資戦略として有効です。

この頃になると、収入の増加と共にライフイベントによる支出も増えていく世代です。上手な家計管理で投資資金の捻出が大事になります。

家族に対する生命保険なども必要になる時期ですが、緊急予備資金をプールして定期死亡保険程度に収められれば、月額数千円の支出で済むでしょう。

このタイミングで中古の不動産(ワンルーム)を資産形成のひとつに加えてみるのも方法です。新築ではなく良質の中古物件と好立地の不動産投資です。

赤字にして節税を狙う必要はありませんが、家賃でローンを返済できて、ある程度のキャッシュフローが出せる物件を良質なパートナー管理会社と組めれば、20年位でローンも繰上げできて、その後の現金収入にも貢献する筈です。

あるいは30代ですから20年物以上の米国国債投資も良い選択です。ゼロクーポン債のストリップス債でしたら表面債券価格よりも相当安く購入ができて、償還時には複利運用された表面価格が元本保証としてドルで証券口座に入金されます。

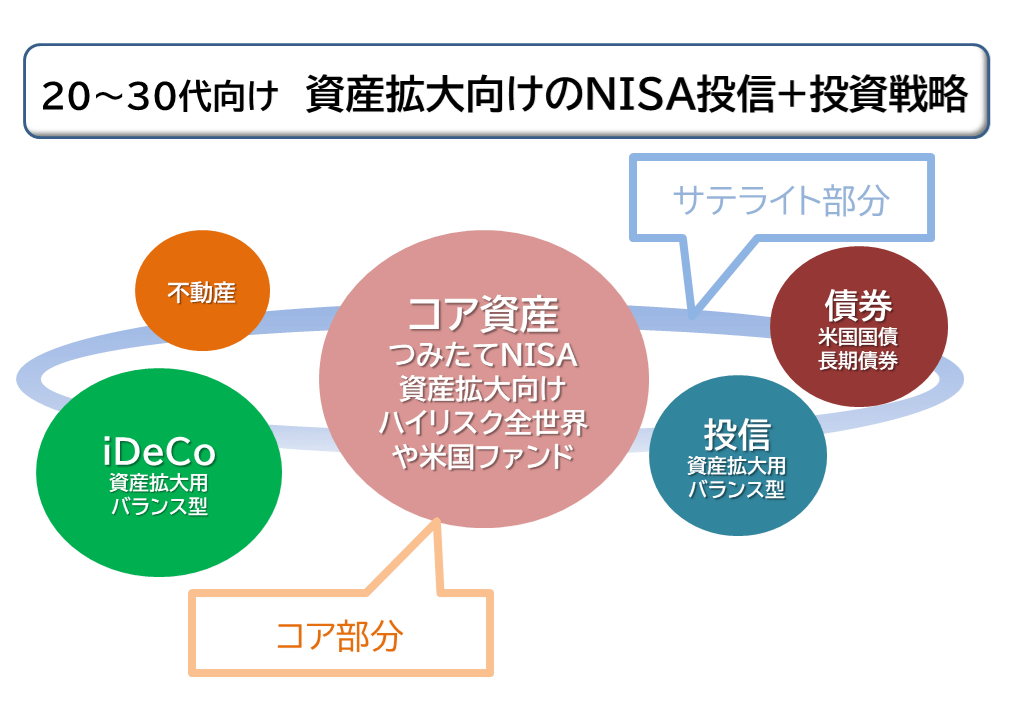

あくまでメインとなるコア資産は全世界と米国投信ですが、サテライトとしていろいろな選択肢に挑戦できるのが、資金力が付き始めた30代の投資スタイル・資産運用です。

また結婚されて共稼ぎでしたら、ダブルインカムとなりますから、ダブルNISAやダブルiDeCoによる運用スタイルは、より大きな資産形成の可能性もでてくるので視野に入れるべきです。

夫婦二人の老後資金はiDeCoである程度確保して、NISAで世界株式・米国株式インデックスファンドをコアにした運用をしつつ、サテライトにさまざまな資産運用を組み合わせることができる年齢だといえます。多少はそろそろアセットに債券を組み込んでみたいものです。

■対象とされるアセットアロケーション

- 米国株式(30%)

- 全世界株式(40%)

- 新興国株式(30%)

基本は20代と同様ですが、新興国などのサテライト資産に攻めと守りの資産を追加します。

- iDeCo(個人型確定拠出年金)

- 米国債券ストリップス債

- 不動産投資

アセットのリターン計算では、債券を取り入れたためにリターンは9.55%と微減しましたが、リスク度合いも18.7から15.8と減少して安定感がでました。これでも株式8割のハイリスク投資です。

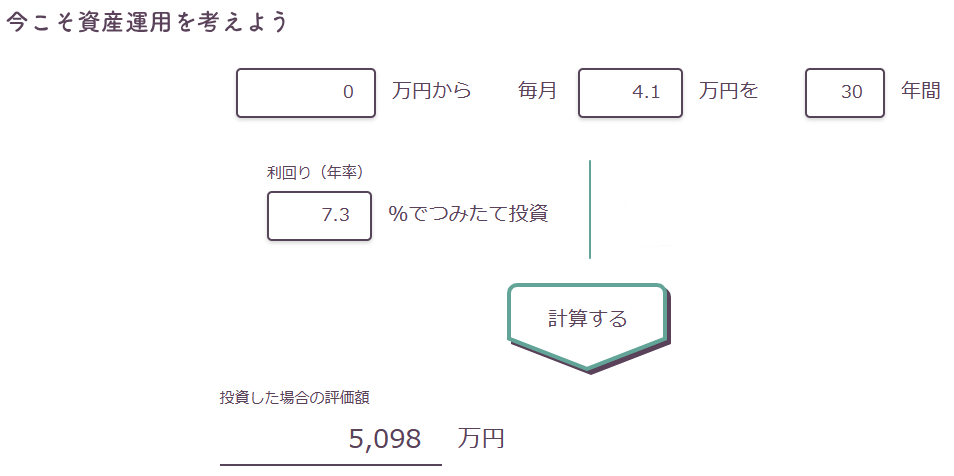

この運用スタイルを30代から30年間積立て投資をすると、ゼロスタートで毎月4.1万円、年間49.2万円を30年間投資すると投資元本は1,476万円ですが、金融資産5,000万運の到達がみえてくるでしょう。

またアセットとして30代の後半になれば、ある程度の資産が確保できる目処が立つ人もでてきます。そこで新興国資産を縮小して、先進国(米国)への債券投資や不動産投資を検討して、攻めと守りの資産運用へのメリハリをつけることも有効です。

コア資産とサテライト資産の関係を以下の図にて整理しました。コア投資と共に様々な運用の可能性を探せるのが30代の資産形成です。

金融資産5,000万円へのシミュレーション

まだまだ退職金を計算をあてにできる年齢ではありませんが、会社の福利厚生制度からのライフプランを意識した退職金のザックリとした希望的な試算もしておきましょう。

退職金があてにできないのでしたら、更なる資産運用により励む必要があります。本ブログ講座は、金融資産5,000万円ですから、それに沿った試算もしてみましょう。

運用期間40年間の運用をするとして、金融資産5,000万円をつみたてNISAで運用すると、利回り4.88%が確保できれば、金融資産5,000万円に到達できる計算ができます。これが30年間となれば、利回りは7.76%に跳ね上がります。

この40年間運用の投資元本は1,540万円となり、新統合NISAでも取得簿価評価はこれでも1,800万円を超えませんから、売却しても非課税で全額受け取れるでしょう。

米国S&P500の過去30年の年平均利回りが7%を超えていることを考えれば、再現の可能性が高いプランになりそうです。

資産運用は、時間=運用期間が長いことにより複利効果が発揮でき大きな武器になります。これが資産運用の「長期効果と複利効果」と「分散(資産と時間)」効果が発揮でき、再現の可能性が高い世代が20代、30代の特徴です。

最後に特にご夫婦の場合、家計のお財布がふたつになってしまうケースも多く、将来へのベクトル合わせが必要です。お金について考える時間を作って、将来設計を共有して投資を仕組化することです。

現状の家計バランスの相互理解とともに将来設計と運用プランをつくる。マネーブランはひとつでないと資産運用はなかなかうまくいかないのです。

価値観や運用方針が統一できれば、長期的に過去データでみれば株価は右肩上がりで推移しているので、運用期間が長いほど複利で効果を上げられるでしょう。

20~30代のNISA運用のまとめ

20代のはじめは給与も少なく、大きなつみたて投資もできないかもしれませんが、可処分所得は多くの人は徐々に増加していきます。

この家計のフローを資産運用に回せるようになることが資産形成のポイントです。最初は2万円でも次第に3万円、4万円、5万円~と増加できますし、ボーナスも増加しますから年間投資額も増えてくるはずです。

さらに30代になると給与が順調に増えたり、昇格によって一段も二段も昇給する場合もでてきます。しかし、収入が増える一方でさまざまなライフイベントを乗り越える年齢にもなりますから、このバランスと準備が大事です。

予想できない突発の支出も発生することも多いでしょうし、結婚・住宅・子育てと支出も増えるのが特徴です。

出費がかさむ年代でもあり、NISAでは無理のない積立額で継続することが重要です。しかし、家計の余裕月やボーナス月などは20代も含めて成長投資枠でスポット購入を実施しましょう。

まとめ

20代・・・米国や世界株式の割合100%でも大丈夫

30代・・・世界株式とともに他の資産や外国債券を組み合わせ始める

また早めにセカンドライフに向けての資産形成も狙いたいところです。iDeCoは老後資産形成には最適な運用商品ですから、同様に全世界投資信託などを使ってつみたて投資をしてゆきましょう。

目的が老後資金づくりと明確な運用は、長期投資では早ければ早いほど、資産が積み上がりますし、所得控除による長期の節税も受けることが出来ます。この減税部分は分離プールしておいて、NISAのスポット投信購入に使いたいものです。

また30代半ばでしたら生命保険も必要になりますから、先ほど申し上げました投資向けマンション購入の団体保証生命保険を利用して、保険支出をやめるなどの工夫と不動産による家賃サテライト投資も将来の資産形成の有効なライフラインになる筈です。

株式投資は投資信託が中心ですから、何を組み合わせてもリスクが大きくなりがちです。不動産投資や米国国債投資などの長期資産形成の助けとなるアセットも活用して、コア&サテライト運用の基盤を30代の終わりまでに作りましょう。

新しいNISAは、生涯非課税限度額として1,800万円が設定されていますが、家計に合わせて使う事が大事です。

最後によりシンプルな運用試算も

最後に初期投資ゼロからで毎月の投資額を5万円、運用利回りを各々設定して30年間、40年間を運用した時の到達金融資産額をみてみましょう。

毎月5万円の積み立て投資

- 40年間運用 利回り5%⇒7,443万円

- 40年間運用 利回り4%⇒5,824万円

- 40年間運用 利回り3%⇒4,597万円

- 30年間運用 利回り5%⇒4,093万円

- 30年間運用 利回り4%⇒3,438万円

- 30年間運用 利回り3%⇒2,901万円

資産形成のポイントは長期運用と平均利回りの確保だとお分かりになると思います。そのためにもアセットの組み合わせによる安定的な利回り確保と運用を中断しないことで、目標とする金融資産に近づくでしょう。

株式以外の金融資産を持つ事で、市場暴落のリスクも軽減させることができるでしょうから、ぜひこれらも視野に入れながら新しいNISAを活用していきましょう。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】