新NISA戦略34 新統合NISAのよくある疑問に答えます② FPコンサル編 【独立系FPブログ講座】

新着FPブログ講座

新NISAのよくある疑問に答えます② FPコンサル編

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 FPコンサルでも新統合NISAの高まりを感じる

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズが好評の後に終了しました。

新しいシリーズがスタート、テーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。今回は第34回目のお届けです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

この新制度は、今までのNISAの進化版でありながらも、まったく新しい制度としてスタートします。

既に少額投資非課税制度は2024年からは新制度に変わる為に旧NISAの2024年の新たな買い付けはできないものの、既に運用を始めている方と全く新しく始める方のふたつの投資家のパターンに分かれています。

1.既にNISA口座を開設していて運用を行っている人

- つみたてNISAの最大20年間非課税運用を始めている

- 一般NISAでの5年間非課税運用を始めている

2.まったく初めてNISA制度を利用する人

- 特定口座などで株式や投資信託などの運用はしているがNISAは未開設

- 株式投資経験も含めてまったくの初心者

この類型1のタイプの方はNISA経験者ですので現行制度はどうなるのかとか、今後の運用のポイントや投資戦略に対して具体的な関心が高いと思われます。

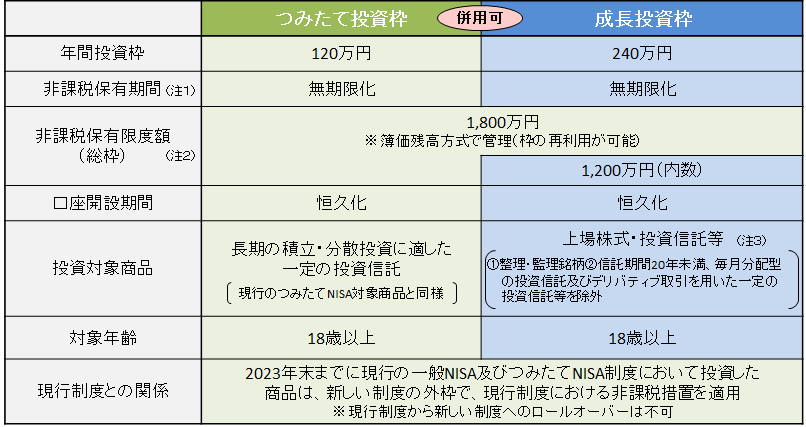

金融庁NISAサイトより引用

一方、類型2のタイプの方は、NISA自体は初めての方や投資経験の有無という立ち位置に違いがあり、新制度の内容に伴うさまざまな疑問が多いでしょう。

FP事務所トータルサポートでコンサルを受けて資産形成をされている方の多くは、iDeCoやNISAに対する基本知識はお持ちの方が多いと感じています。

しかし、それでもこの新統合NISAに対しては誤解も散見されており、今までコンサルで相談者様に解説したことがある疑問やよくある勘違いについて、このシリーズの第5章で整理して、共有事項として改めてお伝えします。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

投資枠の復活や制限、新旧NISAの合算カウントについて

まずはもっともよくある質問です。新しいNISAでは最大運用枠は1,800万円(ただし成長投資枠は1,200万円)に拡大変更、口座の維持期間は生涯恒久化に進化しています。

したがってこの1,800万円枠を使い切った時に一部売却をするとどういった仕組みやルールが適用されて、投資枠が復活するのかに対しては、多くの人が疑問に感じている筈です。それでは見てみましょう。

Q1:新しいNISA枠は売ったら復活するということだが、制限が入ると聞きました。どのような制度設計や制限が入るのか?

- たとえば一部売却を行った場合は、その売却した額ではなく元本部分となる当該商品の簿価分の金額が翌年に復活します。

- たとえば1,800万円の非課税枠を全て使い切っていた後に全てを売却しても、すぐに1,800万円の枠は復活しません。復活する枠は毎年年間360万円づつとなり、上限があるためにこのケースでは、売却した年の翌年に360万円(つみたて投資枠120万円と成長投資枠240万円の合計)が復活します。

また旧NISAで運用されている方からは、現在のNISA口座の取り扱いについての質問が多く寄せられます。特に多いのは保有口座で保有している商品と新統合NISAとの関係性についての疑問が多いようです。

Q2:既に令和5年段階でNISA口座で取引をしているが、新しいNISAにはこの分はカウントされるのか?

- 新統合NISA制度の非課税枠には、旧NISAで投資していてもその分は一切カウントされない「まったく新しい制度」として同時一斉スタートします。

- したがってこの投資分は、別枠管理となります。また旧NISA分での投資は、そのそれぞれの非課税期間が適用されます。ただし2024年の追加投資はできません。

次に成長投資枠向けの商品に対する疑問です。新統合NISAの成長投資枠は、旧NISAの一般NISAとは少し異なります。とくに投資信託については、つみたてNISAの商品よりもリスクの高い商品が適用される見通しです。

【NISA枠の対象商品の条件】

- ①信託期間が20年以上である商品

- ②高レバレッジ型等のデリバティブ(金融派生商品)を特定の目的以外では利用しない商品

- ③毎月分配型ではない商品 隔月は可能

つみたてNISA投資枠の対象商品は、この上の条件をクリアしたものを金融庁に申請していますから、ここの商品は必然的に成長投資枠においても投資対象となります。

追加の商品については適時公開される予定ですが、このあたりが少し不明朗になっていると感じており、以下の質問をよく受けます。

Q3:新統合NISAで買う成長投資枠のファンドはつみたてNISAと同等と考えてよいのか?

- 成長投資枠の対象となるのは、個別株式、投資信託、上場投資信託(ETF)、REIT等になります。金融庁によると成長投資枠の対象の投信ファンドは、適時候補が決まる予定です。

- 成長投資枠では、つみたて投資枠の対象商品に加えていくつかの条件を満たしている投資信託、また、上場株式やREIT(不動産投資信託)も対象となります。

- 現在、成長投資枠の対象商品は、投資信託協会のサイトで商品が公開され始めており、最終的には約2,000本を超えるとされています。

- 投資信託協会 投資信託協会サイト

成長投資の注意点、特定口座商品への移管方法について

次はまったく初めての成長投資を始める方には、今までつみたてNISAだけを運用していた方も多かったと思います。

今回の新統合NISAの目玉としては運用額の増額が挙げられており、つみたてNISAのみで今まで運用していた方は月間33,333円、年間40万円でしたし、一般NISA実践者は年間120万円と選択制でした。

これが新統合NISA制度になり、最大年間360万円になります。これは旧つみたてNISAの9倍、旧一般NISAの3倍にあたる大きな年間運用額になります。

この成長投資枠の使い方でも資産形成のスピードも減速も変わる筈です。そこで成長投資枠に対する初心者としての質問も多くなっています。

Q4:新NISAの成長投資は初めてですが、投資の注意点は?

成長投資枠では、つみたてNISAと同じ投資信託も買えます。ただし買い方が一括での年間枠240万円での購入には、その後の取得簿価価格が決まってしまいますので、大きく価格が下落するリスクがあり、資産価値も大きく下がってしまうので注意が必要です。

ご自身が想像した以上の下落などを経験すると怖くて手放してしまったり、慌てて運用をやめてしまいがちですが、新統合NISAは運用期間が恒久化されているので慌てず、安く購入できるチャンスだと考えて継続的な投資は続けた方がよいでしょう。

- 成長投資には積立てNISAと異なる商品のリスクがともなうこともありますので、保有する資産が30%程度一時的に下がっても保有できる余力がもとめられます。

この次の質問もよくある疑問になります。旧NISAでの運用枠が少なかったので、オーバー分を特定口座で運用されていた方も多かったと思います。

それが新統合NISAとなると投資枠が年間最大360万円とつみたてNISAでは3倍の120万円に、成長投資NISAでは2倍の240万円が一年間に運用できる制度になりますから、新しいNISAに移管したいと考える方は多いのが自然の流れです。

Q5:現在の特定口座で運用している株式などを新しいNISA口座に移管する時の留意点は?

- 新統合NISA口座に特定口座で運用している商品を移管するには、売却しか方法はありません。売却後は新たなNISA口座で改めて購入する形になります。

- 移管する商品がつみたてNISA枠や成長投資枠でもその売却した商品が投資対象になっている必要がありますので注意が必要です。

- 特定口座で売却をしてしまうと損益が確定してしまいます。利益分には20%近くの課税がされますので、同時に再投資をしようとしても、同じポジションを作ることができないという不利益が発生します。

ふたつの投資枠の優先順位や投資戦略について

今回はNISAの成長投資枠についての質問を中心にお届けしました。それはつみたてNISAの投資枠に比べて、1年間に投資できる金額が大きいことと共に選べる商品の幅がかなり広いという理由から、実はよりリスクの高い運用になると想定されるからです。

これは逆に自由に商品を選べるというメリットです

資産形成においてこのふたつの投資枠を上手く使い分けることがポイントになりそうです。そこでこんな質問が資産形成に関心をお持ちの方から出ました。

Q6: 成長投資枠とつみたて投資枠、どのように配分使い分けるのがよいのか?

- NISA成長投資枠でしか運用できない個別株、REIT、つみたてNISA対象外のファンドやETFは成長投資枠でしか運用ができず、成長投資枠での購入のみです。

- もし相談者様のように、成長投資枠とつみたて投資枠の双方に投資をしたい場合には、先に累積の非課税保有限度額が大きいつみたて投資枠で投資を行い、年間投資枠の120万円を超える分は成長投資枠で投資する方法が優先度としては合理的です。

- 成長投資枠の年間240万円は、比較的自由度が高い投資ができます。たとえば毎月20万円とか一括投資のタイミングをみての投資もできそうです。ただしこの成長枠をどう積み上げるか次第で資産形成のスピードやその後の配当生活などが大きく違ってきます。

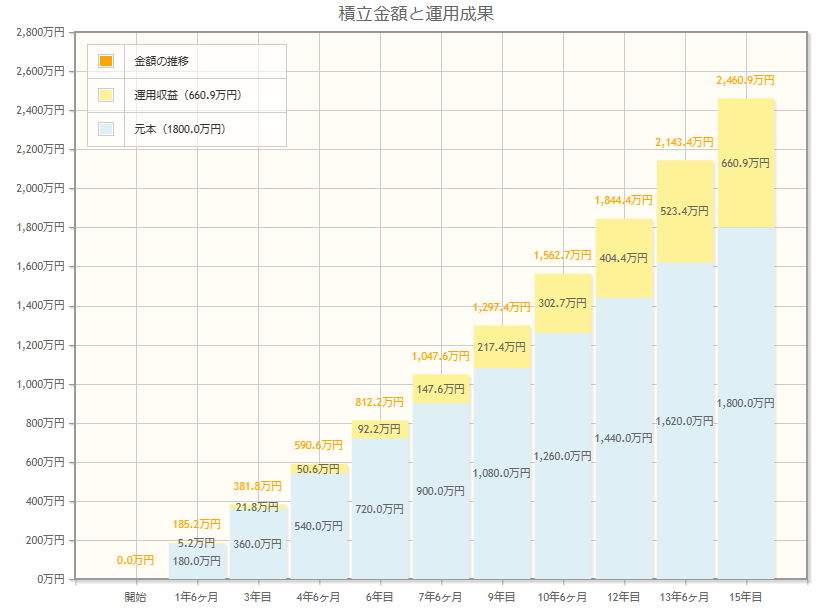

- つみたて投資だけでも年間120万円、15年間毎月10万円の投資ができれば、15年間で簿価残高の最高額となる1,800万円に到達します。これだけでも利回りが確保できれば、相当大きな資産になるでしょう。

この年間の120万円の積立枠を月10万円ずつ毎月積み立て×15年間で簿価残高の1,800万円に到達したとして、平均利回りを4%で設定すると15年後には2,460万円にも成長している可能性があります。これが複利のチカラです。

最後の部分で解説しましたが、つみたて投資枠の対象商品に長期で投資が継続できるならば、つみたて投資枠のみの活用だけでも相当大きな資産形成ができます。

しかし15年間待てない、一括でも1,800万円を投資できるような大きな資産があるという場合には、年齢別の運用戦略を立ててマネープランを実行する方法もあるでしょう。

新NISAでの投資や運用では自由度や選択肢も大きくなるのが特徴です。ご自身の状況や考え方に合わせての資産配分をする、投資戦略を立てて臨むなどのマネープランで上手な非課税投資枠を活用しましょう。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】