独立系FP解説 ㉗経済的自立FIRE、米国投資はETFでなくとも投資信託という選択肢も有効【下町FPブログBlog】

新着FPブログ講座

経済的自立FIRE㉗ 米国投資はETFでなくとも投資信託という選択肢も有効

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 米国株投資にも投資信託という選択肢がある

FIREでの資産の育成には、米国株式は欠かせないアセットです。僕の年間400万円インカムゲインの中では、米国株式の比率は10万ドルもありません。

どちらかといえば、米国債券投資の比率のほうが高いものの、それでも分配+資産形成には欠かせない存在です。

年間での高配当ETFの分配金は、手取りで20万円程度ですが含み益は実に100万円を超えています。これが日本の高配当投資と大きく違う部分でしょう。

ただし、分配利回りは税引で2%前後ですからメインにはならないと考えています。

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

FIRE講座をはじめから学んでみたいとお考えの人はこちらから スタートページ

前回は米国投資の中の高配当投資に注目、定番ながら優れている定番の高配当のETF3本、VYM/SPYD/HDVをご紹介しました。これらは全て米国市場で運用されているドルで購入するETFはFIREの味方になるでしょう。

前のプログ講座

直接の米国の個別銘柄ではなく、多くの個別銘柄を集めての上場投資信託ETFの優位性の話を前回しましたが、実は日本の米国投資を対象とした投資信託という選択肢もあるのです。

まず初めにおさらいとして、そもそも投資信託とは何かについて考えてみましょう。

投資信託とは、たくさんの投資家から集めた資金を一つにまとめて、投資の専門家である運用会社が国内外の株式や債券などに分散投資を行い、その運用成果をお客さまに分配する「金融商品」のことです。

主力は個別銘柄の株式をひとつの箱に詰め合わせた箱のようなものです。したがって多くの銘柄がそれ自体で分散されていますから、個別株式よりもリスクは低くなります。

その箱には、ラベルが付いていてテーマタイプで言えば、AI、カーボンニュートラル、インフラ、自動運転、新興成長国などのラベルが、あるいはナスダック、日経平均などの指数に投資するインデックスファンドなどもあります。

前回説明した上場投資信託ETFよりも投資信託は、運営プレイヤーが多く投資信託の運用資金は、運用会社と受託銀行との間で締結された信託契約に基づき、信託財産として受託銀行などによって複雑に管理されています。

このあたりがシンプルなETFに対して経費率(信託報酬)が高くなりがちになる理由のひとつです。

あなたのお金の心配を解消してマネー・ストレス・フリーを支援する下町FPの横谷です。米国投資という選択肢をいくつか考えてきましたが、決してETFでなくてはならないといった理由はありません。

米国投資は、投資信託で代用することができるのです。

米国株式に対する運用リスクをマイルドにする手段として個別株式よりETFや投資信託は、よりマイルドな資産運用や投資ができます。

そこで日本円で投資が出来る投資初心者でもよりハードルが低くなるであろう『投資信託』という選択肢を考えてみたいと思います。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

米国株式でも投資信託で運用という選択もある

FIREで投資信託を活用されるのでしたら、過去のブログ講座でも投資信託について解説していますので、ぜひお読みになることをおすすめします。

そこで、FIREでの運用で米国投資をするための運用について、考えてみたいと思います。米国株式に投資をするための方法として考えられる方法は、3つあります。

米国株への投資は3通り

・個別株へ投資する

・株式ETFに投資する

・株式投資信託に投資する

この3つが考えられ、それぞれに一長一短がありますが、投資経験に乏しい初心者の人は、投資信託を通じての米国株投資であれば、比較的ハードルは低いと考えられます。つまりお手軽にできるのが、投資信託です。

投資信託には、運用手法によって指数に投資するインデックスファンドとファンドのマネージャーが運用するアクティブファンドがありますが、インデックス指数に投資するわかりやすいファンドの方が初心者向けであり、実際にパフォーマンスも良くおすすめでしょう。

今はインデックスファンドが低コストであり、全盛ですが、『セゾン資産形成の達人ファンド』や『ひふみ投信』などの信託報酬が1%を超えるアクティブファンドの中にも優秀・魅力的なファンドはあることをお伝えしておきます。ただしFIRE向けの運用としては、インデックスファンドをおすすめしたいと思います。

インデックス=指数に対する投資として、前回は米国ETF(上場投資信託)を解説しました。しかしながら米国への投資は、投資信託でもしっかりとできます。ただしそのメリットとデメリットだけは理解しておきましょう。

メリットとデメリットについて

円でそのまま購入、投資運用ができる。(実際には為替影響は同じ)

配当はなく再投資で運用される。(配当狙いではなく資産拡大)

NASDAQやダウやS&P500の指数に投資することが可能(ETFを購入しての投信よりは経費が掛かる)

前回説明した米国投資のメインとなるETFは、ドルでの運用であり年間の経費率はとても低く、これらをベースとしているファミリーファンドの日本製の投信ですが、それでも信託報酬料は一般の投信のようなボッタクリ的な1%超となるような投信は、存在しませんのでFIREでの投資にも向いてます。

もともとバンガードなどのETFの経費率は低く、ファミリーファンドでも信託報酬は低めです。

例えばS&P500に投資をするVOOという優秀なバンガード社のETFがあります。VOOの正式名称は「Vanguard S&P 500 ETF」であり、米国のバンガード社がS&P500というインデックス指数に連動した運用をしています。

あるいはVTIという米国株式全体に投資をするETFがあります。正式名称は、Vanguard Total Stock Market ETFであり、米国株式市場の投資可能銘柄のほぼ100%をカバーするCRSP USトータル・マーケット・インデックスと同等の投資成果を目指すETFです。

このETFに対応できる日本の証券会社の投資信託について考えてみましょう。

米国ETFに投資をする投資信託?とは

前回、ETFについては説明していますので、配当は大きく期待できないものの、資産拡大での売却取崩しシーンでFIREに向いているETFと投資信託について考えてみます。

VTIに投資する楽天・VTI全米株式インデックス・ファンドとSBI・V・全米株式インデックス・ファンドが有名でもあり、これらについて比較してみましょう。

米国VTIに投資する楽天・米国株式インデックス・ファンド(通称 楽天VTI)

楽天米株式インデックスファンドは、バンガード・トータルストック・マーケットVTIをそのまま投信にしたのが、楽天・全米株式インデックス・ファンドになります

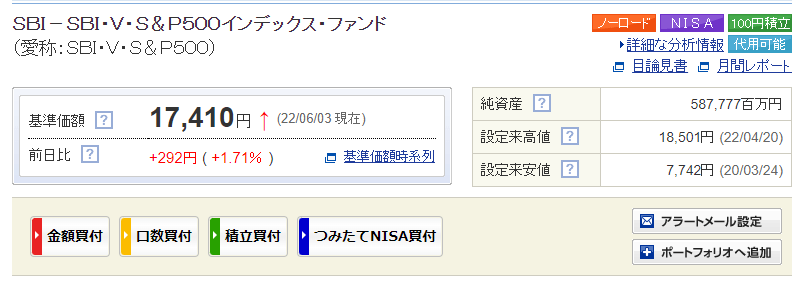

米国VOOに投資するSBI・V・S&P500インデックス・ファンド

SBI証券の投信であり、先ほどのバンガード・S&P500インデックス・ファンドVOOに投資をする投資信託です。正式名称は、SBI・V・S&P500インデックス・ファンドになります。

これらの投資信託のつくり方は、以下のようになっています。

- バンガード社が上場投資信託ETFを個別株式を買ってファンドとして組成発売する(VTI/VOOなど)

- 米国ドルで運用されているETF(VTIやVOO)を日本の投信が購入して国内投信として運用する。

- この本家であるVTIやVOOに投資をするのが日本の投資信託です。

- そして日本の投資家がこの投資信託で運用する形になります。

ちょっと複雑な運用構造になっていますね。そうすると一番運用効率がよいのは、入口スタートにあたる個別株式であり、次がETFと投資信託の順になります。そこで、ETFと投信は何が違うのかを解説します。

まず、リスク度合いで考えると個別株よりはETFがリスク分散されており、それに投資する投資信託はリスクとしては投信もETFと同様と考えられます。

大きな違いは運用方法で、ETFはリアルタイムでご自身での運用が出来て分配金がありますが、投信の基準価額は数日後の予測となり、また投信は分配金はなく再投資されています。資産拡大に向いています。

どちらかと言えば、積立て投資である『つみたてNISA』などに向いた投資が出来るのが、メイドインJAPANの投信だといえます。

ならば円で日本の投信で米国株運用でよいのでは?といえば、経費コストを理解しているならば、それでもよいと思います。大事なのは、長期的に右肩上がりの資産に投資をすることが、FIREでは必要なのです。

実質コストでの比較

- 楽天・全米株式インデックスファンド [信託報酬] 0.1620% [実質コスト] 0.209%

- SBI・V・S&P500インデックス・ファンド [信託報酬] 0.0938% [実質コスト] 0.114%

- これに対してバンガードVOO /VTI : [経費率] 0.03%

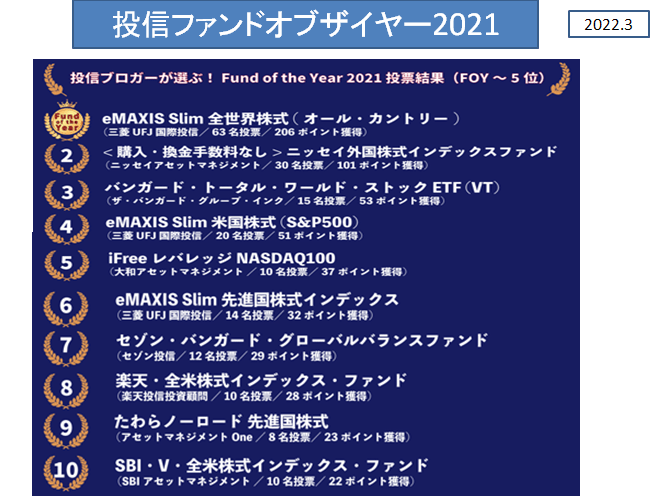

そしてもうひとつの投資信託の人気刺客、『eMAXIS Slim米国株式(S&P500)』も実は侮れないパフォーマンスを持っています。それが投信ブロガーが選ぶ『ファンドオブザイヤー2021』の第4位に選定されているeMAXIS Slim米国株式(S&P500)です。

FIREでもeMaxisシリーズは、多くの方に人気があり、連続1位のオールカントリーが有名ですが、6位に米国株式S&P500が入っています。(オールカントリーの8割はそうは言っても米国株式です)

三菱UFJ国際投信 eMAXIS Slim米国株式(S&P500)

eMAXIS Slim米国株式(S&P500)は、S&P500インデックスマザーファンドへの投資を通じて、米国の株式に投資するファミリーファンド方式により行いますとあります。実際のこれらの指数のパフォーマンスは、違いを気にする必要のないレベルだと考えられます。

信託報酬料は、実質0.1%であり、本家に対しては劣りますが、気にならないレベルです。それぞれ再投資型、初期手数料の有無、円とドルなど違いはありますが、結果としてのパフォーマンスには大きな違いはありません。

やはり本家か分家(ファミリー)かドルか円か、ハードルが高いか低いかで判定してもよさそうなパフォーマンスを持っていますから、米国株式を活用することこそが重要です。

運用アセットが大事、次に商品構成のポートフォリオを

米国への投資は、個別株、本家ETF、国内投資信託といろいろありますが、パフォーマンスでは大きな違いはありません。投資対象としてFIREで米国を考えるのでしたらパフォーマンスは、ETF 大<投資信託 小 となりますが、そもそも米国に投資するかどうかが大事です。

むしろリアルタイムドル投資を狙うのならETF、ブラインドプライスてせ円投資でもよければ投信信託、あるいは配当金の有ならETFで無し(再投資)なら投資信託、iDeCoなら投資信託、NISAならETFなどでの違いが全てでしょう。それよりも米国株式自体の成長のほうが重要だといえます。

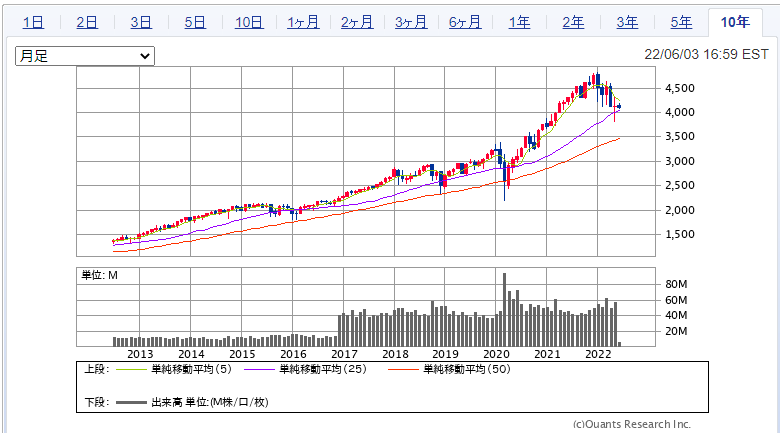

2022.6現在 米国S&P500指数 長期チャート

資金を持っての運用なのか積立て運用か、非課税制度運用を狙うのか、投資経験の有無によって商品や購入方法などの立ち位置が違ってきそうです。

米国の投資には、さまざまな運用方法があり、今回解説しました投資信託という選択肢も外せない運用スタイルです。大事なのは、どんなアセットを持つのかが先です。どんな商品をもつのかといったポートフォリオよりもアセットアロケーションでの組み合わせを重視するのが賢明でしょう。

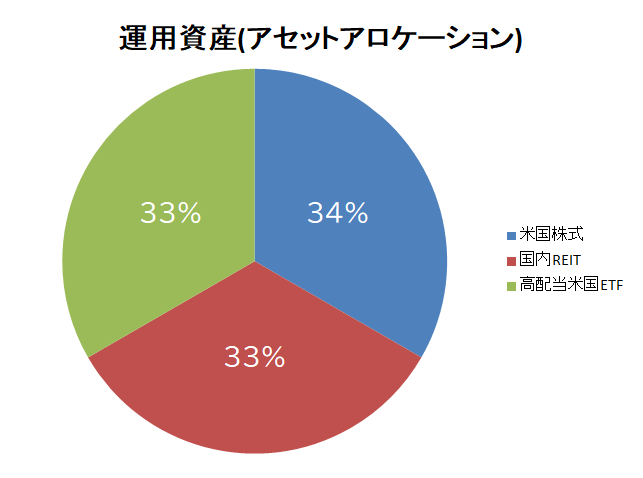

以前にも触れましたが、運用にあたっての集中投資、一本足打法は効果が大きいもののおすすめできません。

せっかくの分散投資となるETFや投資信託でありますが、それでもひとつに集中投資をすればリスクが大きく、パフォーマンスを期待できない場合も出ますから分散投資が基本です。

投資をするアセット(資産クラス)を決めて分散投資を計画、具体的な運用商品を組み合わせてのポートフォリオによる運用をおすすめします。

これはFIREでも同様であり、その運用のポイントは譲れない投資スタイルだといえるでしょう。

次回のFIRE向けのブログ講座は、投資信託のパフォーマンスの読み方について考えてみたいと思います。

投資信託、米国株式のインデックスだからと盲目的に買ってはいけないという話です。投資信託のこれだけは知っておきたいポイントを講座でお伝えする予定です。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】