新NISA戦略37 新NISAの成長投資枠には3つの使い方がある【独立系FPブログ講座】

新着FPブログ講座

新NISAの成長投資枠には3つの使い方がある

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 NISAの成長投資枠は、商品選択の幅が広く悩ましい

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズが好評の後に終了しました。

新しいシリーズのテーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。今回は第5章「新統合NISA制度とその疑問に答える」の最終となる第37回です。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

前回は投資信託の選定方法の流れについて解説しました。つみたてNISAの投資は2023年の10月時点では255本の投資信託や上場投資信託(ETF)から選び運用をする本数に増えており、今も増え続けています。

これらの投資信託は、長期投資に向いている条件をクリアした投信のみが認可されています

この条件をみれば買い付け時の手数料が掛からない、保有時の手数料が一定以下、運用実績が長い、過度な配当金や元本の取崩しがない、投資家が極端な不利益にならない、金融機関のドル箱手数料商品にさせないといった金融庁の強い意思が感じとれます。

NISAつみたて条件の金融商品は、投資先を誤らなければインデックスファンドとして分散投資が効いた商品を最低10年以上の長期・積立て投資をすることで、複利のチカラで資産の成長拡大が期待できるものです。

一方、成長投資枠はどうでしょうか?

NISAの成長投資枠は、つみたてNISAのような厳しい投資商品のルールは実はありません。投資信託・上場投資信託(ETF)・個別国内外の上場株式・不動産投資信託REITなどが投資対象となる為に、幅広いカスタマイズが可能です。

新統合NISAの成長投資の対象となる投資信託は、国内籍の投資信託、上場投資信託(ETF)、上場投資法人(REIT等)と明確化するため、投資信託は投資信託協会が管理しており、各運用会社各社が税法上の要件を踏まえて対象と判断した商品の届け出をして、認可されたものを協会が管理しています。

現在。掲載の成長投資枠で運用が可能な投資信託・上場投資信託(ETF)は、全部で1,700本近くにも及んでいます。(2023年10月現在)

対象が多く、成長投資枠が初めての方もそうでない方も選定は大変です

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。新しいNISAの成長投資枠は、現行の一般NISAの形を引き継ぐものになりますが、つみたてNISA投資枠との併用ができることによって投資戦略も変わってくることが予測されます。

今回は、成長投資枠で購入する3つのポジション戦略を提案します

しかし、敢えて成長投資枠の利用を推奨するものではありません

少し話は長くなりますが、ぜひ投資戦略にお役立てください。

新統合NISAのメリットを最大限に活用するためには、成長投資枠への投資運用戦略を考えていく必要があります。今回は第5章「新統合NISA制度とその疑問に答える」の最終回として、3つの成長投資戦略について解説します。

FP事務所トータルサポート、下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

戦略1 最もポピュラーな運用、同じ投信か類似投信のスポット買い戦略

新統合NISAのつみたて枠で、たとえば米国株式や世界株式のインデックス投資をした場合、年間120万円の投資が可能となり、これは月額均等でしたら毎月10万円になります。

もし必要でしたら、これに2回の月増し指定ができますので、賞与月を増額することもできて、月額の投資負担を減らすこともできます。

新統合NISAは2024年1月開始ですが、積立投資額などの設定は事前に行えるという情報が金融機関から入っています。積立商品の追加・変更や、毎月の積立設定金額の増額、引き落し方法の変更などは事前に行なえるようです。

このつみたてNISAの金額変更は、いつでも何回でも変更できるというやさしい制度です

それとボーナス設定は、実際にボーナスがあるなしに関わらず設定が可能です。また自由に何回でも支払金額の変更もできますから、年間上限までの投資が出来る人も相当いるかと思われます。

毎月のつみたてNISAの設定金額よりも大きな家計の余裕がでたり、ボーナス月にはもっと多く投資ができると考えている人は、この新統合NISAのつみたて額の満額でも資金が余剰するケースもあるでしょう。

今回の新統合NISAの成長投資枠はもちろん使わなくてもいいですし、利用するといった投資戦略もあります。恒久非課税を利用して利益を出すことが目的で、投資枠を埋めることが目的ではないからです。

もちろん成長枠も必要ならば使ってもよい部分ですが、資金が余剰する時には少なくとも成長投資枠を活用してのスポット購入を検討する余地があるでしょう。

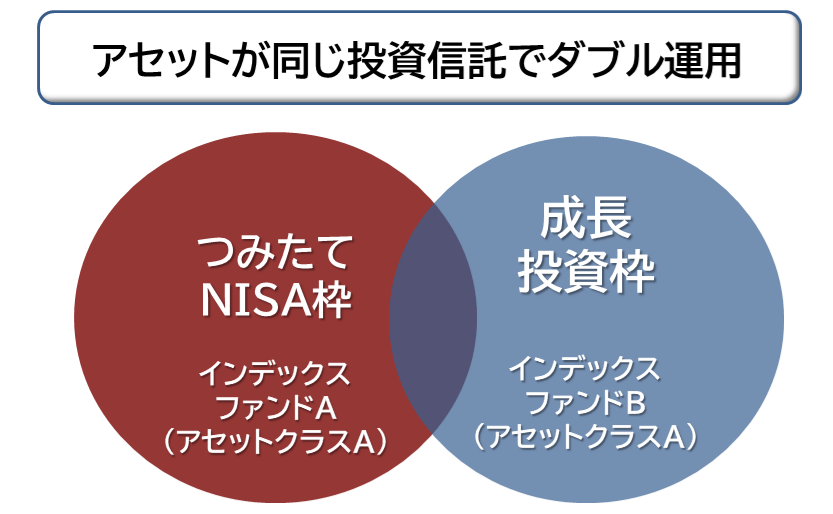

戦略1 同じ投信をスポット購入

優先すべきは、まずは積み立て投資枠です。「長期・分散・積立+複利」が資産形成にもっとも有効に効くのはつみたて投資です。資金の余裕がある時、あるいは購入単価が想定以上に下がり、買い時だと判断できるのでしたら、つみたてNISA枠で購入したアセット(資産クラス)と同等の投資信託を買い増すといった戦略が使えそうです。

たとえばニッセイ-<購入・換金手数料なし>ニッセイ外国株式インデックスファンドは、投信ブロガーにも評価の高いファンドですが、これを年間120万円枠いっぱいまでつみたて購入を計画実行中に資金的に余裕があるのでしたら、同等の商品を成長投資枠の合算360万円まで買うという戦略です。

積み立て投資と違って成長投資枠の購入は、極端な話1回100万円でも140万円でも可能です。この成長投資枠は年間最大で240万円までですが、つみたて投資の予算枠の120万円を差引くと、残りは140万円となる計算となり、このふたつのNISA併用のプランニングは重要です。

成長投資枠で類似投信を購入すると言いましたが、世界株式への投資だとすれば別の類似投信でもよいでしょう。アセットとしては同等と考えられるからです。

確認点

- ベンチマークにする指数は同等か

- 信託報酬は高いか安いか

- 投資する企業数と投資先はどうか

- トータルリターンは比較して遜色ないか

つみたて枠+成長枠も同じアセットスポット買いで投資枠の最大化する

最大投資額はふたつのNISAを合わせて、年間360万円(平均月額30万円)まで投資ができます。結論から言えば、つみたて投資枠と成長投資枠の投資対象はアセットをいろいろ吟味して難航するのでしたら、同じファンドでもよいと思います。

新統合NISAでの運用は極端な話、できるだけ早く多くNISA口座に資産を集めて、全世界株式のインデックスファンド1本で運用すれば、長期投資では成果が期待できると今は言われています。

また類似の投信でしたら、パフォーマンスはそんなに変わらないでしょうから、同一アセットでの投資でもよいでしょう。ただ時間分散投資ができないので、ドルコスト法などでの投資額の均等化になりませんから、大きめの含み益や含み損になる可能性もあり、購入タイミングには注意です。

反転局面で安いタイミングでスポット買いにて一括購入をすれば、その後の上昇局面では大きなリターンが期待できますが、もし下落局面がまだ続くとなれば、損失が膨らんでしまいますから注意が必要です。

下落局面の底となるピークを正確に予測することは難しく、状況によっては、損失が回復するまでに時間がかかったり、多くの資産を減らしてしまう可能性も考えられますが、スポットでの成長投資には資産拡大のスピードアップが期待できます。

このあたりは一般の株式と同じなのですが、つみたてNISAのほうがよりマイルドになるだけで、運用リスク度合いは同じと考えましょう。せっかく追加投資した成長投資枠の50万円から8万円の含み損が発生、たった数日でも損失が発生することもあると覚えておいてください。

ファンダメンタルズや市場の底への過剰な自信や期待での追加投資には、注意が必要です。もしそのアセット自体が長期的に成長しそうな資産でしたら、1年とか2年で投資元本を上回ってくることが期待できます。

いろいろと考えるのでしたら、積立NISAの投資枠を超えた場合やスポットで買える余剰資金が発生した場合は、つみたてNISAと同等の商品の買い増し戦略をされては如何でしょうか。

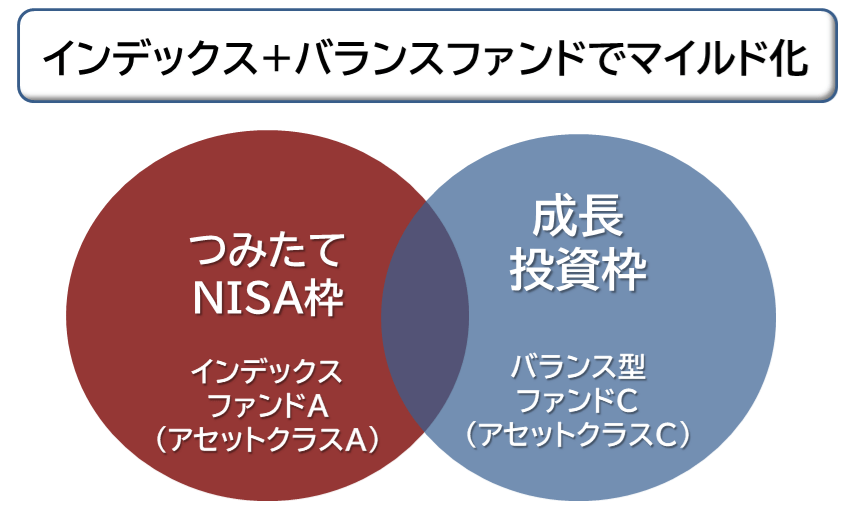

戦略2 攻めと守りを組み合わせてリスクマイルドにする戦略

NISAでの運用「長期・分散・積立+複利」は、世界の経済活動に着目して分散してコツコツと投資することにより、資産形成を行うというものです。また同時にリスクに対してよりマイルドな資産を成長投資枠に組み込むという方法もあり、長い目でみて安定的な資産成長を狙うという投資方法といえます。

投資信託の積立メインの運用は、つみたて投資枠です。しかし、この投資枠では買えない投資信託もたくさんあります。そのような商品は、つみたて対象外の「NISA成長投資枠」で買うことになります。

その中でも積立投資枠では資産拡大のための積み立て投資を行い、成長投資枠ではマイルドなバランス型のファンドや債券型ファンドを組み込むという方法もあります。

バランス型ファンドは、ひとつの投資対象ではなく株式・債券などを国内外に分散投資をする投資信託のことを指します。

国内の株式・債券、外国の株式・債券とそれぞれに投資をするには、大きな資金が必要になりますが、バランス型ファンドですと、少額から分散投資ができる仕組みとなり、投資リスクも比較的マイルドになります。

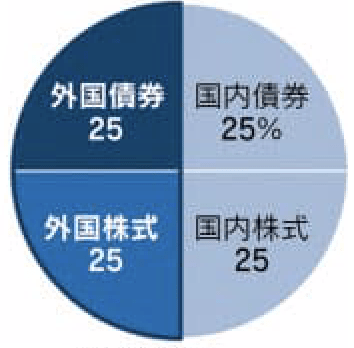

日本のGPIFの年金運用では、4資産分散投資を行っています。国内の債券もようやく微々たるものですが金利も上がってきており、海外債券は今は高い利回りとそのパフォーマンスを相殺する為替リスクがあります。株式と債券の相反関係をバランス型ファンドを使って運用することで、安定した資産形成を目指します。

また積み立て投資枠で株式投資タイプの投資信託を買う方法は、株100%の投資ですから価格変動リスクをまともに受けます。これにストレスを感じる人、抵抗がある人はバランス型投資信託をおすすめします。

バランス型の投資は、債券が含まれたりと株式のインデックスファンドほど高いリターンは期待できないものの、相場急変の時に元本が大きく毀損するリスクが避けられるでしょう。

バランス型ファンドの運用では、年金積立管理運用独立行政法人(GPIF)のポートフォリオ理論の実践が参考になるでしょう。バランス型のファンドをひとつ選ぶだけで、簡単に分散投資も実現できることになります。

ただしバランス型ファンドは安定運用を目指すのが目的なのですが。実は投資初心者には難しいファンドといわれていますので、注意が必要です。

バランス型ファンドのよく聞くデメリット

- お任せなので投資先を把握しなくなる

- 全体的な信託報酬手数料が高いので成長しずらい

- 運用会社がリバランスを行う時、パフォーマンスの低下につながることも

このデメリットをしっかりと理解して、バランス型ファンドの購入判断をしましょう。一般的に、バランス型ファンドは。価格変動のリスクを抑えられるものの、株式型のようなリスクによる価格変動と高リターンは得られないと心得ましょう。

つみたてNISAが株式オンリーでしたら、成長投資枠にはバランス型投資信託の購入を検討しましょう。ただし、バランス型ファンドは一般的にコストが高いといわれていますから、成長投資枠の一部に組み込む程度がよいと思います。

バランス型投資信託の資産区分は、株と債券、REITの3つと地域は国内と海外、場合によっては先進国・新興国とすることもあります。これらも分散投資であり、安定感の代わりに成長力はやはり減退します。

つみたてNISAの株式部分をコア投資先にして、周りにサテライトと称するバランス型ファンドを組み込むなどの戦略で中長期運用を検討されては如何でしょうか。

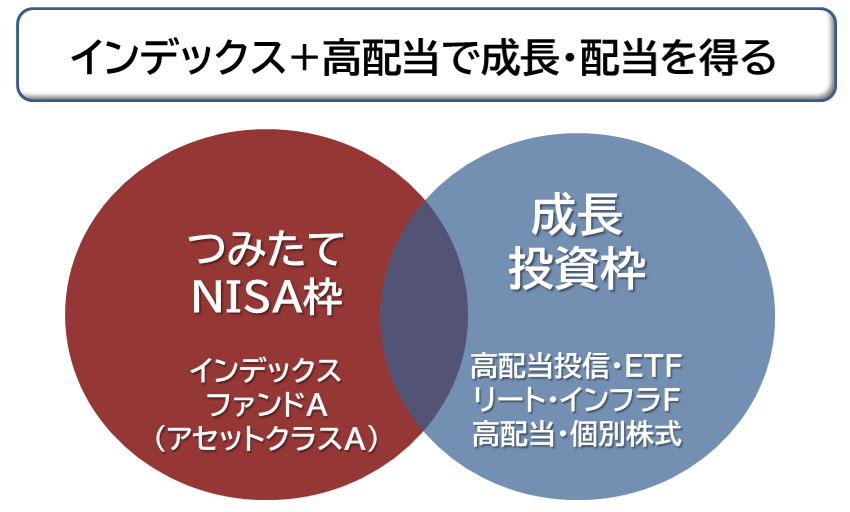

戦略3 資産成長と高配当銘柄を組み合わせる老後も売却しない戦略

新統合NISAは譲渡益や配当による利益に掛かる税金が非課税=ゼロになるばかりでなく、この非課税期間も無期限になるといった、今までとは違うまったく新たな制度です。

運用が短期的にマイナスになったとしても、長期で保有しつつ何度も非課税で配当をもらい続けることで、トータルリターンを稼ぐこともできる長期保有にも向いた運用も可能です。

もし非課税でなければ、配当利益に対して税金で20.315%を差し引かれることになり、パフォーマンスも落ちてしまうことを考えると、この成長投資枠での高配当投資の活用もシ老後資金対策としても期待できそうです。

この運用方法は、資産拡大を目指すというよりは積み立て部分では資産拡大を狙い+成長投資枠で配当金の積み増しを計画する時にも使える投資方法です。

また同じような投資先として連続増配株投資もあり、こちらは毎期配当を増額している企業への投資のことです。先ほどの価格が下落した結果、高配当になっている企業とは違い、高いブランド力を持っていて財務面の安定性にも強みがあり、何期にわたって配当を増額している企業への投資です。

米国『配当貴族』指数などは、同基準で作られた指数もあり投資信託やETFもあります

これらの投資先は、配当と共に価格推移でも底堅いリターンを期待できる部分があり、魅力的な投資先です。日本にも連続増配に該当する会社は数社ありますが、米国では25年以上にわたり毎年連続で配当を増やし続けてきた企業を”配当貴族”と称して「配当貴族指数」に連動するインデックスファンドもあります。

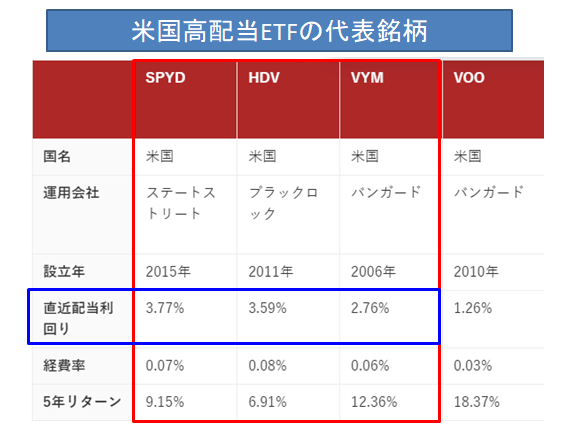

配当貴族のことを調べると米国S&P500高配当のETFにぶつかると思います。配当貴族はS&P 500配当貴族指数に投資する増配・年4回配当のファンドのことです。

新統合NISAは非課税ですが、米国ドル建てでの株式配当には10%の課税がされて入金されてしまいますから、NISAでも意外と不利です。円貨での国内向けの高配当投資信託もありますから、為替も含めてご自身のタイプに向くファンド選択をしましょう。

このあたりは配当貴族投資だけでなく、有名どころの米国高配当ETFも課税は同様ですから、NISA非課税パフォーマンスを課税で減退してしまうのが難点です。

米国のメジャーな高配当ETF

それではと日本にも配当貴族指数があり2023年に登場しています。S&P/JPX 配当貴族指数がそれに該当し、東証株価指数(TOPIX)の構成銘柄の中から時価総額や流動性の基準に適合した銘柄のうち、10年以上増配または配当を維持といった基準を満たした銘柄で組まれたETFも発売されています。

One ETF高配当日本株という商品で、まだ規模は100億円程度ですが、ETFのインデックスとしては信託報酬が0.308%と若干高めですが、2023年11月現在の利回りでは2.98%の利回りになっています。これらの配当貴族商品も、配当金と価格成長の両方が狙える商品です。

最後に国内で為替リスクを取らずに高配当を得るのならば、Jリートやインフラファンド投資も見逃せない存在です。

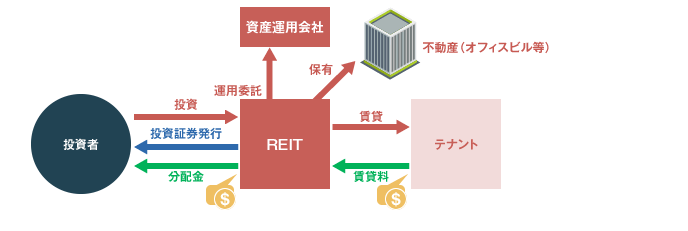

リートは多くの投資家から集めた資金で、オフィスビルや商業施設、マンションなど複数の不動産などを購入して、その賃貸収入や売買益を投資家に分配する商品です。不動産に投資を行いますが、投資信託の仲間です。

リートに投資すると個別銘柄の場合には、4~5%位の利回りが得られて、年二回の分配金が入金されます。市場資産規模は15兆円を超えていて、あの六本木ヒルズや渋谷109、有名なホテル、イオンモールなどの商業施設、全国にある住居や物流倉庫などが投資対象です。

リートの魅力

1)安定した収益性

不動産を保有・運用することで得られる賃料収入を投資家に還元しているので、大きな経済の波に左右されにくい安定した収益が期待できる。

2)高利回りの継続

J-REITは決算後の配当可能利益の90%超を分配することで、法人税を特定の条件を満たすことで法人税非課税にしている関係で高利回りになります。

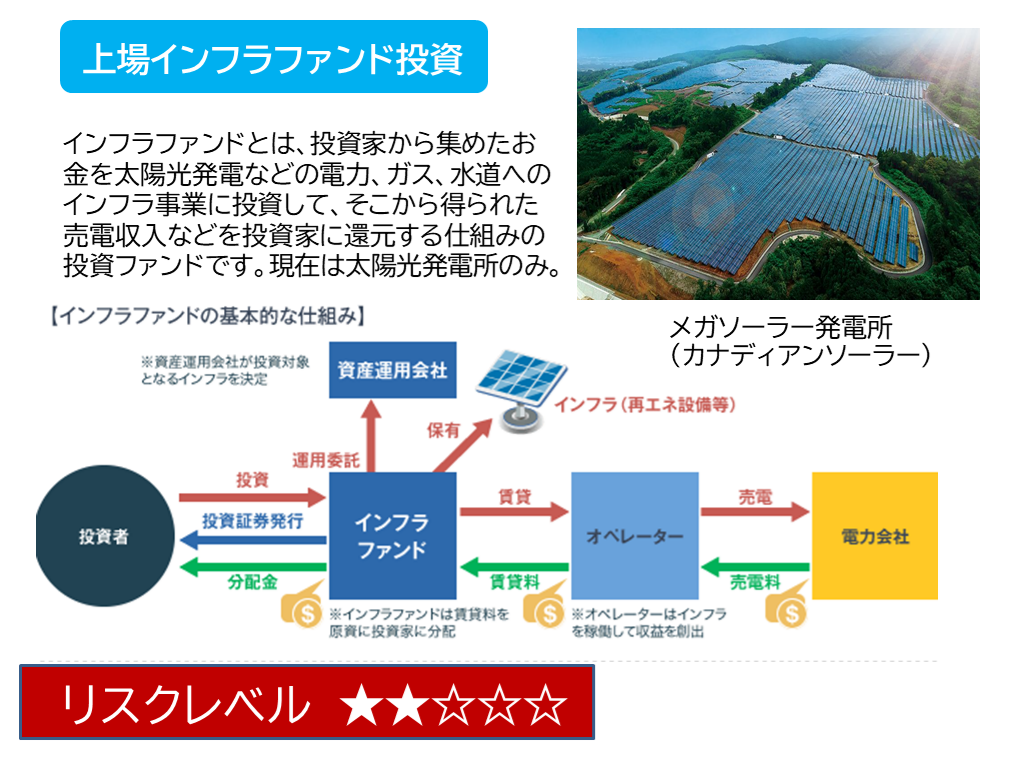

またリートと同じ仕組みを取っている高配当運用ができるのが、インフラファンドです。

インフラファンドとは、現在は太陽光発電所が主力で一部風力・地熱発電などが投資対象となる社会基盤 (インフラストラクチャー) に投資をして、そこから得られる売電収益や地代収入を分配金として配当するファンドのことです。

国の20年格位の再生電力買取固定制度(FIT価格)による約束された収入を得ることが出来る投資先です。インフラファンドは、売電といった経済動向に影響を受けにくい安定的な資産のため、価格変動が緩やかなのが特徴で、それに加えて6%前後の利回りを得ることも出来る投資先です。

この方法は、旧一般NISAをやられていた人にとってはスタンダードな運用法かもしれませんが、今までつみたてNISAだけされていた人には、最初は個別高配当株式や高配当投資信託・ETF購入には少し抵抗があるかもしれません。

成長投資枠では最大で1,200万円の運用ができて、リートやインフラ投資で利回り5.5%を確保出来れば、年間66万円の分配金を非課税のポジションで恒久的に得られる可能性もあり、またこの投資枠の残り600万円をつみたてNISA投資にて運用したりして、老後資金へ公的年金の追加資金に使うこともできるでしょう。

今までの旧NISA制度では、つみたてNISAと一般NISAの選択制でしたので、ふたつの運用先のバランスを考慮する必要はありませんでした。

しかし、投資枠が合算で年間最大360万円となった中での高配当投資ともなれば、成長投資枠の運用額も資産形成の中での比率が大きくなります。つみたて投資とは違う自分自身のタイミングで購入を計る投資方法を少し難しく感じるかもしれません。

成長投資枠で個別銘柄からの配当を得るとなれば、高配当株への投資をする投資スタイルになります。高配当投資にはインデックス投信とは違うリスクも内在していて注意も必要です。

例えば業績が落ち込んみ株価が下がっている銘柄で、配当だけは継続していると一見高い配当率に見えますが、その後配当金額が下がっていくことがよく起こります。ここには注意しましょう。

このNISAの成長投資枠での高配当株投資は、配当金非課税運用ができる代表的な投資手法のひとつといえ、高配当だからこそ非課税枠のメリットを最大限に生かすことができます。

資産成長はつみたて投資でじっくりと、老後資金に向けた配当金が受取けるポジションを成長投資枠で作ります。配当金や分配金を追加投資資金として再投資するなど、併用でバランスの良いふたつの資産成長を狙うこともできるでしょう。

どんな投資方法でも、万人にとって合致する投資方法というものはありません

自分や家族とのライフプランや今後の資産設計を考えて、どの投資スタイルが投資目的に合っているのか、高配当株投資にどの位まで資金が回せるのか等を慎重に検討することが大切です。

新統合NISAの組み合わせは幅広いバリエーションがあります。この非課税のメリットだけに惑わされずに、ご自身にあった投資を見つけることが大切です。

新統合NISAでの成長投資枠の上限は年間240万円、最大では1,200万円です。毎年240万円の枠をフルに使うとなれば、たった5年間で1200万円に達して、その配当金が持続することも可能です。新しいNISAならば、これが無期限で高配当商品を保有している間はずっと配当・分配金を受け取れます。

高配当株を毎年いくら買って何年で生涯投資枠を使い切るのか、自分の投資余力や投資スタイルを勘案して決めなければなりません。

NISA成長投資枠での高配当投資のポイントは、業績が良好で減配リスクが小さいスキームの高配当株を長期で保有することです。こうすることで市場の急落でも配当が得られ、ショックが緩和される投資ができるでしょう。

最後にNISA成長投資を利用するにあたって、投資対象の候補についてまとめておきます。

成長投資枠の3つの活用まとめ

- 世界投資等のつみたて同等のインデックスファンドによる成長投資

- つみたて+バランス型ファンドによる安定バランス投資

- つみたて+高配当投信や個別リートやインフラFの個別投資

これらの特性とご自身の資産形成プランに合致したNISA運用マネープランを立案して、金融資産5,000万円到達に向けた長期投資の資産形成を目指しましょう。

これで第5章「新統合NISA4制度とその疑問に答える」は終了です。お疲れさまでした。次回からは第6章「新統合NISAを活用した運用戦略プラン」をお届けします。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】