独立系FP解説 セカンドバンク活用した貯蓄システムをつくる【下町FPブログblog】

新着FPブログ講座

セカンドバンクを活用した貯蓄システムをつくる

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

つまり、あなたのメインバンク(給与振込口座)に加え、セカンドバンクを持つことによってお金の管理をするという事です。

FPブログ解説 セカンドバンク預金はどう使えばいいか

FPブログ講座でセカンドバンクを貯蓄口座にするにあたり、銀行の設計方法を考えてみます。

ネットバンクも低金利下、されど「分ける」重要性

しかも店頭取引だとか地域限定だとかでなかなか利用が厳しいものが多いのも事実です。ネット銀行は大手メガバンクの金利0.01%と大差ない金利になってしまいました。

そこで考えられる銀行の一つとしては 楽天銀行やSBIネット銀行でしょう。

手間がかかるものの金利がいけている銀行としては韓国系のSBJ銀行やオリックス銀行、じぶん銀行、イオン銀行などが候補に挙がります。

僕のおすすめはSBI証券をグループに持つSBIネット銀行です。↓

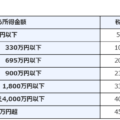

銀行の金利は適時変わります。そこで最新の情報が手に入りサイトからの情報を掲載しておきます。

SBIも含めて参考にしてください。↓

どうですか? あなたの銀行と比べて、生き残りを掛けて

頑張っている銀行は結構あるんです。

SBIクループをフル活用で資金調達・移動をローコスト化

ルーツはソフトバンク・インベストメントですが、20年で巨大金融Grに成長しています。

おなじみのSBI保険・SBIFトレード・SBIソーシャルレンディングなども個人資産とのかかわりが大きいですからご存じの方も多いかと思います。

そしてSBI証券の商品ラインナップは旧来の大手にも負けません、むしろ野心的です。

セカンドバンク貯蓄口座は「下ろさない」為の口座

では、肝心の話です。 どの位毎回資金を移動するのか?

20代の方は最低手取りの10%~15%です。18万でしたら2万円から3万円でしょうか。

賞与は頑張って最低でも40%は貯蓄に回しましょう。

20万円の給与と年間50万円の賞与だとすると、24万円+20万円で年間貯蓄が44万円です。

貯蓄のコツは、衝動買いしないで一日考える。

欲しいものと必要なものを区別する。予算統制をしっかり行い、無駄なものは買わない。

買ったのに使わない。買った食材を捨てる。

特売セールに弱いはダメです。 普段の生活は給与の中で廻すことが大事です。

30代以上になると収入も多少増えてきます。

そこで、最低20%から25%を目標にしましょう。 賞与は50%以上でも出来るはずです。

この頃生活も安定し、保険にも入る時期です。保険に月1万円以上払うのは考え物ですよ。

ポイントは必要かどうかで、あればいいではありません。この辺、わからなければメールで質問くださいね。

30万円の給与と年間90万円の賞与だとすると、

72万円+45万円で年間貯蓄が117万円です。

10年で1千万円が計画値となりますが、余裕資金の投資の検討も出来る頃です。

SBI証券があなたのパートナーになるかもしれません。

クルマや住宅を購入しても大きく賞与をあてにした生活サイクルは組まない事です。

住宅購入したら、団信にも加入します。生命保険も再度見直しましょう。

またクレジットの分割、リボ払いなんて賞与はないものとして考えないといけません。

こういった仕組みを決めてしまえばあとはルーチンです。

貯蓄に手を付けてはいけません。

一度仕組みを作ってしまえば自然と貯まります。 貯蓄だけなら財形積立や定期積立の仕組みもあります。

ただし、その後の運用考えて自身で資金管理が出来ることがとても大事です。

がんばってやってみましょう。

不思議に貯まるセカンドバンク銀行貯蓄

毎月、お金はセカンドバンク口座に移動させます。

移動しただけで残るようになります。

給料や賞与を計画的に毎月使いつつ、貯蓄予定額を残すのは容易なことではありません。

あなたのお金を狙い散財を仕掛ける誘惑がいつもあります。

今回FPの知識と、その経験をもとに”貯まる仕組み”を創る「マネープログラム」を提案しました。

貯蓄をする為にケチケチ我慢しながら家計管理をしても続きません。

本当に必要かどうかを判断する力を身に付けましょう。

一度整えた家計は、たまにメンテナンスするだけで、 後は自動で目標へ向かい貯まり続けていきます

貯蓄の秘訣はメンタルアカウンティングの応用

☞ポイント

貯める体質を作るために、必要なものかどうかを見極める貯蓄脳をつくり上げよう。

ここまでの、貯まる・貯まらない習慣はいかがでしたか?

すでに知っていた、当たり前のようにやっていた、 ということが多かったら、 もう「貯め体質」は出来上がっています。

やってなかったという方でも大丈夫。

気づいた時点で、もうゴールは見えています。

お金の貯め方は、家族の数だけ正解があるのです。

お金に関する情報は今の時代、ネット上で、簡単に手に入れられるようになりました。

それなのにお金に対する不安はなくなりません。

それは、正しい「基本知識」を知らないために、何が正しくて、信じて、何を選べばいいのかを判断することができなくなっているからです。

雑誌、インターネットで手に入れられる「一般論」は、必ずしも あなたの家計にふさわしい情報ではないかもしれません。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 その預金、実質毎月減っているという実感を持っていますか【下町FPブログBlog】

- 独立系FP解説 5/31納付期限 自動車税のクレカ払いを利用してみる【下町FPブログBlog】

- 独立系FP解説 ペイオフ対策の勘違いでリスク増加になっていませんか?【下町FPブログ】

- 独立系FP解説 お金で解決出来るものと出来ないものを整理してみた【下町FPブログ】

- 独立系FP解説 年金不足をカバーする3つの生活スタイルとは【下町FPブログBlog】

- 独立系FP解説 年代別資産形成は運用先チャートで確認しよう【下町FPブログBlog】

- 独立系FP解説 子どものための教育費、貯め方はいったい何がいいのか【下町FPブログ】

- 独立系FP解説 ネット一括査定の大きな勘違い 引越し・車・不動産【下町FPブログ】

- 独立系FP解説 外貨建保険の貯蓄トークには注意 保険は保険だと心得よう 【下町FPブログ】

- 独立系FP解説 なんだかややこしい収入・年収・所得・課税所得・手取りの違い?【下町FPブログ】