独立系FP解説 お金で解決出来るものと出来ないものを整理してみた【下町FPブログ】

新着FPブログ講座

お金で解決出来るものと出来ないものを整理してみた

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

ファイナンシャルプランニングは未来を考える事だが

FPが作るファイナンシャルプランニングは、何かと問われれば、資産運用や投資、あるいはお金の将来を可視化するライフプランニング作成と考える方も多いと思います。

実際に僕のFPブログ講座でもリタイアに向けての資産運用や年金の話、FIREと呼ばれるお金に束縛されない早期リタイアがよくテーマになります。

誰でも余裕のある生活を実現したい、定年退職後のリタイアや早期リタイアに対する不安を解消したいという気持ちはあります。

どうしてもその生活の実現のためには、『お金』の存在がついて回ります。コンサルティングを受ける方の多くは、お金への心配を抱えており、お金自体が解決策になると考える方も多いのです。

相談者様によって様々ですが、今から資産運用を始めたい、始めているが方向性に迷っている、自営独立して収入アップしたいが大丈夫だろうか、これからの老後生活資金が心配、なかなか貯蓄が進まない、いろいろ取組んできたけれどこれで大丈夫?なのか確認したい

・・いろいろな心配や不安をお金の面で抱えています。

あるいはある相談者の方は、年収1500万円を目指して独立、早期リタイアFIREを実現したいとライフプランニングのヒアリングを申し込まれた方もいます。この1500万円収入達成の先には何があるのでしょうか?

このファイナンシャルプランニングとお金のゴールについて考えてみたいと思います。

野村総合研究所が整理している資産富裕層の分類という整理があります。これは保有資産の額で富裕層を定義したものです。

超富裕層は5億円以上資産、富裕層は1億円以上、準富裕層は5千万円以上、アッパーマス層は3千万円以上と定義しています。

そして資産3千万円以下の層をマス層としており、多くの方がこのゾーンに属しています。下の富裕層の分類をもう一度ご確認ください。

■世帯分布率での分類は

- 超富裕層 :0.1%

- 富裕層 :2.2%

- 準富裕層 :6.0%

- アッパーマス層 :12.9%

- マス層 :78.9%

多くはココ マス層!!

このFPブログ講座では、40歳からの資産形成5000万円をテーマにしていますが、このアッパーマス層への到達、あるいは準富裕層になると何が変わるのでしょうか。

ここまでのお金や資産を保有できたのは努力や行動結果だとは思います。ただし本来大事なのは、その形成した資産でどう人生を、出会いを充実させるかが目的のはずです。しかし、どうやら資産形成ありきの方が多いような気がしています。

ゴール(目的)なき資産形成になっていませんか?

つまり、目的が収入であったり資産金額だったりという勘違いが発生するのです、確かにこの資産形成は『お金の育て方』の正しいルールを実行すれば、ある程度の方は資産形成が出来るとは思います。

関連参考 FPメニューお金の育て方個人レッスン

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。今日のテーマはその『お金』で出来ること、出来ない事について少し考えてみたいと思います。いきなり富裕層の話をしましたが、普通の会社員も準富裕層まではチャレンジ圏内だと思っています。

金融資産の金額と年収は決して比例していません。年収1500万円でも貯蓄がほとんどない方もたくさんいますし、逆に貯蓄3千万円の30代年収4~500万円の方もいます。

人生の中でお金は必要ですが、場合によっては持っていることで不幸になったり、事件に巻き込まれたりすることもあります。また逆に持たないことによって困ったり、苦労したりと、いろいろその存在や意味を考えさせられます。今日は、この点を少し整理してみたいと思います。

特にFPとしては、『お金の相談』を受けることが主軸なので、お金が全てではないものの、持っていても出来ないことや持っことで出来ることを考えさせられる機会が多いのでこのテーマとしました。

お金で解決できる事と出来ないことは何か?

お金とどう付き合うのが人生にとって良いのか?

これが今日のテーマです。

この下町FPブログメルマガ講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

お金があれば出来るが、出来ない事も意外に多い

もし、お金がなかったら、持っているものと欲しいものと物々交換をしなければなりません。

例えば、トマトが1個欲しいとしたら、自分の持っている何かと交換を申し出ることになります。例えば大根1本と交換する。持っている綺麗な石と交換したりすることになります。

何も持っていなければ、畑づくりや収穫を手伝う事で、労力を提供した代わりにトマトと交換、貰う事になるかもしれません。

またそれよりも、もしトマトが欲しければトマトを育てている人、持っている人を探すことからスタートする必要もあります。

そして、やっとトマトを持っている人と出会えたとしても、その人が大根が欲くない、労力を必要としていなければ、この取引は成立しません。つまりお互いが相思相愛で満足のいく取引・交換ができるなければ交換は成立しないのです。

そこで「お金」が発明されました。

お金は人々の知恵による偉大な発明品です。発明したお金には等価交換できるという信用が付いていて、初めて機能します。

お金は、それと同等の価値のものと交換するという役割を果たしていると考えられるのです。

投資信託や株式を買う行為について考えてみましょう。その投信や株式に支払う価格は、あなたと取引する誰かがそのお金に見合う、価値が釣り合っていると考えてお金と株式などと交換していると考えられるのです。

売り手も買い手も釣り合った結果が取引になっているのです。価値が釣り合えば何でも買えるかと言えば、お金で買えないものも実は多いのです。

お金自体は今説明したように価値があり、必ず交換できるという信頼に基づいて流通していますが、お金で買えないものも結構あるのです。

お金で買えないもの

・人からの信頼や信用はお金では買えない

ただし、お金を持っているという事自体で、信用はある程度までは補完は出来ます。

・大切な友だちや仲間、家族やと友達も買えません

・根本的な話として、時間や若さは買うことは出来ません

一定の時間にだけ平等に与えられており、お金では解決できません。

・自分だけの貴重な体験や経験もお金では買いにくいでしょう。

・価値観の問題もありますが、お金で幸せも買えないでしょう。

これらを考えてみると、生命に関する事の多くや心の問題、人の運命に関わる領域は大金を持ってしても解決できないものが多いように感じます。

とはいっても、この領域でも80%位までは、お金で解決できる部分もありそうです。

お金はないと不安なものです。価値を交換する道具としてのお金の手持ちが少ないと、生活が不便になったと感じたり、不安になるからでしょう。

生きるという事は、物を買ったりするだけでなく『人生の満足度』を得ること、生きていて良かったと感じる瞬間が大事であり、お金を使うだけでは、大きな満足が得られないとも言われているのです。

お金で人生の満足は買えない、墓場にも持っていけない

今までの説明で、お金で買えない物や価値が結構多いと感じた方もいらっしゃるでしょう。

でも現実には、お金で80%は解決すると考えられます。つまり全てをお金の大小で判断は出来ないのは事実なのですが、なければ出来ないものも多いのが現実です。

お金で買えるもの買えない物

・「住む家」は買えるけれど、「家庭」は買えません。

・お金で「高級時計」は買えるけれど「時間」は買えない。

・お金で「本」は買えるけれど「知識」は買えません。

・お金で「地位」は買えるけれど「尊敬」は買えません。

・お金で「名医」は買えるけれど「命」は買えません。

・お金で「サプリ」は買えるけれど「健康」は買えません。

・お金で「異性」は買えるかも?しれないけど「愛」は手に入らない。

これらを考えてみると・・・先程80%は解決と言いましたが・・

お金があれば人生の70%位までは解決できる・・・位かもしれませんね。

今まで80%位はお金で解決すると申し上げましたが、これらをよくよく見てみると実は70%位なのかもしれません。

つまりお金の価値単体で買う行為で解決できる領域は、お金を使う事で解決できるのです。フェラーリでも高級時計でも、ブランド品でも、都心の一戸建てでも、お金があれば購入することが出来ます。

もちろん、これは所有することで得られる満足という行為で価値をお金と交換するという事ですが、それは所有欲を満たす領域で通用する話だと思います。

そしてお金で買えるものは『お金』活用で解決できるという事は、実はあまり価値の高くない領域の話なのだと思うのです。

そんな中で、FPコンサルで『転職して収入を増やしたい』『もっと出世したい』『年収1千万円になりたい』と『お金があれば~』とすべてが解決するかのように思っている方も実は少なくありません。

この話は、タマゴとニワトリの話と同様で、どっちが先という事ではなさそうです。つまり、モノも重要ですが、コトも重要であり、その双方の美味しい部分を取れるのが理想なのでしょう。

ですからライフプランニング作成の時も、FPは相談者の希望や夢の実現、不安の解消に向けてコンサル分析や提案をしてニーズや目的を探るのです。

FIREと呼ばれる「Financial Independence / Retire Early (経済的に自立した早期リタイア) 」の実現をするには、早期リタイア後に配当や分配金、利息や家賃収入でカバーする経済的自由の獲得が求められます。

確かにお金とうまく付き合う事は大切なのは間違いないのですが、そのための人生だけではなさそうです。

お金より深いところに人生の満足度がある

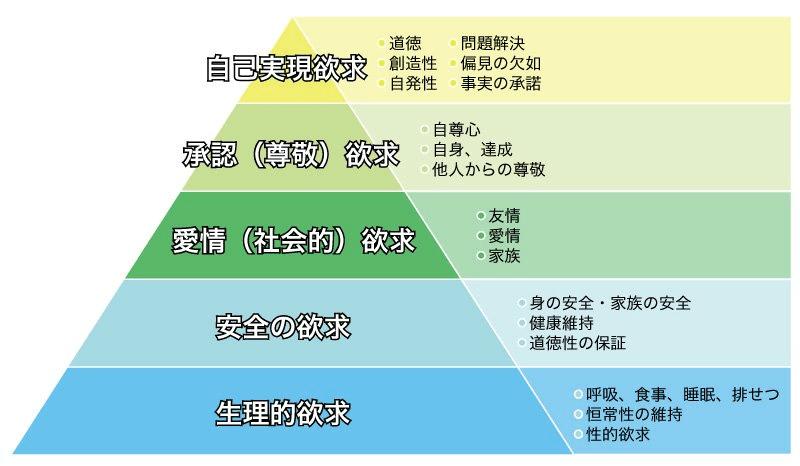

これらのお金で買える買えないの問題課題を整理するのに少し古新聞になりますが、有名なマズローの欲求5段階説が役に立ちそうです。

多くの方が知っている「マズローの欲求5段階説」は、心理学者のマズローが「人間は自己実現に向かって絶えず成長する生きもの」と定義・仮定して、人間の欲求を5段階に理論化したものです。

人間には5段階の「欲求」があり、1つ下の欲求が満たされると次の欲求を満たそうとする基本的な心理的行動を取るとして一表にしました。

第一段階 生理的な欲求

生きていくために必要な、基本的・本能的な欲求を指します。

「食欲」「排泄欲」「睡眠欲」などです。

第二段階 安全への欲求

安心・安全な暮らしへの欲求を指し、病気や不慮の事故などに対するセーフティ・ネットも属します。

第三段階 社会的欲求

友人や家庭、会社から受け入れられたい欲求を指し、集団への帰属や愛情を求める欲求などが該当します。

第四段階 承認の欲求

他から尊敬されたい、認められたいと願う欲求を指し、地位名声を求める「出世欲」も当てはまる。

外的部分を満たした第3段階までとは異なり、内的な心を満たしたいという欲求に変わります。

第五段階 自己実現欲求

自分の世界観・人生観に基づき、ありたい自分になりたいという欲求を指し、潜在的な可能性の探求、自己啓発、創造性の発揮などの欲求となります。

お金の話でこれを当てはめると、お金を多く持っていることで『生きていける感覚』や『所有欲』『身の安心安全』欲求は確保できそうです。多少は第三段階の社会的な欲求まではカバーできそうです。

冒頭の1500万円年収を狙っていた相談者は、お金持ちになってやりたいことをやるという「自己実現の欲求」に向かっているのかもしれません。

その前提として、資産運用の世界においては「所属の欲求」や「自我の欲求」を満たす必要があるのです。

資産運用で言えば、安心して暮らしていける準備が「安全の欲求」を満たすことであり、ストレスなく快適に運用することが投資システムに受け入れられ活用できる「所属の欲求」を満たしていると言えるのでしょう。

他者から賞賛されたいという欲求のために、複雑な投資にチャレンジする人も増えていきます。

その先には、お金持ちになって自己実現を目指したいといった『自己実現欲求』に向かって進んでいくのが人間のようです。ここが究極の目的であり、この到達の為にお金が必要なら資産形成にチャレンジしましょう。

僕の結論にもなりますが、人は自己実現をするために自身の欲求レベルを高めてゆくのであり、その通過点である生存・安全欲求をしっかり確保したうえで、社会的な所属・承認を得るためにお金という価値を求めているのだと思います。

しかし、人はそこでは満足できず次のステップを求めて、最後には自己研鑽・自己実現・世界観の実現などを目指すのでしょう。

そしてこの段階になるとお金では解決できないものがとても多い事にも気づくようになるのだと思います。

とはいえ、お金は使い方ひとつで満足感が異なるようです。モノは買ってしまえば終わりになってしまいます。とわいえこれは慣れてしまうのです。

本当のお金持ちがお金を使って良かった、満足できる瞬間とは物欲・所有欲ではないと言われています。

本物のお金持ちはイメージと異なり質素な方が多く、寄付に対して満足度・幸福度を感じるだとか、コト体験にお金を使う事で満足度が高くなる事を経験則で知っているのだと思います。

モノの所有は、あくまで一時的であり、幸福度には貢献しにくいのでしょう。

お金は少なすぎると、将来の不安材料になったり生活自体が投げやりになったり、自信を失ったりしてしまいます。

人生の中でストレスを生じさせる原因にもなりますからもっと稼ぎたい・運用して増やしたいという考え方には共感・説得力があります。

大金を得て、自分の好きなモノにお金を使い、幸せな人生を送りたいという気持ちが誰にでもあります。ただし、お金は人生にとって必要ですが、お金そのものが人生に幸福を与えてくれるわけではありません。

この辺を理解したうえで、資産形成やお金を上手く使って人生の満足度を上げれたら良いのだと思います。

☞今日のポイント

・マズローの欲求5段階説からも生存・安全欲求とお金の確保自体が不安・ストレス回避につながる段階もある。

・これらの到達には、家計改善や貯蓄形成の取り組みの定着がポイントになります。

・承認欲求や自己実現欲求の段階では、資産運用は有効で、正しく取り組めば成功確率が上がります。

・お金でモノ欲求は満たされるものの、それだけでは幸福度が満たされない事も知っておくべき

資産を形成するのは、もちろん正しい手順を踏むことで、ある程度の資産形成は到達できると思います。家計収支と貯蓄計画、資産運用による加速がポイントとなります。

その次に何のために資産運用をしたいのかお金持ちを目指いしたいのか、幸福度という観点で考えておく、人生のゴールイメージを考えてみることも、ご自身の人生の充実のためには必要だと思うのです。

ゴールは『豊かな人生を送る』ため『人生の満足度幸福度』のためと考えると、お金との付き合い方も変わるかもしれません。

あなたの投資や運用の到達点、人生の満足度や幸福度をFPと一緒に考えてみませんか ?

そこからどんな資産運用が必要なのかどが、見えてくるかもしれません。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 その預金、実質毎月減っているという実感を持っていますか【下町FPブログBlog】

- 独立系FP解説 5/31納付期限 自動車税のクレカ払いを利用してみる【下町FPブログBlog】

- 独立系FP解説 ペイオフ対策の勘違いでリスク増加になっていませんか?【下町FPブログ】

- 独立系FP解説 年金不足をカバーする3つの生活スタイルとは【下町FPブログBlog】

- 独立系FP解説 年代別資産形成は運用先チャートで確認しよう【下町FPブログBlog】

- 独立系FP解説 子どものための教育費、貯め方はいったい何がいいのか【下町FPブログ】

- 独立系FP解説 ネット一括査定の大きな勘違い 引越し・車・不動産【下町FPブログ】

- 独立系FP解説 外貨建保険の貯蓄トークには注意 保険は保険だと心得よう 【下町FPブログ】

- 独立系FP解説 なんだかややこしい収入・年収・所得・課税所得・手取りの違い?【下町FPブログ】

- 独立系FP解説 退職金と税金課税の仕組みの基本を事前に知ろう【下町FPブログBlog】