独立系FP解説 2020年いよいよ本番!!『ふるさと納税』フル活用の12月が到来【下町FPブログ】

新着FPブログ講座

2020年いよいよ本番!!『ふるさと納税』フル活用の12月が到来

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

年末になると、毎年やられている方が気になってくるのが、『ふるさと納税』でしょう。これには訳があり、個人の所得の確定期間とは1月1日から12月31日までを一年間としているからです。

年を越してしまうと、その年の『ふるさと納税』の適用が終わってしまうからです。

ふるさと納税とは、今お住いの自治体ではない、お好きな自治体に寄附金を納めることが出来、それによって翌年の確定する住民税や当年の所得税も減額控除され、納税先によっては、返礼品という名産品や特産品なども受け取ることができる制度です。

ただし、勘違いしないでください。『ふるさと納税』は、返礼品目当てにの寄付をするのが狙いではありません。

人口が集中するお金が潤沢な都市部から過疎化が進む地方、我が”ふるさと”に寄付金ができる仕組みが本道です。

何千億円も寄付金を集めるための返礼品狂騒曲に参加するより、もっとその一期一会で知り合った地域を応援する気持ちが大事なことは忘れないでくださいね。

返礼品なし寄付がコロナ禍で前年の3倍にもなっていると記事も読みました。つまり、税収の少ない我がふるさとへ都会に住みながら寄付を行う方も増えているのです。

もちろん地場の産品を受け取り、気持ちだけでも故郷に戻るのもよいことです。

ただし、地域によっては家電製品や金券や外国産のワインもあったりと物議があったのも事実です。

魅力的な返礼品に話が注目されがちですが、この納税方法は寄付金です。これ自体は「実質的な税金の先払い」であり、寄附による税制の優遇を受けられると同時に、故郷の税収にも貢献できるのも大きなメリットひとつです。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。『ふるさと納税』にはいくつかのルールがあります。

例えば控除額で、2万円を特定の自治体に寄附する場合、2,000円を超えた部分が所得控除の対象となります。節税にはなりません。少しややこしい制度です。

このケースで言えば、18,000円が控除の対象となり、所得税と住民税が差し引かれるた結果、納税額が減少する仕組みになっています。もちろん寄付先は20,000円の寄付を受け取ることができます。

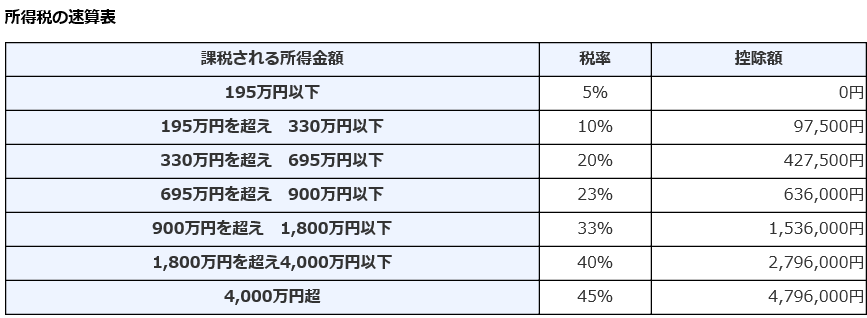

所得税は=

所得税課税所得-(ふるさと納税-2000円)×所得税率 期内に還付

住民税は=

住民税課税所得-(ふるさと納税-2000円)×10% 来期減額

結果的には納税額の所得税や住民税からふるさと納税に納税が移行することになります。変化点は2000円の負担だけです。

もう一度言いますが、これは決して節税にはなりません。所得税と住民税が寄付金に変わるだけです。しかも2,000円の負担金が発生します。ただし、納付先から返礼品が貰えるというお得な寄付制度なのです。

そして納税先(寄付)は、後日返礼品を送ってくれます。受け取った返礼品の価値が2,000円以上でしたら、実質たった負担2,000円で返礼品などを手にすることが出来るメリットがあります。

しかも、コロナ禍で苦しんでいる地元の企業の特産品販売にも貢献できそうです。Win-Winでもあります。

下町FPメルマガ講座は、FP視点からの簡単なワンポイントで情報を整理して、セミナー形式でメルマガ会員にお金のお得情報をお届け発信をしています。

FPブログ解説 ふるさと納税のお得なメカニズム

ふるさと納税額から2,000円を差し引く形でメリットがあるこの制度です。将来控除されるのは所得税と住民税です。

この仕組みは税金の決定プロセスにあります。本来の所得税や住民税の決定には以下のプロセスがあります。

ふるさと納税の期間は、この税金の決定期間である1月から12月の一年間が該当します。減額される所得税額は、会社員の場合は、所得税はその年の分から、住民税は翌年度の分から控除を受けます。

これらの税額を決定するのは、所得金額から控除されるお金を引いた課税所得がベースになります。『ふるさと納税』は寄附金に該当され、寄附金控除が適用されます。

計算では、この全寄附金の総額から2,000円を差し引いた金額が、寄附金控除の金額になるのです。

所得税の控除=(様々な所得控除+(寄附金額-2,000円))×所得税率

住民税の計算も基本は同じですが、均等割と言われる定額部分とは別の所得割と言われる課税所得部分に掛かる住民税の決定も所得税と同様なプロセスで計算されます。

ただし、所得割の税率は10%と定率のため、課税所得額に応じた課税はありません。

基本となる部分は寄附金額から同様に2,000円を差し引いた残額に対して、10%を乗じた金額です。寄附金の金額から同様に2,000円を差し引いた金額に税率を乗じて計算されます。

では何十万円も無尽蔵に『ふるさと納税』を利用すればよいのでしょうか? 。

いえ限度額があるのです。【100%-10%-所得税率】で計算した割合を乗じた金額がそれに該当します。計算は厄介ですが、ご心配は無用です。

テレビCMでもふるさと納税のコマーシャルをやっているのを見たことがあると思います。このサイトでは、簡単な入力だけで『ふるさと納税限度額』を計算してくれますから、とても便利です。

特に12月になると源泉徴収票が送られてきますから、これをベースに入力すれば、多くの方は限度額がほぼ見えてくると思います。

ほぼと申し上げたのは、特殊なケースがあるからです。例えば、住宅ローンを抱えており、住宅ローン控除をこれから申請される方です。ローン残高の1%が税額控除されると、所得税が発生しない場合などです。

あくまで寄付金控除による税額減額ですから、収める税金がなければ控除されるものはありません。ほんどの方は、年末の源泉徴収票が貰えれば、ほぼ寄付金可能額が確定します。

それでは代表的なふるさと納税検索サイトで確認してみましょう。

余談ですが、『ふるさと納税』をめぐっては、様々な業者が入り乱れています。

本来は市町村が運営すべきものですが、実態は広告を請け負うサイト会社や広告制作業者、受注を管理する業者も存在し、返礼品の商品を提案斡旋する業者も寄付金の奪い合いに参加しているのが実態です。

どこか本道から地方自治体も外れてしまって、寄付金争奪戦になってしまった感は否めませんね。

・ふるなび

・ふるさとチョイス

お手元の源泉徴収票を元にこれらのサイトで、ご自身の『控除上限額』をまず確認してしょう。これでいくら迄なら寄付しても、メリットがあるのかが分かると思います。

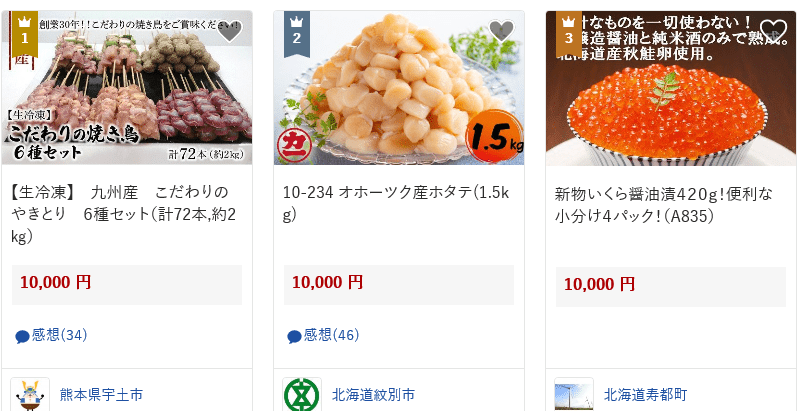

あとは気になる、いろいろな自治体の返礼品も見ながら、寄付という”ショッピング”を楽しむのも良いでしょう。

返礼品申請に便利な専用ポータルサイトの活用

ふるさと納税には、実は上限金額に制限はありませんが、控除できる金額には上限限度があります。ですから、これらのサイトを活用して、ふるさと納税で控除される上限額を把握しておきましょう。

コツとしてひとつのサイトを活用して申し込みをすると、一元管理出来て便利だと思います。返礼品や寄付金額、自治体への使い道なども指定できます。

例えば、『子どもの成長環境』とか『福祉充実』など自治体でに対しても指定が出来るものが多いです。

ますせは、申し込みサイトを登録して検索してみましょう。様々なランキングからでも検索ができます。一例として「ふるさと納税ランキング」からみてみましょう。

このランキングはベスト3でしたが、合計寄付金3万円で、実質自己負担2000円で魅力的な返礼品が待っているのです。

とくにご家族の喜ぶ顔が浮かびますよ。初めての方は、是非チャレンジしてくださいね。

これらのWEBサイトならば、登録が終わっているので簡単にクリックしてクレジットカードなどで寄付金決済が出来れば終わりになります。

えっ? お金を払うの?と思われた方は、もう一度整理してみましょう。

今年の所得税の還付や来年の住民税の減額という形での税額の控除による減税扱いですから、寄付金としてお金は、必要ですから勘違いしないでください。

こうして、ふるさと納税の特設ポータルサイトから、好きな自治体へと寄附をする事ができました。

これらのポータルサイトの利用メリットとしては、様々な自治体を比較・様々な返礼品を比較検討しやすいということであり、とても便利です。知らないような自治体との出会いもあります。楽しんでください。

寄付金控除の申請ルートは実はふたつある

最後に専用のポータルサイトから、ふるさと納税を完了したら、寄付金として確定申告が基本的には必要になります。

寄附先の自治体からは、返礼品とは別に「寄附金受領証明書」が送られてきます。これと共に会社からの源泉徴収票などをベースに確定申告を行う必要があるのです。

確定申告は、国税庁のサイトで入力印刷したり、マイナンバーカードお持ちの方は、専用サイトにアクセス可能なカードリーダーや対応スマホから自宅で申請も可能です。

書類作成が完了したら、税務署に直接送信または直接提出・郵送をしましょう。

心配でしたら、時期が来ると税務署では作成アドバイスコーナーも設置されます。基本はこの「確定申告」が必要なのですが、『ふるさと納税』には、特別に確定申告自体が減免される特例ルールも実はあります。

それは、確定申告を行わなくても寄附金控除を受けられる『ワンストップ特例制度』という制度です。この制度を活用することで確定申告をしなくても完了することが出来ます。

ただし、一定の条件が必要で、この条件を満たせば、確定申告をしなくても、寄附金控除を受けることが可能なのです。

【ワンストップ特例制度申請条件】

1.その年の所得について確定申告をする必要がない人

2.その年のふるさと納税の納税先が5自治体以内の寄付

この5ヶ所以内がポイントとなります。ワンストップ特例制度の申請用紙(寄付金税額控除に係る申告特例申請書)に必要事項を記入します。

申請書類を、ふるさと納税を行った先の自治体に翌年の1月10日到着までに送付をします。マイナンバーカードや通知書・運転免許証などの身分証明書の写しなども必要になりますから、早めに準備しておきましょう。

ふるさと納税は、地域の活性化や税外収入の確保に貢献しながら、名産返礼品を手にすることができるだけでなく、税制優遇もあり、多くのメリットをもたらしてくれます。

この機会にぜひ、この制度を利用してみてはいかがでしょうか? 食べず嫌いでは、返礼品もふるさと貢献もできませんよ。

☞今日のポイント

2020年はコロナ禍の影響もあり、農水省などが牛肉推奨や指定農産物に対して、補助金を出しています。通常寄付の30%返礼が倍になっているものもあります。

じっくり探して挑戦くださいね。

・一期一会の地域や我がふるさとを応援したい!!これが原点だと忘れないでください。

・ふるさと納税はちょっとしたコツを掴めば、返礼品も含めて家族で楽しめる納税です。

・返礼品があるので実質節税的とも言えますが、税金自体が安くなるわけではありません。

・ちょっとした税金の仕組みを利用します。税控除の仕組みを応用するのはiDeCoと同じです。

今、ふるさと納税を利用した方は、その利便のリピーターになります。

或いは今回、初めて利用を検討している方は、なかなかそのやり方や仕組みが漠然としていて、不安もあるかもしれません。

まずは専用ポータルサイトを選んで登録、自身の上限額の確認などから返礼品や自治体のページを見て慣れてみる事をお勧めします。

あなたのふるさと納税先も都会にいる方からの寄付金に感謝して、喜んでいるかもしれませんね。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 あの「老後2千万円問題」は一体どうなった?、投資推奨の道具? それより自身の老後資金の過不足を把握しよう【【FP事務所トータルサポート】

- 独立系FP解説 最近話題の年収の壁、見方を変えると違って見える【下町FPブログBlog】

- 独立系FP解説 その預金、実質毎月減っているという実感を持っていますか【下町FPブログBlog】

- 独立系FP解説 子どものための教育費、貯め方はいったい何がいいのか【下町FPブログ】

- 独立系FP解説 いよいよスタート、見えてきたマイナポイント還元【下町FPブログBlog】

- 独立系FP解説 相談 65歳から5千万円の貯蓄で暮らせますか?【下町FPブログBlog】

- 独立系FP解説 その予定年金、天引きで減額されてるって本当ですか?【下町FPブログ】

- 独立系FP解説 共働き夫婦の年金と老後の違いはこうも違ってくる【下町FPブログBlog】

- 独立系FP解説 万一の備え、持つべき緊急予備費はいくらなのか【下町FPブログBlog】

- 独立系FP解説 バーゲンセール!アウトレット!騙されていませんか?【下町FPブログblog】