新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

新着FPブログ講座

50代後半から定年世代だからできるNISAプラス運用戦略

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 50代、資産2極化の世代の資産運用

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズが好評の後に終了しました。

新しいシリーズがスタート、テーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。今回は第44回目のお届けです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

この第6章では『新統合NISAを活用した運用プラン』をNISAだけでなく債券投資やiDeCoなどと将来の資産形成に役立つ運用を解説してきました。

また年代別の金融資産5,000万円資産形成のステップやいくつかのポートフォリオを示して『長期・積立て・分散+複利』効果が20代、30代、40代とそれぞれの世帯の都合も含めて、金融資産5,000万円を目指す積立額や利回りについても試算しました。

今回は、第6章の最後になる50代からの『金融資産5,000万円形成』です。50代は今までと違い定年を迎えるまで10年前後、雇用延長しても20年間は同じ会社での雇用には難しい状況があるのは事実です。

50代は資産が明らかな2極化の時代だと言われています。それは、20代、30代、40代とコツコツと貯蓄や投資を始めて、百万円からスタートして徐々に貯蓄が成長し始めるのは皆同じです。

そこからその貯蓄差が大きくなり、定期預金に加入したり、住宅ローンを組んだりしながらも貯蓄を重ねる、資産運用を始めた時にその後も継続できた人とそうでない人との更なる資産格差に繋がっているといえます。

もちろんその後の収入の変化も資産形成には影響しますが、30代後半から40代にかけてのお金の使い方がこの2極化の原因にもなっているといえるのでした。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。50代からの資産運用スタートで金融資産5,000万円を作るのは大変です。

新しいNISAによる金融所得倍増を狙うことと、金融資産5,000万円を定年時までに作るのとは大きな違いがあります。今回は世代別の資産運用の最終回、50代からのNISA運用について解説します。

特に50代のNISAでは、つみたてNISA投資だけでなく成長NISA枠での配当金狙いといった戦略も必要となる年代ですから、このふたつの併用や資産拡大はケースバイケースで必要になってきます。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

50代の資産形成は現在の資産と退職金を含むプランが必要

50代は保有している金融資産の2極化がはっきりする世代だと申し上げました。ある程度の金融資産が成長してきた人とそうでない人の2極化も金融広報中央委員会調査では見えてきます。下の金融広報中央委員会調査報告の「家計の金融行動に関する世論調査」をご覧いただければ全体像の確認ができます。

この下の表では収入と貯蓄の相関関係もみられて、確かに所得格差はより開くのが50代ですが、それでも多くの50代は金融資産を1,000万円~2,000万円近くを保有しているといったデータが読み取れます。もちろんゼロ世帯も一定の構成比で存在しているのも事実です。

これは貯蓄だけでなく資産運用も含めての資産結果でしょうが、この資産も含めて考えれば多くの人にとって『金融資産5,000万円』への到達の可能性はまだまだあります。

50代は同時に60歳年齢到達時の退職金が今後支給される会社員の人も多いと考えられます。ここでも退職金ありとなしといった2極化が起こります。

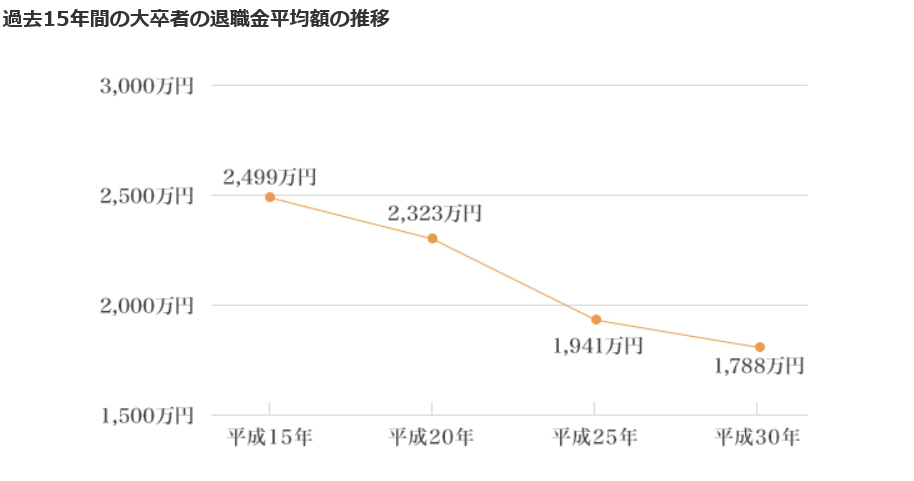

退職金の金額は実施平均値として減り続けているのをご存知でしたか?

退職金には、企業側の従業員に対する早期退職の引き止め策と滅私奉公に報いる報奨金といった側面が以前はありました。長く勤めてさえいれば、ある程度大きな金額の退職金を受け取ることができた時代がそれに該当します。

近年では企業側の退職金に対する費用負担を減らしたいというニーズと永年功労の退職金といったものから、成果主義による昇格などと同様に、退職金を決める仕組みを導入する企業が増えてきているのです。

厚生労働省「就労条件総合調査」より

このグラフは厚生労働省「就労条件総合調査」の少し古いデータですが、大卒者の退職金の平均額は、年を追うごとに下がっているのが分かると思います。それでも老後には心強い退職金ですし、貯蓄と合算すれば、3,000~5,000万円前後に金融資産が到達する人もいるでしょう。

直近のデータでは 、令和5年の報告で平均値1,896万円と少しインフレ環境もあってか、回復傾向になっているものの、もう退職金2,500万円の時代には戻らない状況です。

こうしてみると少なくとも金融資産1,500万円位を持つ人たちで、なお退職金が1,800万円位を受け取れる人は、老後に金融資産5,000万円到達の可能性があるといえそうです。これからの残された10年間の対応で、大きくまた分かれていく事が予測できます。

50代も現代は「まだ子育て世帯」「独身世帯」「子育て住宅ローン卒業世帯」に分かれて資産運用の方法が異なってきます。この最後の資産形成の世代のNISAをコア資産にした運用方法を次に提案します。

50代は世帯状況でNISAの運用方法は変わる年代

50代は、すでに1千万円~2千万円近い資産を貯蓄や運用で築き始めている人とこれから始めようとする人との2極化がはっきりする年代です。

もしかしたら退職金があっても金融資産5,000万円までは、これからスタートすると届かないかもしれません。完全な資産の分かれ道にもなるのがこの年代です。

それでも今からでもスタートすればある程度は間に合うのがこの年代です

だからこそ、資産運用を行う価値があります

最短でのNISA運用投資方法

新統合NISAでの運用イメージ 年間260万円として

つみたて投資枠 月10万円積立て(年間120万円)

×5年間=600万円

成長投資枠 年240万円

×5年間=1,200万円

合算元本(簿価で)1,800万円

現実的なNISA運用は(リタイア後もつみたて)

新統合NISAでの運用イメージ 年間260万円として

つみたて投資枠 月5万円積立て(年間60万円)

×20年間=1,200万円

成長投資枠 年200万円

×3年間=600万円

合算元本(簿価で)1,800万円

2022年(令和4年)11月に日本証券業協会や投資信託協会などが検討資料として『NISAの抜本的な改革』という資料を公開していますが、新しいNISAでの制度改革を提案している中で、すでにNISAの制度恒久化に言及していました。

その中で『始める時期が遅くなるほど、NISAによる非課税のメリットが小さくなってしまう。』とあり、この部分はNISAの開始年齢を18歳への提言部分なのですが、逆に言えば50歳前後からNISAを始めても長期投資の効果は得られにくいと解釈することもできそうです。

その解決策がNISAの運用恒久化といった考え方に繋がり、これは50代からのNISAでもやり方次第では遅くないといえますし、60代でも同じことが言えると思います。

ただし、これは運用のやり方次第です

また運用方法は世帯の状況によって異なります

50代のNISA戦術:攻めの資産は半ばまでで老後の守りの資産プランを立てる

①老後資金は、「つみたて投資NISA」だけでは間に合わない事もありますが、早く始めることが効果的です。また「成長NISA投資」を有効に使う必要もあり、資産成長か将来の配当などの老後資金補填の2択の戦略が求められます。

②定年が近づく頃には、つみたてNISA投資から成長投資枠での高配当個別株や配当金ETFを購入しての配当金・分配金を「じぶん年金」にするインカム投資に徐々にシフトすることを私はおすすめします。

②50代は定年退職までは、あと約10年前後と長期投資の限界ラインに入っており、資産成長の複利効果があまり効かず、大きな成長期待は厳しいという覚悟の上での戦略が必要です。

この世代は一般的には子の教育費の目処がつき始め、住宅ローンなどの出費も世帯によっては軽減され、老後資金の準備も着実に確実に進めなくてはいけません。

老後の資産形成はつみたてNISAの投資枠を活用して計画的に行なうと同時に、教育費などの負担がなくなり余裕が出てきたら、少しでも早く毎月の積立額の増額も行うことです。

またボーナスなどの臨時収入はNISAの成長投資枠を活用して高配当投資にもチャレンジし始めましょう。今は定年退職が60歳、雇用延長で65歳以上でも就業ができる環境になりつつありますから間に合います。

しかし55歳過ぎからは、多くの人は収入が減少し始めます。貯蓄がしにくい年齢で、思ったような投資ができなくなりますから、少しでも配当収入も得る事です。早ければ55歳までが勝負になります。

実は50代とは、平均的に言えば一番収入が高くなる年代です。企業によっては55歳での役職定年を迎え、収入が激変する人もいるでしょうし、その時の世帯の事情もさまざまです。そこでここからは、世帯別のNISA運用について提案をしたいと思います。

50代子育て目処世帯の運用戦略

特に50代も半ば前になれば、子の教育資金に掛かる負担には目処がつき始めるのがこの世代です。この段階ではご自身の老後の生活の安定のための資産運用に特化したいことろです。

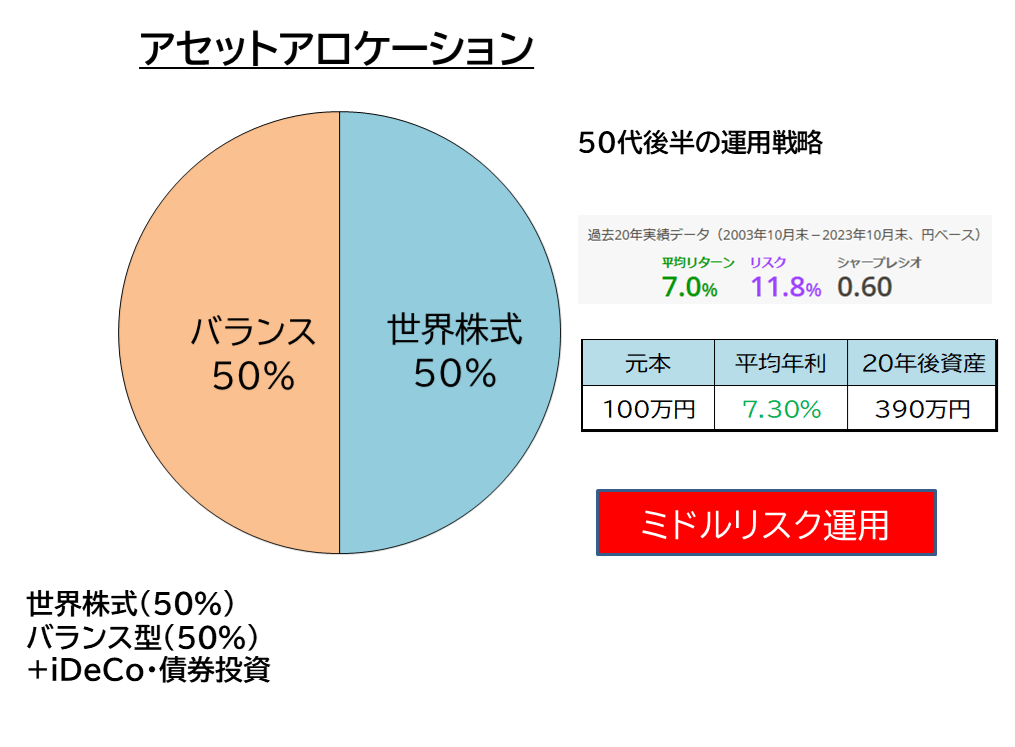

ここでの資産運用は、夫婦二人の老後を見据えての運用となります。コア資産としては世界株式や米国株式への投資は55歳前後までにして、さらにサテライトとしていくつかのプランを選択することを提案します。

サテライトの強化とプラスでの債券運用

55歳過ぎたら、つみたてNISAでもハイリスクに属するコア部分の外国株式の一部分を売却スイッチングして、4資産または8資産分散型のバランスファンドにシフトしてリスクの安定化をはかり始めましょう。

つみたて 外国株式(50%)⇒20%へ

成長 バランス型ファンド(50%)⇒徐々に80%シフトへ

(または配当投資へスイッチング)

プラワン 米国債券投資(適時追加)

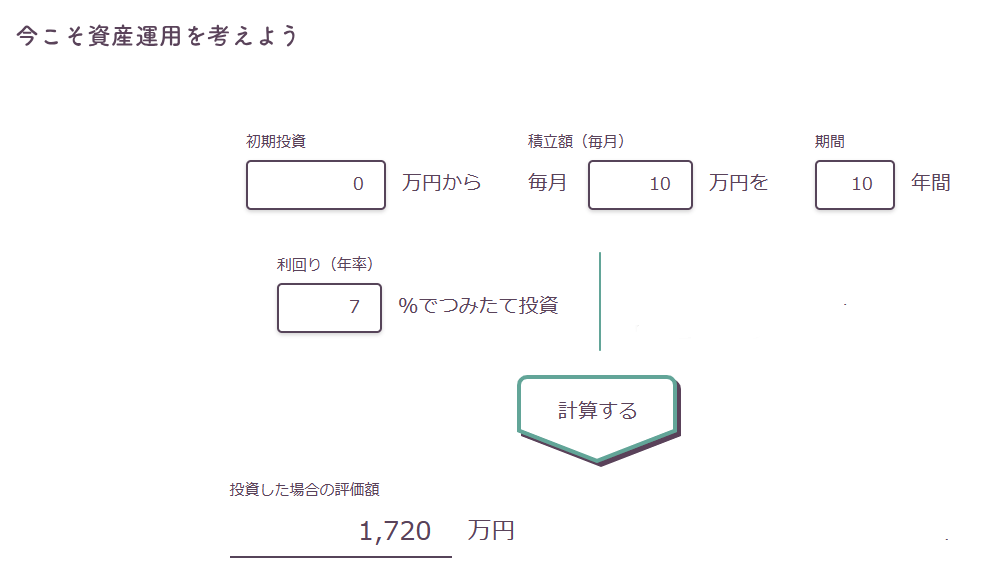

たとえば50歳からこの利回り7%のアセットアロケーションで10年間、毎月10万円を投資しても元本1,200万円に対して結果は1,720万円と物足りない結果でした。ただし貯蓄や退職金があれば、何とかなるでしょう。

50代後半にもなれば、このバランス型の比率を80%に比率変更して世界株式を20%程度に削減することで、よりリスクが抑えた運用ができるでしょう。

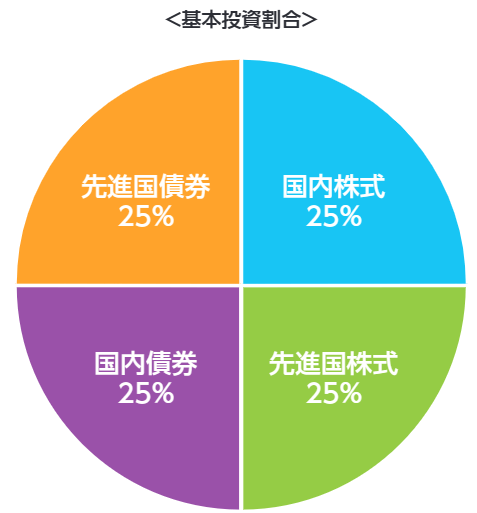

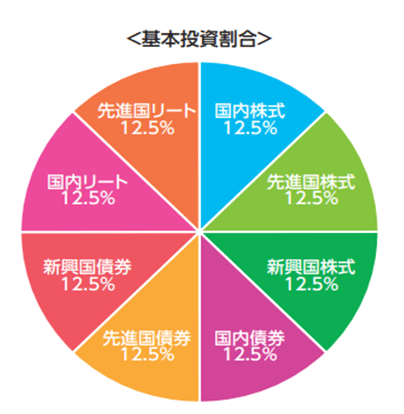

このバランス型運用の代表は、4資産分散と8資産分散投資で、4資産分散とは国内外の株式と債券に分散する投資のことをいい、また8資産分散とは株式として国内・先進国・新興国と・債券は国内・先進国・新興国をさらにREITの国内・先進国を加えた8つのインデックス投資です。

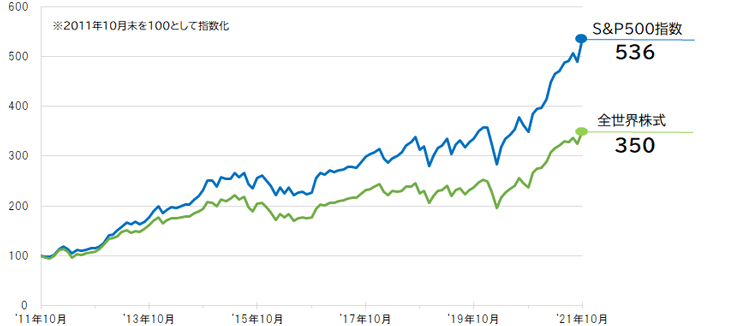

世界株式や米国株式は多くのFPや投資家も推奨していますが、それでもハイリスクな投資商品に属しますから、50代後半になればバランス型のファンドや高配当投資に切り替えたほうが、長期保有もしやすくおすすめできる投資方法です。

50代の独身世帯の運用戦略

リスクを取った資産運用が続けられる世帯が独身世帯ですが、最後まである程度リスクの取れるポジションも続けられるのが50代の独身世帯です。

具体的な投資先は、今も継続しているのならば世界株式と米国株式への運用継続でよいかと思います。おそらく60歳過ぎまではリスクが取れるのがこの独身層です。

しかし、60歳に近づくあたりからは、そうは言ってもハイリスクな株式投資からよりマイルドな資産運用にシフトすべきでしょう。

50代前半までは余裕がある独身世帯は運用のペース(金額)を上げていくと良いでしょう。できれば一括で投資するのではなく、毎月の積立額を増やすイメージです。

定年に近づく年齢になれば、リスクの高い運用を縮小してリスクの低い運用先に変更して老後の準備を実施しましょう。それと共に独身でしたら、自身の終活への資金もしっかりと考えておくのがおひとりさまの心構えだといえるでしょう。

バランス型のファンドは大きな成長は望めない資産ですが、ファンドそのものが国内外の株式や債券など幅広く構成されているので、株式が芳ばしくないときは債券でカバー、債券が調整中には株価でカバーするなどバランスを重視した投資ができるので有望な投資先です。

一部は世界株式での運用でもよいのですが、年金生活が目前の60代になれば、投資を行う場合には資産を減らさない運用ができるかが大きなポイントです。

50代後半から60代は、できるだけリスクを押さえた投資をするとよいでしょう。退職時期が近づいているのに、ハイリスクな商品に投資するのは独身でも危険過ぎます。

不労所得が公的年金の有効な補填資産となる60代の生活

年齢も60代にもなれば、資産を取り崩して生活費に充てることが求められる世代です。資産運用の大きさや運用法によっても、今後の生活のレベルが変わってきます。一般に資産を取り崩して生活するよりも運用しながら取り崩すといった方法ができる人は、所有する資産の延命を狙うことができます。

リタイア後に資産5,000万円がなくとも、金融所得倍増的な配当生活の実現を目指すことは、どなたにでもできます。ここからは、せっかく築き上げた資産から配当金や分配金などを受取り、売却をしないで不労所得を得る方法を解説します。

もし毎月3万円でも5万円でも不労所得があれば、金融所得が増えて老後の生活は楽になります。60歳や65歳からの年金に資産からの所得が20年・30年間とプラスされ、しかもそれが非課税で受け取れるのでしたらNISAは60代でも使い道は十分あります。

老後の公的年金を会社員の例で例えると、年金が月額16万円でしたら年間192万円、自営業者で国民年金だけでしたら月額は最大で6.5万円、年間78万円が最大40年間を納付した時の支給イメージです。(会社員の厚生年金は年収で大きく変動します)

給与から比べると年金だけの生活では、大きく生活のレベルが現役時代よりも低下します。この低下を少しでもカバーする方法は三つあり、金融資産を取り崩すこと資産運用収入での不労所得を得る、最後はより長く働くことです。

老後に金融資産5,000万円に到達しなくても、不労所得で老後生活を補填するというプラスワン戦略をここでは考えてみましょう。

プラスワンでインカム収入の補填戦略

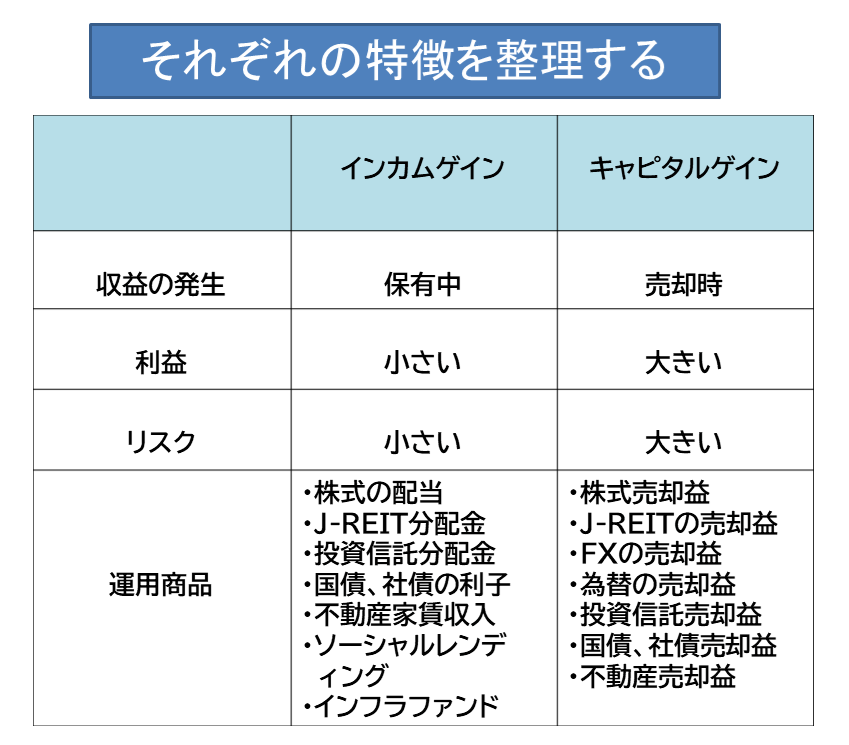

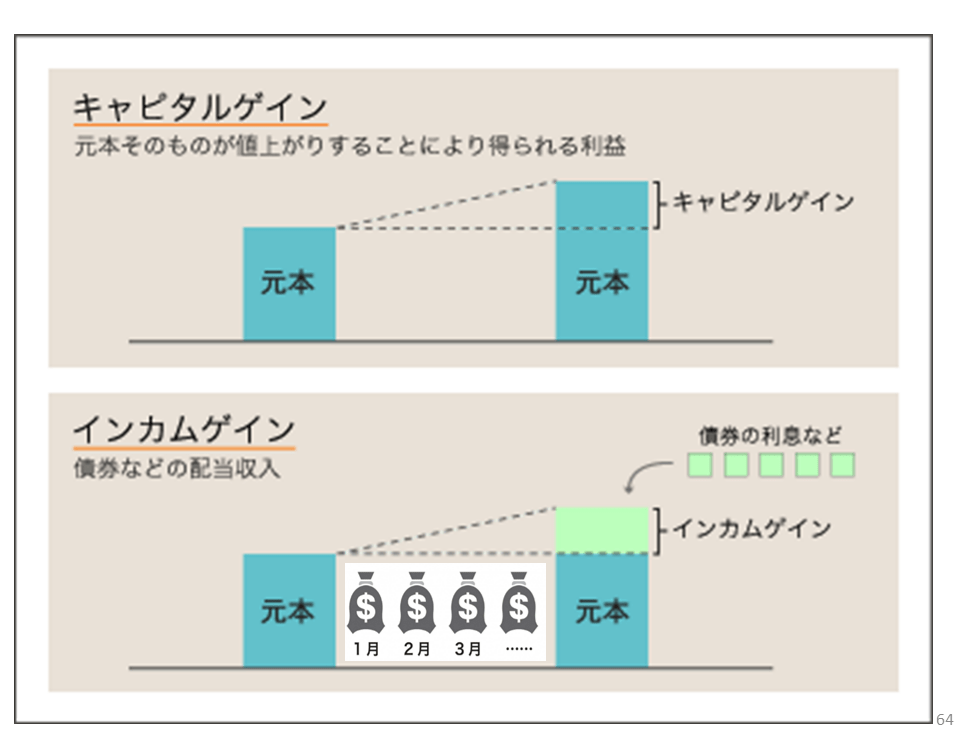

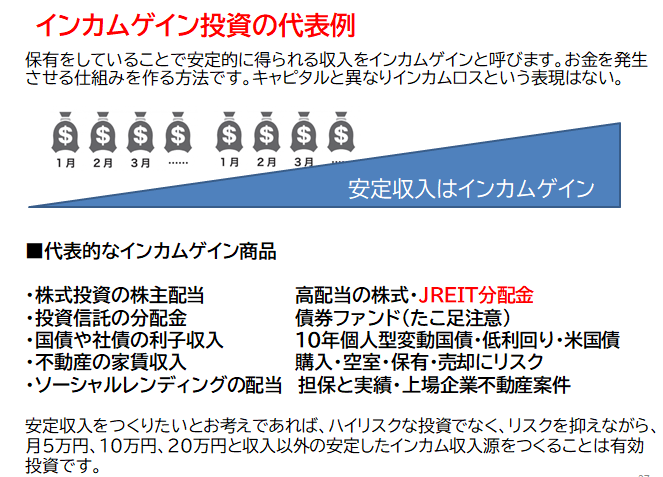

50代後半ではバランスファンドへの投資比率のアップだけでなく、運用によるインカムゲインの不労所得を得る方法へのシフトも有効です。

これをプラスワン戦略と称して、新統合NISAでの配当金や分配金は非課税を活用しての配当などを得られる仕組みを作ることです。一度作ったポジションは、一生不労所得が続くことも可能です。この所得はインカムゲインと言って、場合にっては、ほぼ恒久的に続く可能性もある資産です。

新統合NISAを活用した方法としては、保有していた外国株式の一部を売却していき、高配当株式や高配当ETFにスイッチングする方法や生の外国債券などのインカムゲインが得られる運用先にシフトすることなどがあります。

上の図にあるように、資産運用で得られるインカムゲインはいくつもあります。どちらかと言えば、資産を成長させる運用ではなく、資産から得られる所得と共にゆっくりと資産も減っていくこともある程度覚悟するようなイメージです。これは、60歳以降の資産運用に向いている投資だともいえます。

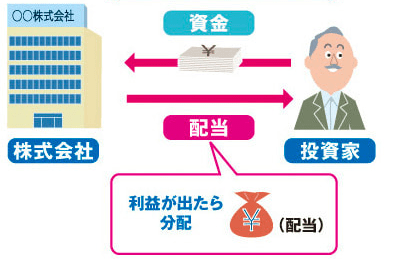

株式の場合は高配当株式狙いの運用で、運用口座はNISAの成長投資枠となりますから、積立枠を売却して利益確定を行いながら、配当投資株式に少しづつシフトしていきましょう。

NISAの成長投資枠で購入できる資産の上限は、最大で1,200万円と全NISAの最大運用額1,800万円に比べて600万円少なくなります。余力があればこの600万円はつみたてNISA内での成長資産として運用し続けることもできるでしょう。

配当・分配金のインカムゲインのイメージ

毎月分配金が出たとしても、間違っても毎月分配型の投資信託を安易に選んではいけません。毎月分配金を出す投資信託ですが、配当金が得られなくても元本から定額の払い出しをしており、支払い分以上に基準価額が減ってしまうこともあり、どんどん基準価額が減少するものも多いのからです。

銀行や生命保険会社が取り扱いの投信に多く、また今でも人気の高い商品です

分配金だと喜んでいると、『実は自分の元本だった』などといった事態が毎月分配型の投資信託では起こってしまいます。実は金融庁にも苦情が多く警告を出したこともあります。これを回避する方法として有効な投資先が、上場投資信託ETFでの運用です。

上場投資信託ETFでは、運用で得られた利益からの分配金のみでしか払い出せないといった税制上の仕組みになっており、配当生活を選ぶのでしたらETFがおすすめです。ですから今回は分配金がゼロなんてことも起こりますが、元本自体は欠損しません。

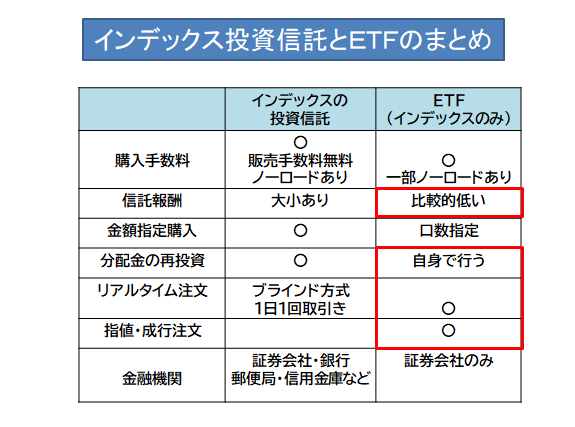

投資信託と上場投資信託(ETF)

実は上場投資信託ETFは税法によって、決算期間中に発生した利子や配当などの収益から信託報酬などの費用を控除した全額を投資家に分配することになっていますから、元本からの払い出しがなく(※)”タコ足ファンド”にはならないので安心です。

※タコが自分の足を食べるようにして分配金を捻出して元本減少よりも分配金を重視するファンド、トータルリターンも期待ではない毎月分配型の投資信託へのたとえです。

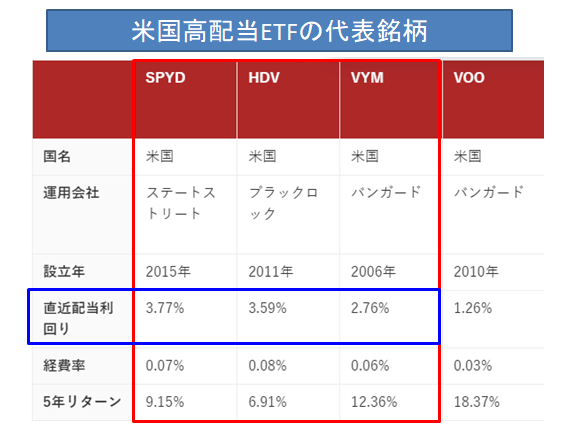

配当投資に向いたETFの例

高配当ETFは、以前に紹介したドル建ての高配当ETFも有名です。しかし65歳、年金補填のNISA投資でしたら米国ドル建てのETFは分配金が現地米国で10%課税されることや為替の影響が懸念されます。円建てがお望みでしたらば、日本の高配当ETFで良いでしょう。

米国ドル建て高配当ETF(分配金はドル支払い)

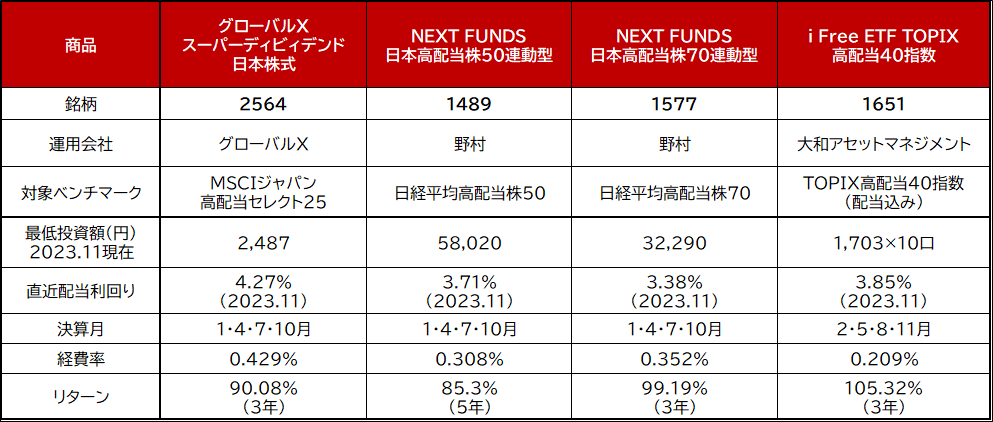

日本株高配当ETF(国内投資でもちろん円での分配金)

日本株式運用のこれらの高配当ETFには、NISA口座内での分配金でしたら生涯恒久非課税で受け取れるメリットが新統合NISAにはあります。ただし、信託報酬などの経費率が0.3%以上と外国籍と比べて高めなのが難点です。

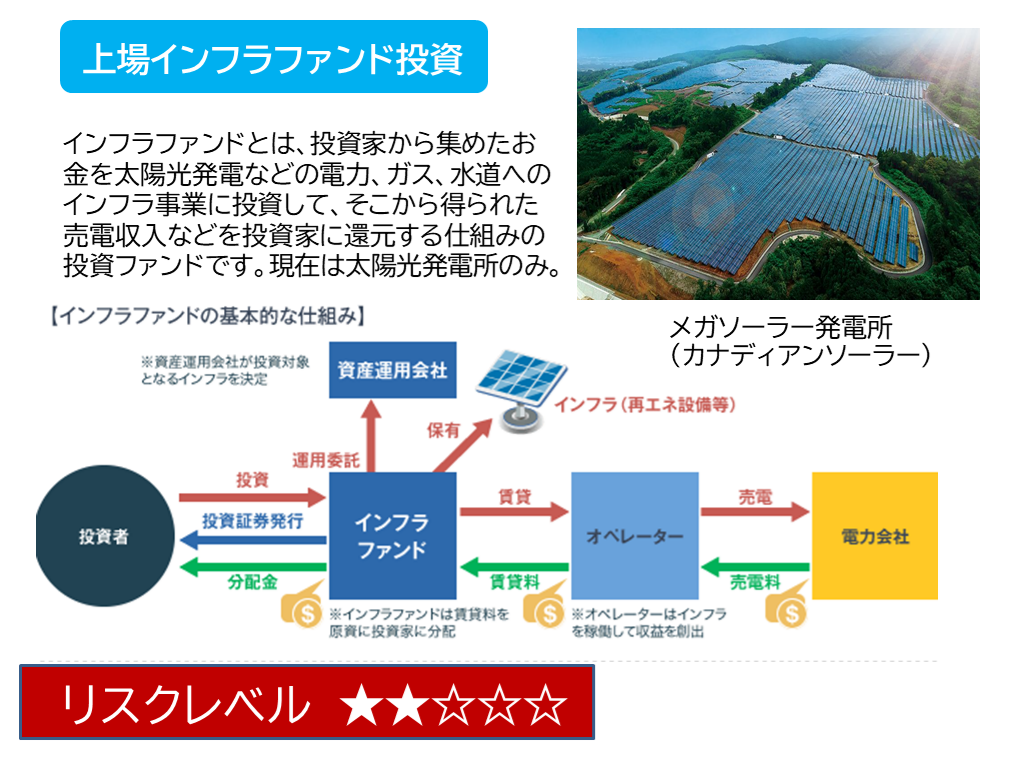

これ以外にも以前紹介しました成長NISA枠で購入ができる高配当が実現する高配当個別株式・J-REIT・インフラファンドも円投資として不労所得を得られる対象になるでしょう。

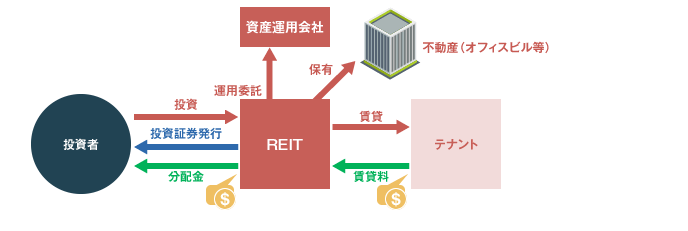

リートの仕組み

インフラファンドの仕組み

同じリートでもNISAとそうでないポジションでは非課税に大きな差がでます。

(NISAとの分配金の差に着目)

J-REITやインフラファンドでの運用では、利回りは4%~6%を確保できます

私もJ-REITやインフラファンドへの資産運用を長年行って、一部はNISAですが配当不労所得を年間150万円前後(税込)で長期に渡り受け取っていますが、インカム投資家としてその有効性を実感しています。

リートだはなく、中古の区分マンションに投資をするという現物投資も50代なら間に合います。ローンは家賃が支払ってくるて利息と元本を返済してくれます。年間少しづつ繰り上げ返済をすれば、リタイア後には家賃がじぶん年金に変わっている可能性が高いです。

中古の投資物件の一例

現在は高い実質利回り確保は困難ですが、立地や条件次第で優良な物件として運用ができます。ワンルームマンションはある程度の流動性もあり、トータルリターンでも年金としても資産形成には実は向いています。

ただし物件と管理次第であり、都内のターミナル駅隣接地域・築15年以内・徒歩10分以内・戸数50戸以上・3階以上・長期修繕積立金がしっかりある管理の良い物件でしたら、40年~50年以上は十分競争力があるでしょう。

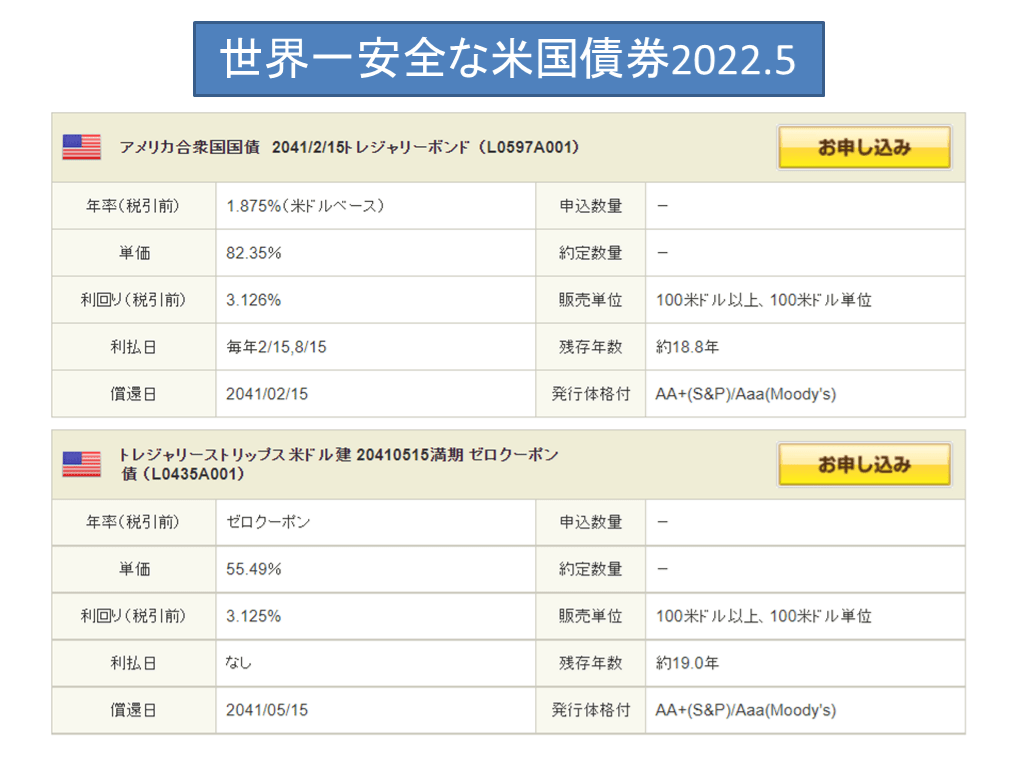

また別の視点でのプラス戦略として、ある程度まとまった資産(できれば300万円以上、退職金でもよいが)があれば、生の外国債券投資にチャレンジして、利金を将来に渡って受け取るインカム目的の債券運用もよいかもしれません。

対象は、世界一安全と言われている米国債券一択です

利付債券

米国国債の25年物の既発債を証券会社で買えば、今は4%以上の利金が25年間に渡り半年単位でドルで入金されますので、老後の生活補填になります。こういったインカムゲイン投資にも50代後半からはそろそろ目を向けたいものです。

最後に60代のNISA運用はどうすべきか

60代世帯の運用戦略

働かなくてもお金が入ってくるような仕組みを作ること

60代からのNISA投資は「もはや危険で遅いのではないか」と思う人もいるかもしれません。資産形成が必要な方は時間が掛かるものの、まずはつみたてNISAによる投資がよいでしょう。

株式に対する一括や1年程度に分けた分割購入では、価格変動リスクが大きすぎて60代では下落リスク分を挽回できない可能性があります。60代からのNISA資産運用は、配当不労所得のほうが実は向いているといえそうです。

よりシンプルな運用での試算

最後に初期投資を成長投資に120万円からスタートして毎月の投資額を7万円、運用利回りを各々設定して20年間、15年間を運用した時の到達金融資産額を試算しました。

- 15年間運用 利回り5%⇒2,111万円

- 15年間運用 利回り4%⇒1,934万円

- 15年間運用 利回り3%⇒1,775万円

- 10年間運用 利回り5%⇒1,280万円

- 10年間運用 利回り4%⇒1,208万円

- 10年間運用 利回り3%⇒1,140万円

資産形成のポイントは長期運用と平均利回りの確保ですが、10年間の運用では利回りを変更しても大きな変化が出にくいのがお分かりになるかと思います。

最低でも15年間程度かより多くの投資額がないと、なかなか利回りを確保しても、目標とする金融資産に近づけないのが50代の資産運用です。

それでもこれらの資産に、ある程度の預貯金と退職金があれば、金融資産5,000万円に近づく人もいますし、インカム資産でしたら長期に渡り配当が受け取れるでしょう。

退職金を受け取って、その運用方法について悩む人も多いかと思います。余力がある程度あるのでしたら、そんな時はつみたて投資だけではなく、インカム投資にNISAを利用しましょう。

人生100年時代とは100歳まで元気に現役で働くことを実は指すのですが、いつまでも働けるわけではありません。インフレや増税に負けない公的年金にプラスとなるような運用をNISA活用で、お金を働かして金融所得から得ましょう。

60歳インカム戦略の推奨

たとえば成長NISA枠でも運用できるJ-REITなどは、ミドルリスクの配当投資の代表格ですが、NISAを利用して退職金等を毎月20万円ずつ分けて投資をすると年間240万円の成長投資枠が利用できます。

年間240万円のリートの分配金を利回り5.0%とすると、受け取る分配金は年間12万円になり、しかもNISA口座ですから非課税で全額が受け取れます。これだけで毎月1万円の定期的な収入を得られることになります。

この方法を5年間繰り返せば、成長投資枠での投資元本は1,200万円となり、利回り5.0%とした場合の受け取る分配金は年間60万円にもなり、毎月の平均分配金は5万円と公的年金を補填する金額が金融資産から得られます。

これ以外でも前出の米国債券投資や区分不動産投資などもプラスワン戦略には有効な投資先です

ポイントは人生100年時代を迎える中で、セカンドライフはこれからも長く続いていくことが考えられ、保有している資産寿命をどう伸ばすのか、資産から所得を得るのかが人生の老後のポイントになるでしょう。

リスクがまだとれる人は、多少はリスクの高い世界株式や米国株式にも投資して資産拡大を目指す。リスクを低減した不労所得を狙う場合にはインカムゲインに着目して、ミドルリスク資産である日本債券、外国債券等やNISAの成長投資枠でリート等の購入やリスクに見合った商品を選んで不労所得獲得を目指すのもおすすめです。

投資を始める上で大切なことは投資先の選別も大切ですが、投資の出口戦略を決めておくことも大切です。その点、資産所得を得るインカム投資は売却を伴わない運用スタイルですから出口戦略は当面不要です。

老後はリスクの取り方も変わってきます。また最後にはこのインカム用の金融資産も現金化するなど、出口戦略も併せて考えておくことで、介護も含めたライフプランが立てられるでしょう。

これで第6章『新統合NISAを活用した運用戦略プラン』は終わりです。年代に合わせてNISAの活用方法も違ってきますし、金融資産5,000万円への実現性も異なりますが、作った資産からどんな金融所得が得られるのかが老後のポイントになります。

NISAなどの資産形成はどのタイミングからでも始められますし、早いに越したことはありません。またプラスワン戦略をNISAにいくつかをサテライトとして付けられれば、公的年金+じぶん年金でゆとりのある生活もできるでしょう。

また50代は老後資金目的ですから、インカムゲインと年金だけで生活する必要はありません。必要な時に必要なだけ引き出してもよいと思います。資金拘束をする必要がなく、必要な時には思い切って切り売りをするコツも大事です。

資産運用は目的に合わせるべきです。ご自身のリスク許容度に応じた最適なアセット配分を決めて、ポートフォリオを作成して運用をするのが50代の投資戦略であり、老後からは自由に取り崩しができる戦略を持ちたいものです。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】

- 新NISA戦略42 20代~だからこそできる新しいNISA運用戦略 【独立系FPブログ講座】