新NISA40 NISAプラス戦略 米国債券投資をNISA投資に組み合わせよう 【独立系FPブログ講座】

新着FPブログ講座

NISAプラス戦略 米国債券投資をNISA投資に組み合わせよう

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 世界一安全な利回り4%投資が債券で実現する

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズが好評の後に終了しました。

新しいシリーズがスタート、テーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。今回は第40回のお届けです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

前回はNISAだけでなく、債券投資という選択肢を組み込むことの提案をしました。インフレと高金利が続く中で債券を、しかも世界で一番安全といわれている米国債券への投資や、高格付け企業の社債への投資の可能性を知っていただきました。

新NISAの話を聞きたいのに『米国国債債券なの?』と思われる人もいるでしょうが考えてみてください。大事なのは金融資産5,000万円を安定的に作る事であり、単なる商品選びとなりがちな株式一辺倒での人生の掛けを推奨するのがFPではありません。

もしそんなFPがいるとしたら、それは単なる株式投資の解説者だと言えます。世の中の半分以上の資産運用は債券投資だからです。この債券を解説しない資産形成の選択肢はあり得ないからです。

私の運用資産の多くはインカムゲイン資産が中心であり、今後の新統合NISAでは成長投資枠へ配当資産をスイッチングしていこうと考えています。

そしてこれとは別に米国と世界へのインデックス投資も行っていますから、この部分は積み立て枠で投資を拡大する予定です。

この株式や投資信託は、市場調整や暴落に弱いポートフォリオであることも十分理解していて、ドル建てですが、債券投資にも大きなポジションで取り組んでいます。

ご存じの人もいらっしゃいますが、私も不動産ワンルーム区分投資を30年近く行っており、株式、債券、不動産投資の組み合わせの相性の良さも実感しています。この分散投資がお互いにリスクヘッジをしているおかげでリーマンショックも切り抜けることができました。

私はすでに60歳を超えており、あまりリスクの高い運用はしたくない中で、この債券ポジションは年間400万円のインカムゲインの継続に大きく貢献しています。つまり家賃の安定受取りと株式の分配配当金、債券からの確定した利金、そして株価自体のの成長です。

その中でドル建ての債券が米国のインフレ高を背景に中央銀行FRBが利上げを繰り返した結果、現在2年物から30年物までの債券の金利が4%台を維持しており、債券投資のチャンスが到来しています。

世界一安全とされる米国債券を新統合NISAにプラスする戦術機会の到来中です

私のインカムゲイン受取りの中の債券投資からの年間利金も円安もあってか年間約120万円になっており、力強い味方になっています。

資産運用はアセットの組み合わせ運用の成否で、9割が決まるということを投資家として改めて実感しています。

今回は投資戦略として、この高金利の債券をどうNISAと組み合わせて資産形成やリスク軽減に繋げられるかを『プラスワン戦略』として解説します。

債券投資の話の前に、なぜ米国に対して株式も含めて投資家が常に注目しているのかについて整理します。

米国ドル投資の優位性

- 世界的なグローバル企業が乱立している

- 世界の技術革新イノベーションを先導

- 軍事も含めたパワーを世界に展開できる

- 成長力があり、株価も圧倒的な上昇力がある

- 人口は3億人を超え、先進国でいまだに増加している

- ドルは世界の流通する信任資産になっている

これだけ見ても、日本円だけ持つリスクとドルを持つリスクヘッジの必要性が理解できると思います。私たちは日本で暮らしていますが、外貨や金(GOLD)をリスクヘッジとして持つべき時代にもなっています。そしてその米国の金利が2023年、今や4%台になっており注目されるのは当然です。

世界的な大きな事件や経済不安が起こると米国債や金やドルが買われる優位性は揺るぎません。また日本も2023年6月のデータで米国債保有でいえば、日本が世界の首位を保有中であり、保有額は1兆1270億ドルとさらに買い増しています。1兆ドルといえば円換算で150兆円前後と巨額です。

格付けについて

次に債券投資の判断基準に格付け評価があります。債券の選定ポイントには、

①金利と為替動向

②発行体の信用力(格付け)

③発行から償還までの年限が銘柄選びのポイントとなります。

特にここでは、信用力=格付けについて整理します

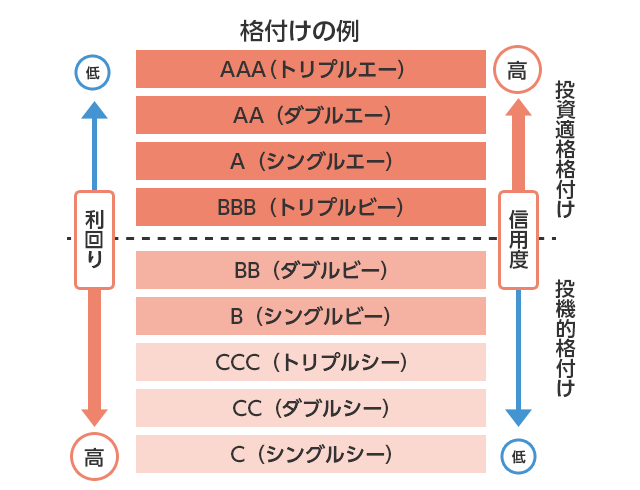

格付けとは、信用リスクを測る指標のひとつであり、特に債券投資における投資の判断に活用されます。代表的な格付け会社は世界に数社あって、国債や社債に対して一定の基準で格付けを付与しています。

- ムーディーズ

- スタンド・アンド・プアーズ(S&P)

- フィッチ・レーティングス・・・

この辺りは聞いたことがある人もいるでしょう。この格付けで何が分かるのかといえば、債券の信用力であり、格付けを活用して債券投資を行なうことは理にかなった行動です。

会社によって評価方法は異なりますが、概ね以下のような基準が格付けで理解できます。もっとも信用力が高い格付けがAAA(トリプルエー)であり、『投資適格債券』の最上位になります。

出典:SMBC日興証券より 格付け会社により少し異なります。

格付けからみる米国国債は

AA(ダブルエー)、A(シングルエー)、BBB(トリプルビー)までが投資適格とされています。これらは、発行体自体の信用力や優位性や将来性を判断しており、支払い能力や不履行に対するリスク評価にも使えるものです。

C(シングルシー)になると、投資リスクを相当負う形となり、そのリスクに応じた高い利回りが発生して、逆に投資適格が高ければ利回りは低くなるとされています。

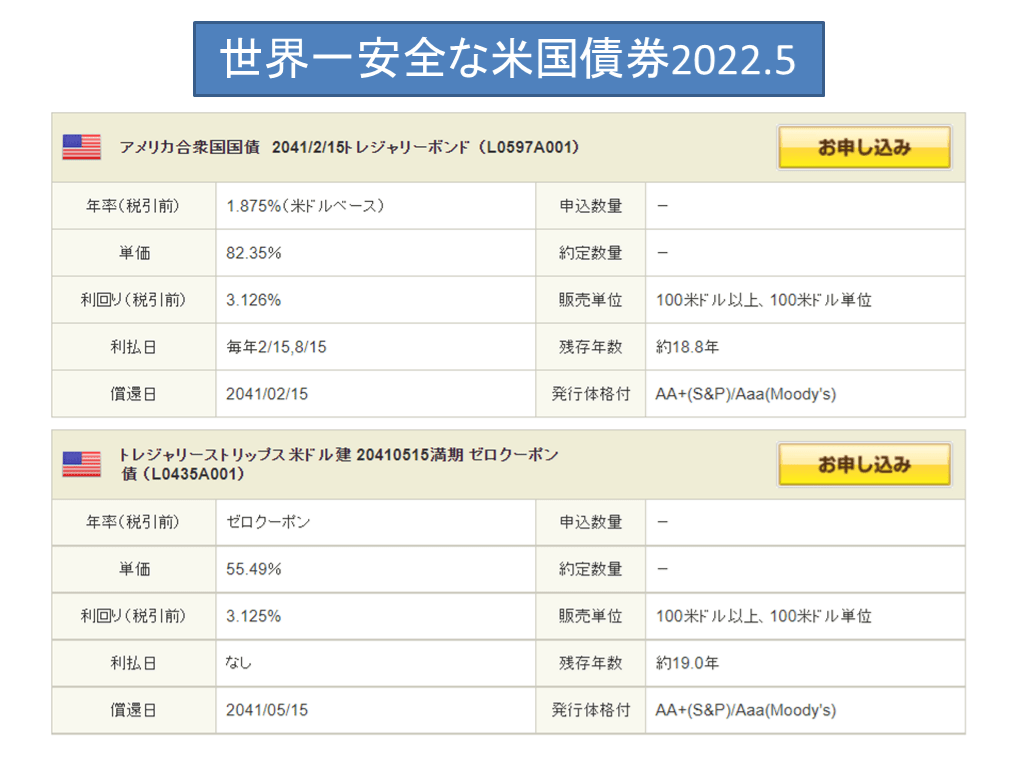

これは米国国債のSBI証券の例ですが、利回りと運用期間(残存年数)、最後に発行体格付けが確認できると思います。

米国債は、格付け評価機関スタンド&プアーズではAA+、ムーディーズではAaaという格付けを取得しており、投資適格であり総合的には世界一安全とも言われています。

特に世代別に運用方法も債券は異なりますから、その具体的なプラスワン投資戦略についても考えていきます。

なかなか債券投資については馴染みがある人は多くないと思います。ドル建て債券は、長期に渡り利金が得られることが魅力ですが、その使い方も重要です。

債券は株式投資や投資信託がハイリスク商品と言われる中で、ローリスクかミドルリスクに近い商品だともいえ、株式と債券の両方を持つとリスクが低減できるとされています。

投資対象として米国のドル建て債券をターゲットとし、この債券をどんな観点からNISAプラスワンとして購入して運用すればよいのかを解説します。

FP事務所トータルサポート、横谷が配信する下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信しています。

NISAプラス債券投資の方法にはふたつの戦略がある

債券プラスワン戦略の方法はふたつあります。

ひとつは償還まで利金を貰わずに複利で育てて、満期償還で大きな利金も含めて収入を得るストリップス債投資法と年間2回の利金を得つつ満期を待つ定期預金のような通常の債券投資法のふたつです。

NISAプラスワン戦略としての債券投資をシーン別に考えてみます。利回りは4%前後であり、元本自体は成長しませんから債券は大きな資産拡大にはあまり向いていません。その代わり、元本の償還は破たんしない限り、利払いや満期時の元本償還が約束されています。

年齢が40代までで、ある程度投資資金があれば、長期的な将来資金や年金不足に不安を抱えている人などにも向くのは、割引債の購入が向いています。額面より少ないお金で多くの運用ができ、同時に複利運用が効くのが魅力です。

ゼロクーポン債(ストリップス債)で資産成長

特にその中でも米国国債の割引債に相当するストリップス債を活用して、少ない資金で表面価格が高い債券を購入する。償還までじっと待って元本と複利運用された利金を一括で受け取る方法がお勧めできる方法です。

FPコンサルの資料より

FPコンサルの資料より

前段の実際販売しているストリップス債券でいえば、償還19年の債券を購入して19年後に償還金を一括した利金とともに受け取る方法になります。

ストリップス債などは、利払いはない債券ですが、その代わり利金分がディスカウントした額面で購入ができるという小さな資金で大きな額面債券を買えるといった特徴があります。

つまり、この例では45%割引きディスカウントされた債券ですから、100万円分を僅か55万円で購入できる形となり、満期時に100万円を受け取ることができます。初期投資資金も同様にディスカウントされているので買いやすい債券です。

ちなみに米国国債は100ドルから購入できます

複利のチカラで成長します

45%のディスカウントですから、ドルで言えば1万ドルが5,500ドルで買える計算となり、ザックリ1万ドル(140万円として)をたったの5,500ドル(82万円)で購入すると19年後には1万ドル(140万円)で償還されるということです。

この投資方法は、お子さんの大学資金や老後生活費の拡充、確実な収入を得たい人に向いています。当FP事務所の相談者様でも実践されている人が多くいて、金利が高止まりしている今が狙い目の投資方法です。

20代から40代で始めると償還は40代から定年前後の60代での償還となり、目的資金や老後資金に活用することができます。

年間2回の利金を得る運用

米国債は流通量も多く、常に早く買いたい、早く売りたいといった投資家がいて既発債として日々取引の中で流通しています。

実際の購入後の債券の表面発行利回りは、変動せずに固定利回りです。つまり購入する時の金利動向がポイントとなります。下の図が定期的に金利を受け取る利付債のイメージ図です。

FPコンサルの資料より

利付債券の利払いは年間2回受けとれて、生活補填にも向いています

この例では、100万円を利付債に投資すると利回り10%ですから、年間10万円が毎年利金として8年間入金され続けます。

満期までの償還期間が8年間ですから、償還時には元本の100万円が、8年間では毎年10万円×8回=80万円を投資家は税引き前ですが受取が約束されるといった仕組みです。

ただし、この償還は投資した通貨(外貨)ですから、両替時には為替の影響を受けます。また、途中で売却をしようとすると、その時の金利で実質的な損益が決定してしまいますのでとても注意が必要です。ただし償還満期まで持っていればこの問題は回避できます。

途中換金のリスクについて

債券は、元本の償還と利回りが約束されたローリスクの金融商品です。満期までの償還期間まで保有していれば、当初の予定での利金や償還を受けることができるので、株式投資よりはるかにリスクが低い安全で利益が得られる商品です。

ただし途中売却をすると、その時点での要求利回りの影響を受けるので注意が必要です。金利の影響を受けると言いましたが、金利が低下傾向の時は売却益が得られる、金利が上昇傾向の時はより高い金利を求められるので売却損がでる可能性が高くなります。

また、為替が購入時よりも円安に振れていると為替利益が得られ、円高になっていると為替差損が出るので為替動向にも注意が必要です。

しかし暫く保有して、為替が元に戻った段階や円安時に円転換ができれば、為替差損はある程度まで回避できる可能性が高くなります。

債券を持つ事で株式の持つリスクを緩和できる

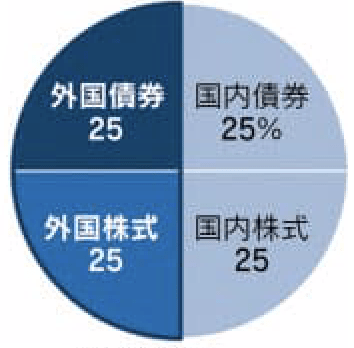

昔から経験則で投資家は株式と債券を保有することで、投資リスクを緩和できることを知っていました。この経験を投資信託として商品化したのが、バランス型のファンドです。

バランス型のファンドの代表として4資産均等保有といった方法が有名であり、国内の株式と債券、外国の株式と債券を25%づつ持つといった私たちの年金運用をしているGPIF=年金積立金管理運用独立行政法人の運用もこの方法を活用しています。

2000年からこの運用スタイルに変更してリスクを取る運用スタイルにシフトしました。

下の図にあるように単年や複年では赤字続きになる年もありますが、トータルで見ると120兆円の収益を確保しており、S&P500投資で確かにハイリスク運用で年平均7%の高い成長には見劣りしますが、しっかりと運用額を大きくしています。

GPIFのポートフォリオ

一般的に債券と株式は逆の値動きを見せる「負の相関関係」とされています。債券価格が上昇すると株価は下落し、債券価格が下落すると株価は上昇するといわれています。

好景気の時は、企業の活動が活発となり株価が上昇しますから、債券を売って株式を買う投資家も増えて株価が上がります。

景気が過熱してバブル的な様相を示すと、金利を上げて過熱感をコントロール(金融引き締め)しようとします。その途上では債券価格も下落する傾向があります。

また逆に不景気になりはじめて、株価が下落を始めると、金融緩和(金利引き下げ)が行われます。そうなるとリスク選好度も下がることで、債券市場が活発になり債券価格は上昇します。

債券と株式の関係

経済過熱=金利を上げる=株価調整と債券上昇

経済低迷=金利を下げる=株価上昇と債券下落

株式と債券の有効性について、トリニティスタディとというテキサス州トリニティ大学の3人の教授が、『退職後の資産運用として運用割合の設定と資産の取崩し割合を試算して、最も資産が毀損しないで長く資産寿命が長く得られるか』をテーマとして、研究結果を発表したものがあります。

このレポートは、退職金のお金を運用しつつ、一定の売却による取り崩しを行いながら運用の元本が減りにくい割合を長期的な米国のマーケット変動で分析検証したレポートのことです。

レポートの結果としては、債券と株式を半々に投資した場合、評価資産の4%を売却取り崩しを行なっても、資産自体も成長して資産が減らない長期運用結果が発見されました。

トリニティ大学(トリニティスタディ)の研究結果

トリニティスタディは、ふたつの運用資産の併用をベースとしています。それは株式と債券であり、一般に株価が上がるような景況時は債券が売られて流通する債券価格が下がる。株価が下がる不況の時は、債券が買われて債券価格が上がるとされています。

お互いに値動きを調整し合う相関係数の関係が成立しています

一般に株価と債券価格の変動には相関関係があり、金利が下がり株価が上がれば債券価格は下落し、金利が上がり株が下がると債券価格は上がるといった相関関係が成り立ちます。資産を減らさない運用では、相関関係の異なる資産を持つ事が有効だとされています。

この動きの異なる資産に着目して、長期に一定の配分で運用し元本がどのくらいの割合ならば一番毀損しにくいのかを研究したのがトリニティスタディでした。代表的な資産として、株式は米国S&P500指数、債券は利回りの比較的高い高格付け社債としています。

今で言えば株式は、ETFのバンガード S&P500 ETF(VOO)をど真ん中として、iシェアーズ コア S&P500 ETF(IVV)や有名なSPDR S&P500 ETF(SPY)が該当するでしょう。

債券の代表は、iシェアーズ iBoxx米ドル建て投資適格社債ETFのLQDやiシェアーズ ブロード米ドル建て投資適格社債 ETFであるUSIG、特に米国長期国債のTLTやBNDバンガード・トータル債券市場ETF、AGG iシェアーズ・コア米国総合債券市場ETFなどが該当すると思います。

この性格の異なるふたつの資産配分を運用し、何%の資産取崩しを行っても元本が傷まないのかを過去70年間のマーケットデータでアテストして検証しました。

このレポートは、いくつものパターンで分析がされています。戦後の1945年~1995年までのパターンや実質インフレ率などを調整した場合の成功率などもありますが、ここではよく使用されています1926年~1995年の70年間のより長期の運用ベースを採用して説明します。

この表をよく見て下さい。もっとも重要な部分は、赤で囲っている30年間運用の部分の元本生存率、成功率と縦軸の年間の引き出し率との相関関係です。株式100%運用でも引き出し率3%ならば、30年後も元本は毀損していません。

株式50%:債券50%の比率

株式50%:債券50%の比率にすると、4%30年間でも毀損していませんが、5%では減少しています。債券比率を75%まで高めると5%でも30年間の元本は毀損しませんでした。

つまり引き出し率の金額で生活できれば、元本は減らなかったのです。

株50:債券50が最も安定するアセットアロケーションでした

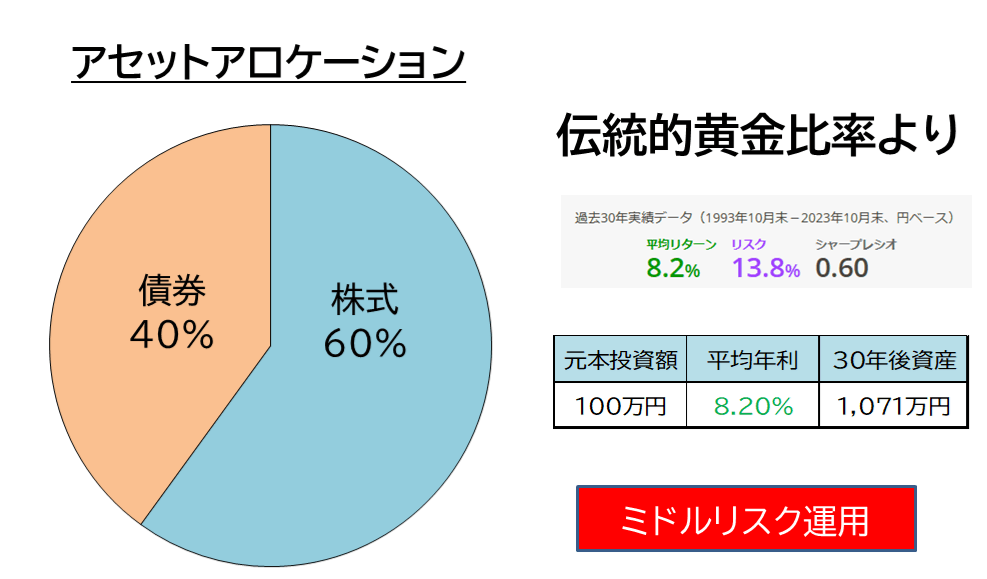

伝統的な試算形成の王道は株式6に対して債券4と言われていますからこれに近いですね

株式60:債券40は黄金比率

黄金比率は短期で見れば崩れる事もありますが、長期で見れば有効で健在です。債券はこういった試算形成の効果が期待できます。

下の例でいえば、黄金比率30年100万円だけの運用で、年平均リターン8.2%なのにリスク13.8%と変動率が抑えられており、バックテスト結果が得られた結果は、元本100万円が30年後に1,071万円に成長していました。

この運用方法のエッセンスを新統合NISAでも活用することができます。これを私はNISAプラスワン戦略と名付けました。このプラスワン戦略は、リスクを少しでも緩和したい方向けの運用戦略です。

債券も生債券を買うタイミングと債券ETFを買うタイミングでは少し違いますが、今の高金利を活用するにはまなの債券投資が絶好の投資タイミングだといえるでしょう。

NISAプラスワン戦略でローリスク化した分散投資を

NISA運用の実体は株式投資です。投資信託も株式をひとつの箱に詰め合わせたものですからハイリスクで、リスク度合いは同じです。NISAは少額投資非課税制度とされて、株式の譲渡益や配当・分配金に課税がないだけの制度ですから投資信託でも投資リスクは変わりません。

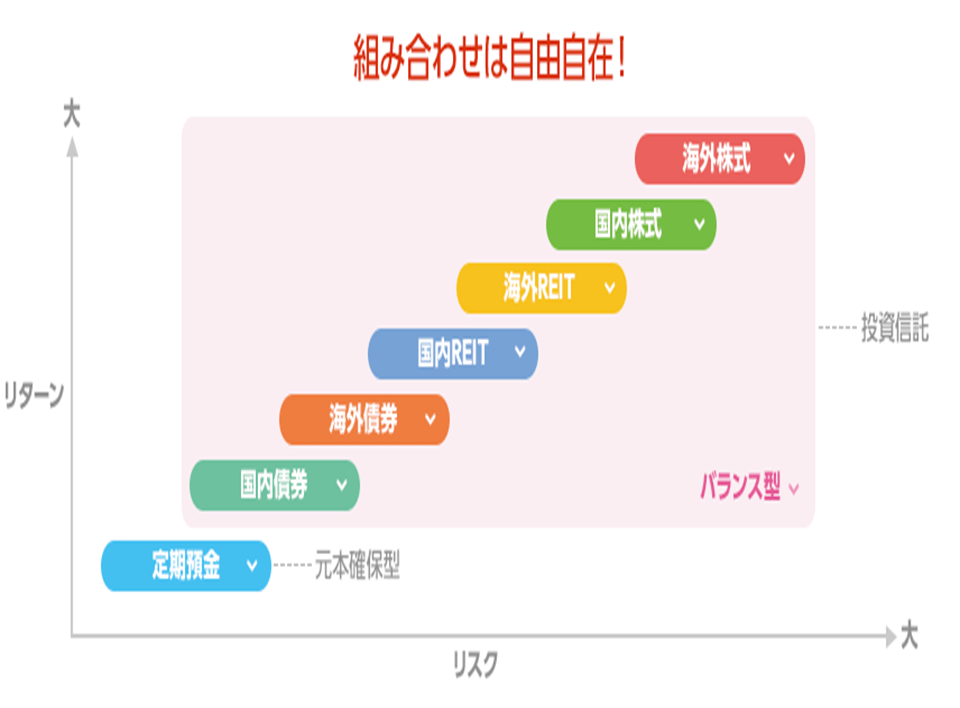

たとえば下の図のように『定期預金』はリスクゼロの資産とされており、次に債券、REITと続き国内株式、海外株式とリスクレベルは上がっていきます。

今、大人気の全世界株式への投資はブームにもなっていますが、例えばeMAXIS Slim 全世界株式(オール・カントリー)はハイリスクの部類だという事を忘れてはいけません。

ハイリスク商品ですからハイリターンが得られるということです。株価が軟調になったり、円安評価が円高に振れれば、価格はあっという間に下落し始めます。ただしここで握力を持って市場に居続ける事も大事です。

米国や全世界の指数に投資するインデックスファンドは、過去で見ると優秀な成績を出しています。これはファンドが優秀なのではなく、指数が順調に推移しただけです。その中で低コストで保有できる環境を提供したのが、オールカントリーの選ばれた理由です。

これらの人気の投信などの単品保有は一本足打法ともいえ、長期分散投資を考える上では様々なリスクを抱えてしまう恐れもあります。

WEBや投資の雑誌をみて決めたとか、何を選べばいいか分からず人気順位から、価額が上がってるからという理由だけでなんとなく選んでいる投資方法は大変危険な投資スタイルです。

資産の分散としては人気の全世界投信は『地域分散』『通貨分散』が効いた投資先ですが、株式のみが難点です。そんな時の分散投資として債券投資は確実に有効な方法だと多くのプロの投資家が実践しています。

この世界株式は、先進国23カ国・新興国24カ国の約2,900銘柄に投資していて、運用方針自体には間違いはないと思っていますが、リスクヘッジとしての補強の必要性を資産運用を通じて行う部分をプラスワン戦略として提案しているとお考えください。

また全世界投信だけだとリスクが高いと感じる方は、これらの債券投資を検討することをおすすめします。株式投資に対して不安を感じる方も債券投資はとても有効です。

昔の投資家の知恵として株式60%:債券40%に投資資産を分散させるという伝統的な考え方があります。この60/40 ruleとは北米での伝統的な配分ですから、1つのモデルポートフォリオとして参考にする分には、役立つと考えます。

このポートフォリオでは、世界株式に対してのリターンは劣ることになりますが、最大下落率を緩和する機能が約20%あるとされています。

つまり新統合NISAで上限一杯の1,800万円を運用、評価資産が2,000万円だとすると大暴落で40%毀損すれば▼-800万円の評価減になり、資産評価は1,200万円になってしまうということです。

しかし、この伝統的なポートフォリオで運用できる方は、▼-400万円下落の資産1,600万円で400万円が緩和される可能性があるということです。

債券市場は、暴落相場を経て投資妙味が増しています

「株式だけでは不安だ」とお考える方や「債券投資で確実な利益を得たい」と考えるのでしたら、債券にも目を向けてみることをおすすめします。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】

- 新NISA戦略42 20代~だからこそできる新しいNISA運用戦略 【独立系FPブログ講座】