新NISA戦略35 新統合NISAのよくある疑問に答えます③ 運用戦略編 【独立系FPブログ講座】

新着FPブログ講座

新NISAのよくある疑問に答えます③ 運用戦略編

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 運用面での気になる新統合NISAの疑問

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズが好評の後に終了しました。

新しいシリーズのテーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。今回は前回に続くFQAの第3回目で、新統合NISAでよくある質問を整理してお届けします。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

この新制度は、今までのNISAの進化版でありながらも、まったく新しい制度としてスタートします。

既に少額投資非課税制度は2024年からは新制度に変わる為に新たな買い付けはできないものの、既に運用を始めている方と全く新しく始める方のふたつのパターンに投資家は分かれています。

1.既にNISA口座を開設していて運用を行っている人

- つみたてNISAの最大20年間非課税運用を始めている

- 一般NISAでの5年間非課税運用を始めている

2.まったく初めてNISA制度を利用する人

- 特定口座などで株式や投資信託などの運用はしているがNISAは未開設

- 株式投資経験も含めてまったくの初心者

この類型1のタイプの方はNISA経験者ですので現行制度はどうなるのかとか、今後の運用のポイントや投資戦略に対して具体的な関心が高いでしょう。

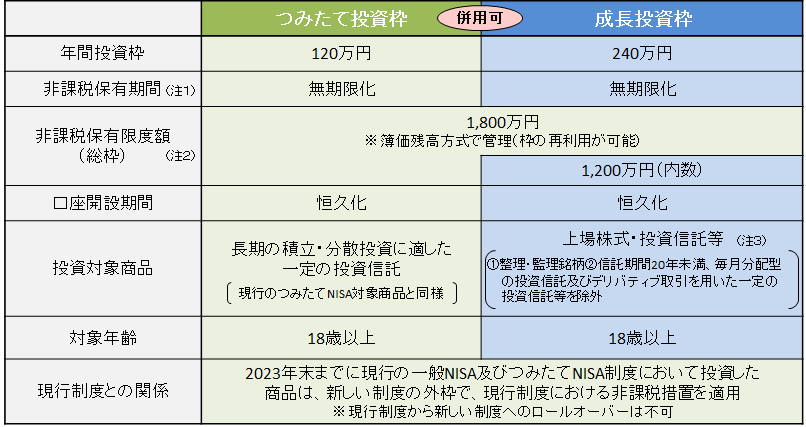

金融庁NISAサイトより引用

一方、類型2のタイプの方は、NISA自体は初めてや投資経験の有無という立ち位置に違いがあり、新制度の内容に伴うさまざまな疑問が多いと考えられます。

FP事務所トータルサポートでコンサルを受けて資産形成をされている方の多くは、iDeCoやNISAに対する基本知識はお持ちの方が多いと感じています。

しかし、それでもこの新統合NISAに対しては誤解も散見されており、今までコンサルで相談者様に解説したことがある疑問やよくある勘違いについて、このシリーズの第5章で整理して、共有事項として改めてお伝えします。今回はこの疑問シリーズ最終回です。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

値上りで非課税枠が減る、積立て額の変更やボーナス時の増額は

よく聞かれる質問の中では、新しいNISAの入口よりも出口やカーブ・トンネル?についてのより具体的な質問も多く、FPの私も取材したり下調べが必要な事案もたくさんあります。

逆に言えば、現役の投資家でも疑問が多いといえる大きな期待の制度です。

そんな中では、制度自体の基本的な疑問よりはより具体的な運用を想定しての応用編ともいえる発問が多いと感じています。

実際の運用を想定した時の非課税枠に対するこんな質問が「目からうろこ」的なものもあり、ここでいくつかをご案内します。特に新統合NISAの非課税枠最大1,800万円に対しては質問が多いようです。

Q1:保有しているポジションが値上がりすると非課税枠は減ってしまうの?

- 非課税運用枠を使い切れる方は、かなりのポジションをすでにお持ちの方が多いかとも思います。1,800万円の非課税枠は、何度かご紹介している簿価残高方式で管理されており、たとえば購入時100万円の価格が150万円になっても、当初使っている100万円の枠だけが消費される仕組みです。

- 旧NISA制度でも実際ネット証券会社などでNISA運用をすると、口座管理や取引管理の部分に年内の運用残高が表示されますが、各金融機関は何らかの形で投資家に年内運用残を表示や案内をするでしょう。

次に新統合NISAの非課税枠の復活に対して疑問が多かったようでした。今までは5年間とか20年間といった期限がNISAに設定されていました。

新たな制度の中では、非課税恒久化という仕組みが導入されて、毎年最大360万円の非課税枠が発生しますが、簿価残高方式では元本1,800万円(成長投資枠は最大1,200万円)を使い切った時点からの扱いが初めての部分であり、質問が多かったと感じます。

Q2:ポジションを売却するとできる非課税枠の再利用って何なの?

- 非課税保有限度額(枠)の再利用・復活は新しい制度の考え方で、1,800万円まで投資しても、資産を一旦売却すると、その資産の簿価分である非課税枠が復活するものです。

- 資産売却後の復活金額は売却した価格ではなく、あくまで投資元本に当たる等価分のみですから、注意が必要です。また復活するのは、売却した年の翌年であることに勘違いが発生しやすいようです。

- 成長投資枠は1,200万円が限度枠の場合、つみたてNISAの売却をしても、成長投資枠の非課税限度枠には変化がでない。ただし1,200万円未満ならば成長投資も翌年可能になります。

つみたてNISA運用時の定期買い付け額の増額や減額についての質問やボーナスなどの臨時的な買い増しについての質問も多い事項です。

この質問自体は、旧つみたてNISAでの運用時にもよくあった質問ですが、新統合NISAにおいても新制度でも疑問になっているようです。旧一般NISAでの運用をしていた方は、つみたてNISAについての理解不足もあってか定期積立に対する疑問が多いようです。

Q3:つみたてNISA投資額の変更やボーナス時の増額もできるか?

- つみたてNISAは旧NISAと同様に毎月の定額積み立て投資が基本になりますが、契約を変更することで定期購入額の増減ができます。所得が増えたり支出が減るなど家計に余裕がでてきた場合などの時は、調整したほうがよいでしょう。

- 手続きは金融機関によって最低積立額などに違いがあるので確認していただきたい。

- ボーナス時に合わせた増額は、投資信託の積立設定時に、年2回までボーナス月(増額月)を指定できる機能を利用します。メリットとデメリットがありますので整理したので比較して確認ください。

メリット

- ボーナスを活用した運用によって投資資金の増額が期待できる

- 一度設定をしておくことで、継続した増額タイミングの投資サイクルができる

- たとえば半年ごとの余剰資金も積立投資に組み込むことも可能になる

デメリット

- 積み立て投資の時間の分散やドルコスト効果などの取得価格の平均がボーナス月の加重平均価格が高くなることで、増額月の影響を受けやすくなる。

- 積み立て投資のメリットのひとつ、均等分散が崩れる。

iDeCoとの優先順位、ふたつのNISA枠の優先順位、高配当戦略は

Q4: iDeCoと新しいNISAはどちらを優先すべき?

- 結論からいえば、目的資金が60歳以降の資金でしたら、iDeCo(個人型確定拠出年金)には税金の大きな控除があります。またiDeCoには投資信託だけでなく、定期預金、保険もありニーズにより元本確保の運用も可能です。

- 月々の掛け金が所得が節税になる点や投資利益の非課税は、NISAより節税効果が高いので、使途が老後資金でしたらiDeCoを優先すべきです。

- ただしiDeCoはNISAと違って60歳迄は解約できませんから、同じ利益が非課税でもNISAのように解約は自由にできません。60歳まで使えなくても問題ないお金を置く場所として使い分けましょう。

- ふたつの似た非課税制度ですが、資金が固定されるのが嫌な場合、たとえばNISAが500万円~800万円位できるまではiDeCoは少額で、NISAが育ったらiDeCoの運用額のフル活用などを、そしてさらに生計の余力が出たらNISAの増額などとiDeCoとNISAの上手な併用という方法を検討ください。

ふたつの投資枠の活用は悩ましい問題です。特に投資枠が拡大して結果、運用方法の選択肢が増えることがその要因のひとつになっているようです。

それぞれの特性が異なるので、適材適所の使用とリスク対策も含めた投資戦略が必要になるでしょう。

2023年に現行NISAで買った投資信託や株は、つみたてNISAでは2042年まで、(一般)NISAであれば2027年まで、そのまま非課税で保有できますから、機会損失を考えると今からでもできる投資はやりましょう。

Q5: つみたて投資枠と成長投資枠どちらを優先すべき?

- つみたてNISAの投資枠は定期積立のみで、スポット的な購入は一切できませんので積立投資を利用したい場合は、つみたて投資枠を精査して優先して使うことをおすすめします。

- また市場のタイミングや家計の余力次第では、スポット的な購入枠を成長投資枠で利用することが併用口座の活用戦略になるでしょう。

NISAには価格成長による資産拡大を狙う投資と保有した株式から配当を得る配当投資のふたつがあります。20代や30代、リスクを多めにとれる40代から50代の方は、成長型のインデックス投資信託などが向いた投資先といえそうです。

一方、ある程度の資産形成が出来て年金の受給目処がたった方や配当生活を狙いたい方は、REITや高配当ETFなどの高配当投資による毎年配当・分配金生活も視野に入るでしょう。

このあたりは今後のライフプランや生活費支出と年金受給額、退職金の有無、年金の不足試算などを加味して、配当金の計画的な受給戦略もできるでしょう。

成長投資枠の最大は1,200万円ですから、毎年240万円を投資できれば5年間で最高額までの配当ポジションが組めます。NISAでは配当金は全額恒久非課税ですから、利回りが5%の配当ポジションでしたら年間60万円の配当金が得られます。

これがNISAでなければ20.315%の課税がされて、実際の手取りは40万円を割ってしまいますから、NISA非課税は魅力的です。次は、この成長投資での配当金狙いについての質問です。

Q6: NISAの成長投資で高配当投資狙い戦略はどうか?

- 新統合NISAの成長投資枠(旧一般NISA相当)の対象商品は、株式等・投資信託等となっています。つみたてNISAの投資信託のほとんどが配当再投資タイプですから、価格成長を狙うものであり、配当はほとんど期待できません。

成長投資枠は年間240万円で、保有限度額は1,200万円です。配当投資を狙うには金には、新統合NISAの非課税限度額の規模を考えると、配当金が非課税になりそのまま保有している限り続くという大きなメリットがでます。

- 米国の高配当ETFを保有するという戦略もありますが、米国内での配当課税がNISAの有無にかかわらず10%掛かってしまいます。高配当2~4%の享受と投資価格自体の成長を狙うのでしたら、米国の高配当ETFも投資対象になります。

- 日本の上場株式での高配当狙いは、NISA口座内では全て非課税です。個別株式などにも高配当はありますし、日本版配当貴族指数ETFへの投資の視野に入ります。

- ただし価格下落中での高配当株にはご注意ください。またJ-REIT、インフラファンドなどは5~6%になる個別銘柄も沢山ありますから分散投資での高配当ポジションを狙うこともできるでしょう。

新統合NISAの開始時期はいつがよいのか

新しいNISAは。2024年1月から開始されます。2023年は旧NISAでの運用開始もできます。あるいは1月からのスタートでよいのか、投資情報などが整理できる3月以降のほうがようのかとお悩みの方も多くいらっしゃいます。

この辺りはそれぞれの資金計画や運用方針、家計からの費用の捻出。iDeCoとの棲み分けとさまざまな事前準備もやられたほうが確実性が上がるでしょうから、より悩ましい問題です。

Q7: NISA投資初心者は、2024年まで待つべきか、スタートはいつがよいか?

- 新たにNISAを始めようという人は、移行直前期の旧NISAからすぐに始めたほうがよいのか、2024年まで待つべきか悩ましい問題です。投資の自然環境が整っている方は。旧NISAでの投資からでも始めるのがおすすめです。

- 方法はふたつありますが投資戦略によって事なり、資金が潤沢で中期投資でもよいという方は、少ない期間ですが一般NISA枠の120万円を使い切るという方法があります。

- 新統合NISAも同じ金融機関で2024年からスタートしたいのでしたら、新しいNISAの口座設定も自動的に旧NISAと同様に設定される予定ですから、1月スタートでも間に合わせるというメリットもあります。

3回にわたって第5章「新統合NISAとその疑問に答える」の質問・疑問への回答はこれで終了します。新しいNISAの疑問や質問に回答してきましたが、納得感は如何でしたでしょうか?

新しいNISA制度は2024年1からスタートしますが、元々のNISA自体は2014年からスタートしており、すでに長い歴史がありますが、この時点で投資をしていなかった方が始めるのはブームに乗るようで一抹の不安があります。

とはいっても資産運用に知り組まない時間自体は、ある意味“機会損失”にもあたります。それまでに準備と環境を整えたら、やる気があるのなら今、少なくても2024年には開始したほうがよいでしょう、

これまでNISAをやってきた人も、2024年1月からは新統合NISAとして新規のスタートになります。新統合NISAは富裕層や金融リテラシーが高い人だけでなく、投資できる資金が少ない人や投資の初心者でも取り組みやすい制度設計になっています。

投資初心者であればまずは投資信託への投資、中級の投資家ならば投資信託の分散投資を、投資に慣れている方は成長投資枠でのさまざまなバリエーション戦略を検討してみてはいかがでしょうか。

NISA、iDeCoは、投資で得た利益がともに非課税なる制度ですが、前述したように所得税控除や目的資金づくりの時間差で選択する制度戦略が違ってきます。

ご自身のライフステージは変化しますし、その時の状況で自分に適した運用戦略も変化します。そうした、状況の変化に合わせて可変的な投資戦略の見直しやカスタマイズが柔軟にできるのが新統合NISAの大きなメリットです。

自身の状況に合わせて、賢く資産運用や新統合NISAを活用できるように今回の疑問や質問の紹介したポイントをぜひ参考にしてみてください。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】