新NISA戦略26 投資信託を買うなら迷わずインデックスファンド一択で良い理由【独立系FPブログ講座】

新着FPブログ講座

投資信託を買うなら迷わずインデックスファンド一択で良い理由

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 NISAの投資先にもう迷わない

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズが好評の後に終了しました。

新たなシリーズがスタート、テーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。今回は第26回目のお届けです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

投資における資産運用の基本を学ぶ第4章、前回は投資の3大原則について勉強しました。NISA口座を開設して、イザ運用と臨む時はあまりにも多い運用銘柄数に戸惑うこともあります。

特に新統合NISAとなり、投資信託中心の「積立投資枠」だけでなく、個別株式・REIT・海外株式・ETF・投資信託とさまざまな投資先を選べる「成長投資枠」も併用できるともなれば、迷うのは当然です。

何かの基準や戦略で運用先を絞る訳ですが、それは今の年齢等と共に資産状況や今後のライフプラン、必要とする資産目標、本人のリスク許容度などを踏まえて、資産運用先を基本的には決定することになります。

多くの投資家やあるいはNISA初心者の方は個別株よりは投資信託に投資されるのだと思います。それは投資信託自体のほうが多くの銘柄を組み合したテーマ別の詰め合わせ箱のようなものになっているので、ある程度分散が効いるためリスク分散もできるのを知っているからです。

このあたりの理由を今回はキッチリと整理します

今回は、このNISAにおける投資信託との向き合い方について考えていきます。あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。

たとえばソニーやトヨタ、任天堂やライオンなどの個別株式を少しずつ集めてひとつの箱に入れて商品にしたものが投資信託です。一定のテーマに沿って投資信託は商品化されて販売されています。

このNISA制度の中で投資信託をどう買えばよいのか「もう迷わない」ようになるための基礎知識について解説します。下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

投信は6,000本以上、でもNISAの投信は254本に限定

NISA投資枠の商品は、金融庁の基準に合致した比較的長期投資に向いた条件を整えたラインナップのみになっています。

もっと詳しく知りたい方向け(金融庁サイト)はこちら

2023年10月4日現在の金融庁の資料では、NISA対象の投資信託は全部で254本となっており、うち国内外の株式型が137本、バランスファンドなどの資産複合型が109本、ETFが8本でした。

254本とかなり絞り込まれましたが、それでも多いですね

NISAは、一定の要件を満たす公募投信やETFを対象としています。

NISA向けの投資鵜信託の代表的な基準としては、信託契約期間が無期限又は20年以上の長期であること、分配頻度が毎月でないこと、ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないことなどが揚げられています。

そして共通の要件として、指定されたインデックスに連動していることを前提として

・主たる投資の対象資産に株式を含むこと

・販売手数料:ノーロード(なし)

・信託報酬等の最大基準を設定

①国内資産を対象とするもの

・信託報酬:0.5%以下(税抜き)

②海外資産を対象とするもの

・信託報酬:0.75%以下(税抜き)

が条件となっています。

これらは審議会の答申を受けて決定された基準であり、ザックリ言えば株式(投信)を中心とした運用で購入時に手数料がかからず、保有時の信託手数料が低い商品が長期投資に向いていると判断していることが伺えます。

このたった?250本位の投資信託から、あなたのニーズに合致したテーマの投資信託を選ぶことになります。たったと申し上げましたが、50本でも選定は大変です。

それと金融機関によってこの投資信託の取扱本数も相当違うので、簡単に身近な金融機関でNISA口座を開設してはいけません。ここも注意点になります。

前章で触れましたが、大手のネット証券でしたら、マニアックな商品以外はほとんど取り扱っていますから、楽天・SBI・マネックス証券あたりでしたら、どこでも心配はないでしょう。

これらの投資信託もアクティブタイプのものとインデックスタイプのものに分かれていますが、NISAの場合にはほとんどがインデックスタイプになります。

これはアクティブタイプのファンドはファンドマネージャーが運用しており、比較的高い信託報酬料のものが多く、信託報酬自体が投信のパフォーマンスを削る存在ですから、低いインデックス投信一択で選考するのが、大部分の投資家には向ているといえるからです。

FP事務所トータルサポート コンサル資料より

狙い目は、経済成長に連動した指数(日経225指数やTOPIX、S&P500指数、NASDAQ指数・・等)に連動した投資信託で、その網羅する市場全体を購入することができます。市場全体が成長すれば、投資元本も成長できるので比較的安定した運用ができるでしょう。

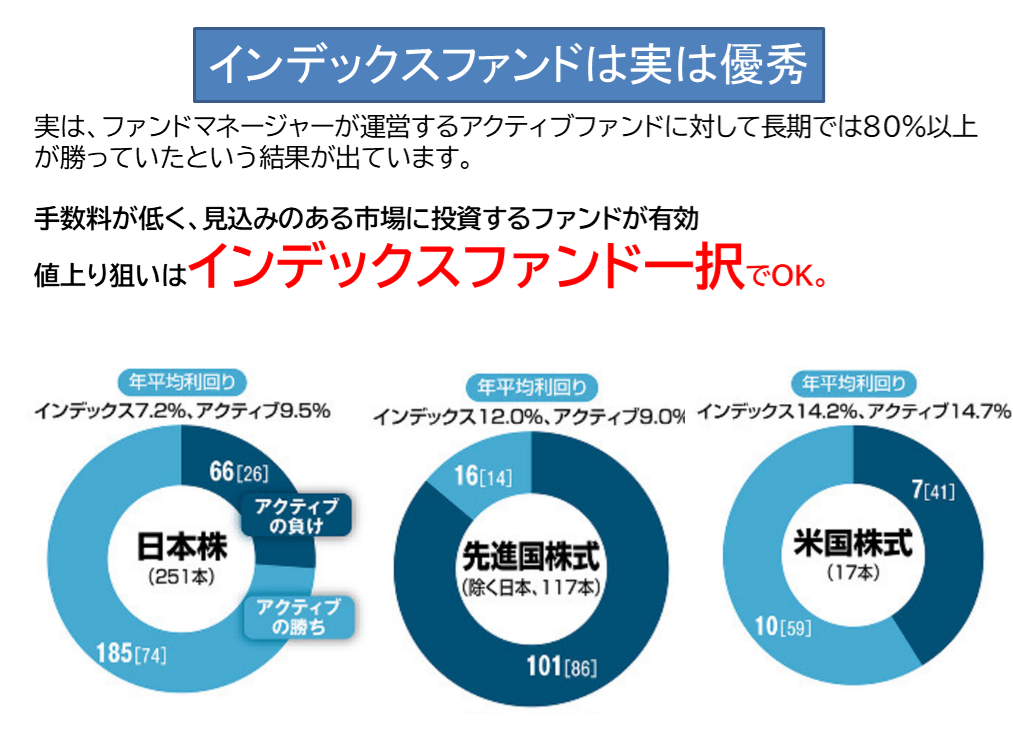

アクティブファンドは「プロのマネージャーが分析して運用をしているから多少手数料が高くてもアリなのでは?」とお考える方もいらっしゃるでしょう。

しかし一部の手数料の高いファンドでは優秀なファンドも散見されますが、双方を比較してみると長期で見れば実はインデッククスファンドのほうが優秀な銘柄が多かったというデータがあることから、敢えてインデックス一択で良いと思います。

日本経済新聞記事より(コンサルで使用)

実際にこの記事を見ても一定の切り取り期間ですが、インデックスファンドは低い信託手数料にも関わらず高いパフォーマンスを出しており、アクティブファンドにも勝っています。

いろいろ悩むのでしたら低い手数料のインデックス一択で、投資先の経済成長に託すという戦略でよいと考えます。では多くのFPが推奨するこのインデックスファンドですが、一体どんなファンドなのかを確認していきましょう。

テーマ別のNISAでバランス型ファンドが適した人の特徴

特定のテーマの株式などを集めて小口で詰め合わせ箱にいれた投資商品が投資信託ですが、NISAの投資信託にもいろいろなテーマのファンドが揃っています。

金融庁サイトに連携

日経平均株価、TOPIX、MSCIやFTSEの各指数、S&P500指数もそうですが、複数の指数を組み合わせたバランス型(2~10指数を組み込んだ)投資信託も忘れてはいけません。

成長よりも安定を重視される方は4~8程度の指数を組み込んだバランス型の投資信託が投資対象に相応しくいでしょう。

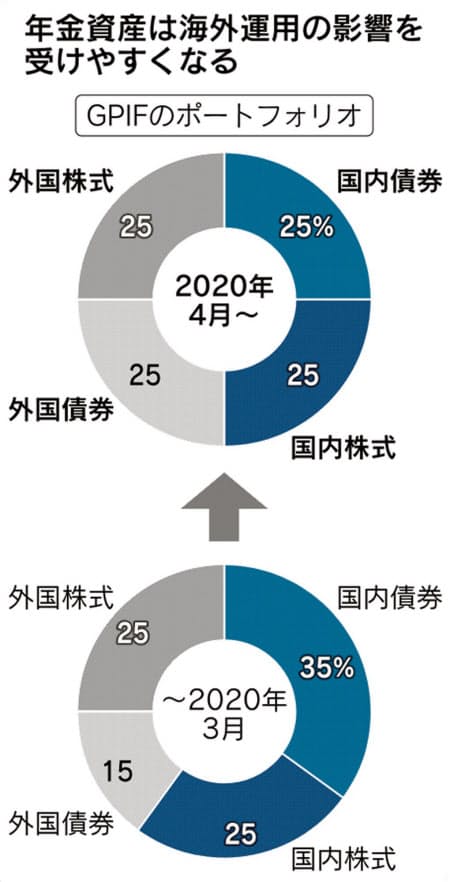

例えば私たちの年金は、4資産の指数や銘柄を組んだ”いわばバランスファンド”のようなもので、20年以上の長期投資でGPIFにて運用されています。

もちろんその間、売却したり買い増したりしてリバランスという調整や利益確定を行っていますが、基本は国内株式型25%・外国株式型25%・国内債券型25%・外国債券型25%という均衡型のポートフォリオ(配分)で組んで運用されています。

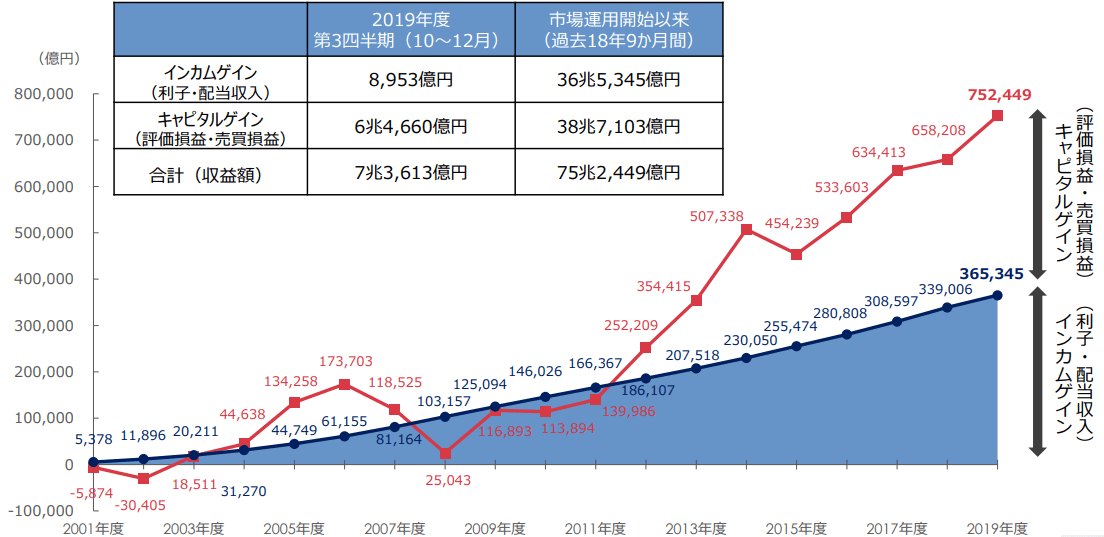

下のふたつの表を見ていただきたいと思いますが、この配分に変更してから資産の増減を繰り返しながら、この2000年から2019年の18年間で約75兆円の確定利益を、また2022年の段階では100兆円の利益を積み上げています。

GPIFのバランス運用の例(4資産均等分散)

GPIFの利益の積み上げ推移より

こういったバランス型の投資信託は、自分で複数の投資信託を組み合わせなくても、この投資信託をひとつ買えばそれだけで複数の資産に分散投資するのと同じような効果を得ることができます。

したがって、投資初心者やリスクをあまり取りたくないが、ゆっくりと資産を増やすのに向いた投資信託だといえます。

この4資産分散タイプの場合、株価が大きく伸びる時にも資産が分散されていて、どうしてもパフォーマンスが落ちてしまいます。株式と債券は逆相関の関係が強くパワーが相殺されてしまうからです。

しかしその分、安定感がでるので投資初心者や大きく資産を減らしたくない方には向いている投資先になるのです。

多くの方が選ぶべきファンドはやはり株式指数の全世界株式がBEST

より長期的な資産形成のパフォーマンスを期待される方には、バランス運用ではなく株式オンリーのインデックスファンドが狙い目になります。

投資先には日本、先進国、米国、新興国、全世界・・・ま株式指数の商品が作られています。簡単に言えば、より長期で高いパフォーマンスを狙うのでしたら、まずは海外株式型の投資信託になるでしょう。

経済の成長性に投資するのがセオリーであり投資対象は、米国単独に投資する「米国株式型」、あるいは米国や欧州の先進国に投資する「先進国株式型」、またアジアや南アメリカなどの新興国に投資する「新興国株式型」、さらに先進国にも新興国にも投資する「全世界株式型」などが対象になります。

日本の株式でも2020年のコロナショックのように一時的な暴落からの急反発のように、短期間での利益が大きくなるような指数の動きをする時もあります。

(日経平均2020年3月 1.9万円割れ⇒2021年2月には3万円と約1.6倍になった)

しかし、長期での成長性としては疑問が付くのは、少子高齢化の継続による高齢化と人口減、技術革新のイノベーションの力が落ちているから注意が必要です。

運用価格は上下の変動となる振れ幅が大きすほど成長力があるとされています。成長力とはリターンの大きさを表していて、「国内株式」よりも「先進国株式」、「先進国株式」よりも「新興国株式」のほうが“ハイリスクハイリターン”だと一般に言われています。

ある程度安定した力と成長力を期待するのでしたら、やはり無難な投資先はこれらを”まるっと丸めた投資信託である世界全体”に幅広く投資できるファンドに投資しておけば、世界経済の成長と連動しながら果実を得ることができるでしょう。

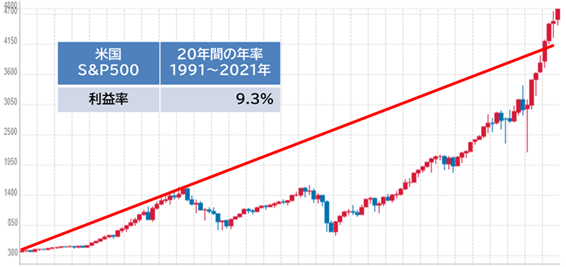

私も週刊エコノミストの寄稿記事で、『全世界分散型の株式投信かETFを保有したほうが、米国オンリーよりは安定感があり、過去の実績では4%のトータルリターンは可能である』と投稿したことがありますが、その気持ちは今も変わっていません。

この記事では米国投資のパフォ―マンスは魅力的だが、長期投資ならば『全世界株式のファンド』をと提案しました。

具体的には人気のeMaxis slim全世界株式(オールカントリー)のマザーファンドともいえるバンガード・トータル・ワールド・ストックETF(VT)を取り上げて、低信託報酬料で全世界に投資できる魅力をお伝えしました。

たとえばMSCIコクサイインデックス指数というメジャーな指数があります。MSCI (モルガン・スタンレー・キャピタル・インターナショナル)オール・カントリー・ワールド・インデックス指数は、先進国23カ国の株式市場全体の動向を示す株価指数です。

海外の先進国の株価動向を知るのに広く活用されており、MSCIワールド・インデックスとも呼ばれており、世界全体のグローバルな株式に投資するファンドのベンチマークとしてよく利用されていて、この辺りの指数に連動する投資が成長性と安定性の双方を得られそうです。

VTがベンチマークしているFTSEグローバル・オールキャップ・インデックス指数も同様な投資対象の指数になります。MSCIオール・カントリー・ワールド・インデックスとの違いは、FTSEが世界約9,000社の小型株を含む投資対象に対し、MSCIは約3,000社で小型株を除いているのが違いです。

FTSE社は、ロンドン証券取引所と英国の金融・経済新聞社のフィナンシャル・タイムズ社が共同出資して設立した指数の算出を行なう会社です。この二つの指数が世界投資のベンチマークになる指数だといえます。

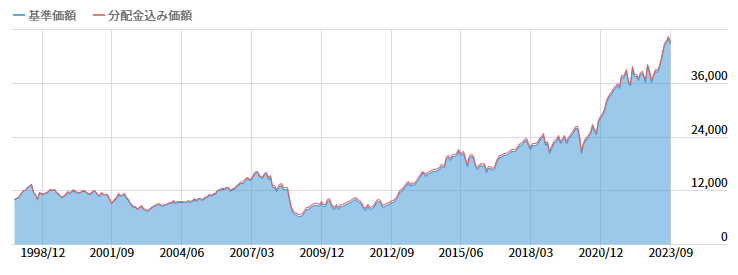

MSCI指数の設定来の直近2023.10までの動きをみてみれば、長期投資に向いている投資先だとお分かりになる筈です。

太人気のeMAXIS Slim 全世界株式インデックス(三菱UFJ国際投信)などは、MSCIコクサイ・インデックス指数に連動しており、しかも業界水準で比較しても信託報酬がとても安く、よいファンドの代表のひとつです。

FTSEグローバル・オールキャップとしてそれに連動する運用を行うファンドの代表として、インパクトのあるネーミングですが、SBI証券のVシリーズ・全世界株式インデックス・ファンド(SBI・V・全世界株式 雪だるま)なども同様です。また楽天・全世界株式インデックス・ファンド(愛称:楽天・VT)も注目です。

よりテーマを絞った投資先の成長投資の代表は、やはり米国のS&P500指数に連動するファンドです。いくつか候補を揚げれば、eMAXIS Slim 米国株式(S&P500)・iシェアーズ 米国株式(S&P500)インデックス・ファンド・SBI・V・S&P500インデックス・ファンド(SBI・V・S&P500)などが投資対象になるでしょう。

積み立て投資は、長期投資で分散が効いているよい商品を購入して、時間を掛けて積立てる事で10年、15年、20年後に大きな成長を期待する投資手法です。

投資は過去実績よりは未来予測が重要視されますが、NISA投資の設計の狙いに合致しているような商品を選定されての投資先をつみたてNISAや成長投資枠の中で活用されてはいかがでしょうか。

まとめ

- ネット証券でNISA本数の多いものを選択して口座開設

- リスクと期待利回りに見合った資産の配分を決める

- 投資するインデックスファンドをいくつか絞り込む

- 信託報酬の低いものを優先する

- 追加か確認として資産残高が増加しているものを選択する

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】

- 新NISA戦略42 20代~だからこそできる新しいNISA運用戦略 【独立系FPブログ講座】