独立系FP解説 経済的自立FIRE ㉛分配ステージ 毎月分配投信と毎月分配ETFとの違いを知る【下町FPブログBlog】

新着FPブログ講座

経済的自立FIRE ㉛分配ステージ 毎月分配投信と毎月分配ETFとの違いを知る

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか?

FIREとは、状態なのか、何を目指すのか? 一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPがFIREを応援 毎月分配型ファンドでのFIRE生活は

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

FIRE講座をはじめから学んでみたいとお考えの人はこちらから スタートページ

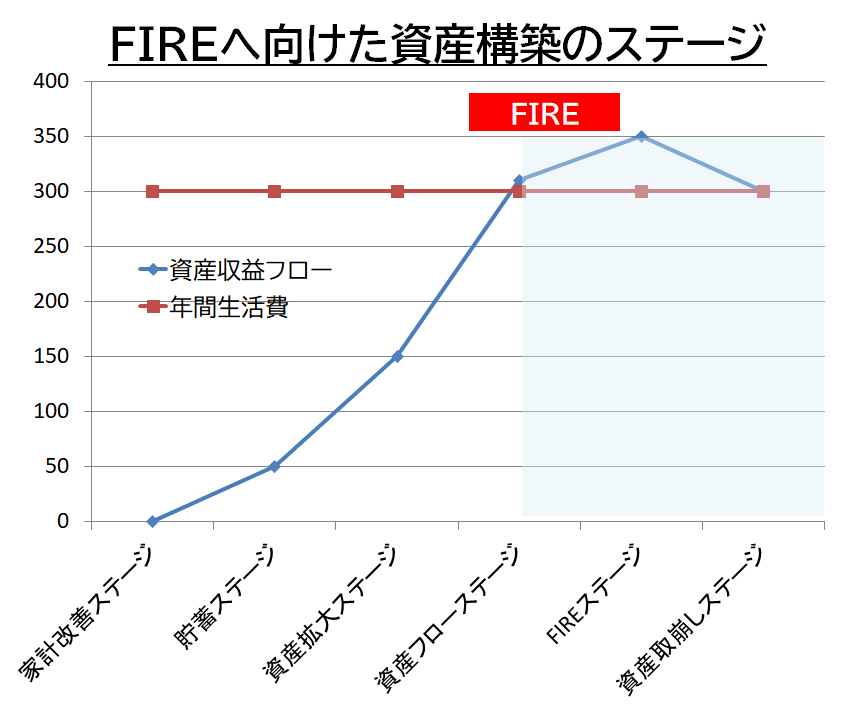

FIREの僕が提唱するステージとは、まず資産を拡大するシーンでは、売却を伴わない資産自体が拡大するファンドを活用することです。

次にFIREが可能な資産がある程度形成できたら、タイミングで売却してキャピタルゲインを得、その後その資金でスイッチング買い替えをして、インカム分配金狙いでFIREを目指す投信を買うなどの方法です。

FIREの推奨ステップ

これは下のステージで言えば、資産形成ステージから資産フローステージへの移行に該当します。このステージでは、配当狙いであるインカムゲインでのFIRE生活のスタートになれる筈です。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。日本人の多くは、売買を繰り返し利益を得る株式投資などでなく、配当狙いの株式投資を好む方が多い傾向があります。

前回のFIREブログ講座㉚ 経済的自立FIRE、投資信託の購入タイミングと保有の考え方

確かに、安く買って高く売れた差額をFIREの生活費に毎月充てることも可能ですが、1年以上株価が調整したり、20%程度の価格調整が続くことがあるのがマーケットの世界です。

そんな中でも生活費のために売却し続けるのは大変なメンタルが必要です。

こういった経緯もあってか配当生活に憧れる人が実に多く、それに対応した金融商品が投資信託でもたくさん販売されています。

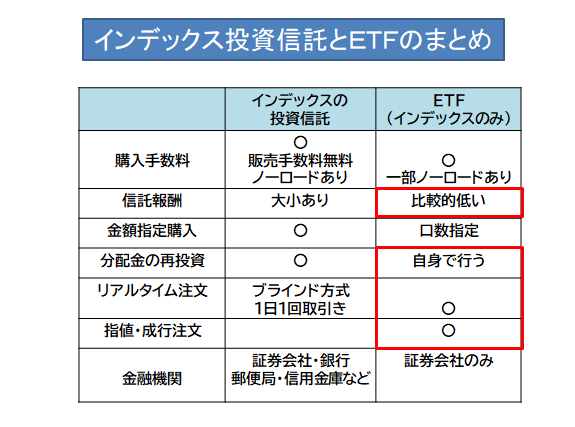

今日は、投資信託の中でも配当を前面に打ち出している『毎月分配型』の投資信託と上場投資信託『ETF』について考えてみたいと思います。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信しています。

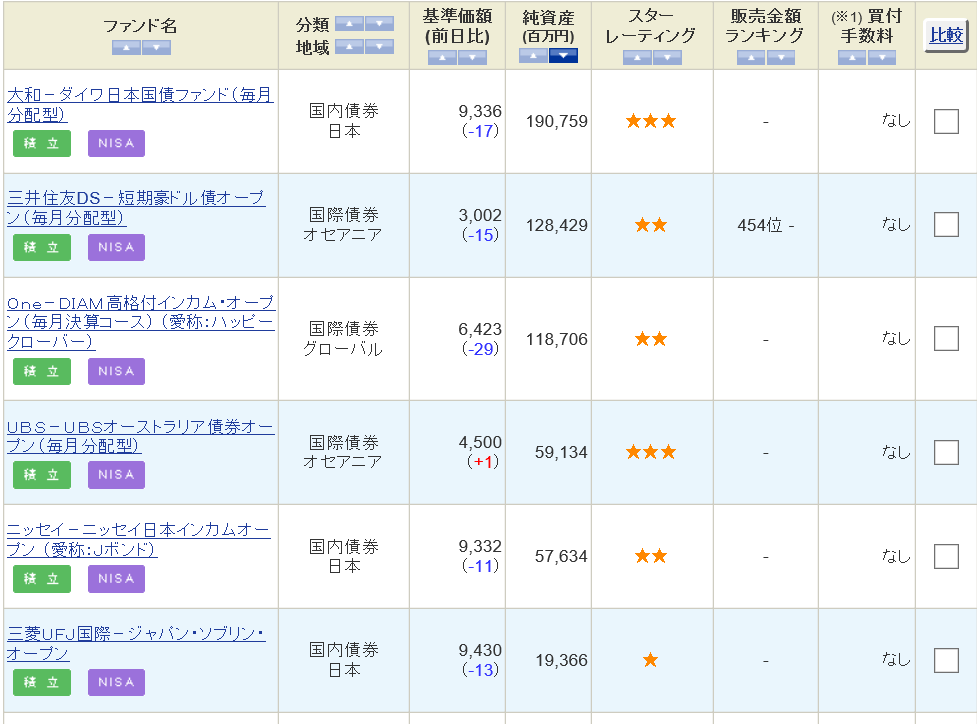

毎月分配型投資信託はそれでもメジャーな存在

多くのFPのブログ記事や金融庁の広報を見ても、毎月投資信託に対する注意喚起は多く見かけます。

毎月分型投資信託で運用元本を減らしてしまっての苦情となったケースは実に多く、評判は良くないのですが、実際の販売ランキングを見ていると比較的上位に今もあるのが、毎月分配型の投資信託なのです。

毎月分配投信の誤解

毎月分配型の投資信託とは1か月単位で決算を行って、毎月投資家に分配金を支払うものです。毎月の運用中の投資成果を受け取りたい、年金的なもので暮らしたいというニーズに応えるように作られた投資信託です。

しかし、その仕組みを正しく理解しておかないと大きな悲劇が待っているのです。

投資信託の分配金とは、預金の利息と違って受け取った分が儲かった分とは異なるのをご存じですか?

支払われている分配金は、投資信託の資産から実は支払われています。したがって支払われた金額分は、投資信託の価格が下がることとなり、結果的にプラスマイナスはゼロになっているのです。

つまり投資信託の分配金とは、投資したお金が運用されるものの、一部が返却されて投資家に払い戻されるだけの仕組みです。

したがって、特に毎月分配型投信は分配のサイクルが激しくなり、FIREでの資産拡大シーンでの資産減少のデメリットを投資家が受けることとなり、投資効率が極端に悪くなるのです。

しかも、この毎月支払われる分配金には、毎回20.315%の所得税・住民税・復興時別所得税が掛かりますから更に投資効率が落ちてしまいます。

貰った分配金を再投資しても良いのですが、税引き後なので再投資できる金額も少なくなり、投資効率が悪くなるという事態も起こります。

投資信託購入時に毎月20円とか確約しているような投資信託の分配金でも、将来の金額が保証されている訳ではありません。特に運用益よりも分配金が大きいケースが多く、結果的に元本を取り崩して支払われるケースもよくある話です。

したがって投資の表面上の利回りは、高くなります。利回り計算は、毎月分配型の投資信託では特にあてはまりません。トータルリターンで考えないと実はいけません。

タコが足を食べながらも身を削り生き続けるような投資信託(タコ足ファンド)での分配金を受け取っていると自覚しておく必要はあります。足は食べていてもトータルリターンが維持できていれば、そういう運用方法もFIREではアリだと思っています。

ただし、安定分配の現実を納得の上の投資ならばの話です。

時価総額でみた売れ筋の毎月分配投信の例

投資信託には、分配金あり・分配金なしなどがありますが、毎月分配型投信は分配ありで例えば毎月分配で約束されています。

すると運用を継続していると、運用基準価額が元本を割り込んでしまうのが普通に発生するのです。投信の目論見書に分配金をどのように出すかは、「分配方針」に書かれています。

毎月分配型投信の多くは、この元本を取り崩しても分配金を出す仕組みだからです。そのため、分配金から見た利回りは高く良いように見えますが、実態は基準価格の右肩下がりという事態を発生させます。

FIREでの運用としては、元本を一定に取り崩しながら運用益で補填しながら元本以上に利益を得られるかがポイントです。資金が相当潤沢な人は、時間を掛けて元本を取り崩す運用ができるでしょう。

ETFにも毎月分配型があり、その違いは何?

多くの日本人は配当好きです。売買で稼ぐより保有で稼ぎたいとする人が多くを占めています。FIREの実現に対して、毎月分配型の金融商品にどう向き合えばよいのでしょうか。一番賢いのは近づかない事です。

それは、資金の運用効率が悪すぎるからです。しかし、先ほどの投信に対する苦情は仕組みをしらなかった、告知されていたが忘れていた、これらにも原因があります。もともとの設計がそうだからです。

では、FIREの中で毎月分配型ファンドをどう使えばよいのでしょう。不労所得が入るようにするには、どう活用すればよいのでしょうか。資産に余力があり、資産形成をされてのFIRE時にゆっくり資産を取り崩すのには活用ができそうです。

ETFの毎月分配金は真水のみ

ところで毎月分配型のファンドには、投資信託とETF(上場投資信託)のふたつがあるのをご存知でしたか?

この上場投資信託ETFにも毎月分配型や定期分配型があります。特にETFでの分配金は税法上、期間中に生じた配当や利息を元にして払い出すことに決められています。つまり真水の利益のみの分配が可能です。

そのため、毎月分配投信のように元本を取り崩して分配金を出すことがありません。これは朗報であり、投信とETFの大きな違いはここにあります。

もし、FIREでの不労所得を狙うのなら、ETFを活用すべきでしょう。それは、投資信託だと運用の良し悪しが分かりにくいからであり、特に米国のETFには毎月分配型のETFが豊富にあり、FIREに活用できるでしょう。

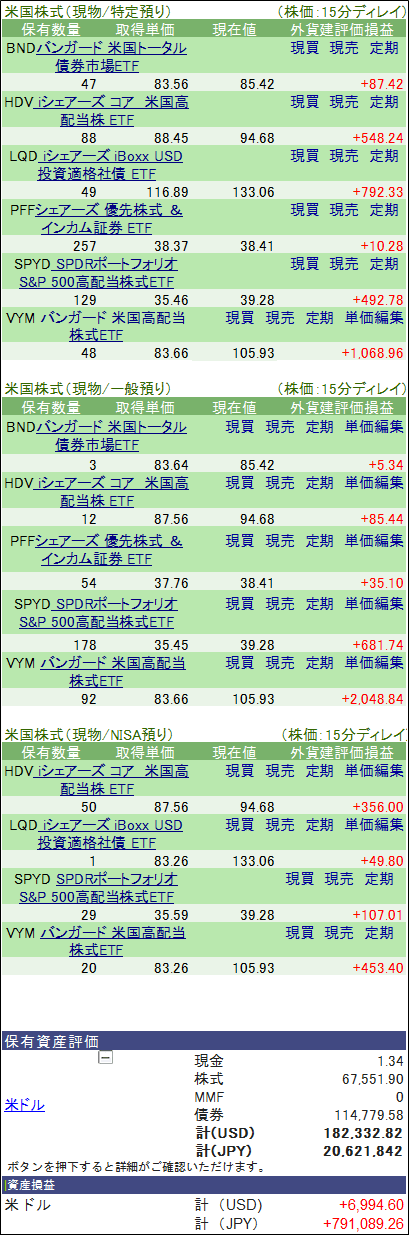

僕も毎月、或いは年4回分配がされる高利回りのETFをいくつか持っています。

2021.12のポジション

例えば株式運用型のHDV(四半期決済)や優先出資証券ETFであるPFFは利回りがおよそ5%ありますし、毎月安定的に分配金を出しています。

債券系の代表格としては、BNDなどもあります。これは米国債を中心とした債券ETFです。利回りは2%~3%ですが、少なくとも投資信託のように元本を棄損して分配金を出したりしません。

債券でももう少し高い利回りを狙うのでしたら、社債系のETFであるLQDがあります。これは、4%台の利回りです。これらは金利上昇局面では、基準価額は下落しますが、分配金としてはあまり変化しない運用が可能です。

FIRE後の不労所得として年金的に使いたいのならば、毎月分配金型のETFを活用するのもよいでしょう。特に国債債券系のETFは毎月分配型が基本になっていますから、2%後半の利回りでよければ狙い目です。

今回取り上げたような注目の米国分配型ETF

ISHARES CORE HIGH DIVIDEND ETF (HDV)

直近分配利回り3.15% 年4回分配

iシェアーズ 米国高配当株 ETF(iShares High Dividend ETF)は、通常モーニングスター配当フォーカス指数(同指数)の価格と利回りパフォーマンスに連動した投資成果を目指す。同指数は、財務健全性が高く、同時に持続的に平均以上の配当を支払うことのできる、質の高い米国企業への投資機会を提供する。同指数は75銘柄で構成されており、投資家に配当を支払うことのできる資金余力(配当力)によってウェイト付けを行う。

ISHARES PREFERRED AND INCOME SECURIT (PFF)

直近分配利回り4.78% 年4回分配

iシェアーズ 米国優先株式 ETF(iShares US Preferred Stock ETF)はS&P U.S. Preferred Stock Index(同インデックス)の価格および利回り実績と同等水準の投資成果を目指す。同指数の構成銘柄はニューヨーク証券取引所(NYSE)、アメリカ株式取引所及びナスダック証券取引所に上場される一部の優先株のパフォーマンスを測定する。同インデックスはインデックスプロバイダにより指定された最低価格、出来高及びその他の要件に達した時価総額が1億ドル以上の優先株を含む。同ファンドは総合金融、銀行、不動産、保険、ユーティーリティー、自動車と部品、資本財、電気通信サービス、エネルギー、S-T証券、及びその他のセクターに投資する。同ファンドの投資アドバイザーはBlackRock Fund Advisorsである。

ISHARES IB INVESTMENT CORPORATE BOND (LQD)

直近分配利回り2.76% 毎月分配

iシェアーズ iBoxx 米ドル建て投資適格社債 ETF(iShares iBoxx $ Inv Grade Corporate Bond ETF)はMarkit iBoxx USD Liquid Investment Grade Index (同指数) 投資成果を目指すファンドである。同指数はルールズベースド型の指数で、ドル建ての売却可能の米国流動投資適格社債を含む。同インデックスは、大、中及び小時価総額の企業を含むことができ、消費者サービス、石油・ガス、金融及びその他のセクターに投資する。同指数のコンポーネント及びこれらのコンポーネントが代表する特定産業の程度は時間の経過とともに変更する可能性がある。同インデックスはMarkit iBoxx USD Corporate Bond Indexのサブセットである。同ファンドは一般的に少なくとも90%資産を同指数の証券、並びに95%を投資適格社債に投資する。同ファンドの投資顧問はBlackRock Fund Advisorsである。

VANGUARD TOTAL BOND MARKET ETF (BND)

直近分配利回り2.20% 毎月分配

バンガード・米国トータル債券市場ETF(Vanguard Total Bond Market Index Fund ETF)は市場加重型債券指数(market-weighted bond index)は、米国の投資適格債券市場全体を投資対象とし、ブルームバーグ・バークレイズ米国総合浮動調整インデックス(同インデックス)に連動する投資成果を目指す。同インデックスは米国における残存期間1年超の投資適格 課税対象債券市場(米国債、社債、米国以外の米ドル建て債券、モーゲージ債及びアセットバック証券など)のパフォーマンスを表す。

SPDR PORTFOLIO S&P500 HIGHDIVIDEND E (SPYD)

直近分配利回り3.92% 年4回分配

SPDR ポートフォリオS&P 500 高配当株式ETF(SPDR Portfolio S&P 500 High Dividend ETF)は、S&P500高配当指数(同指数)のトータルリターン(経費控除前)のパフォーマンスに概ね連動する投資成果を上げることを目標とする。同指数は、配当利回りに基づき、S&P500指数の採用銘柄のうち配当支払い上位80銘柄のパフォーマンスを計測することを目標とする指数である。

毎月分配投資信託のメリット・デメリット

一般論的な投資信託の評価では、避けたほうがよい商品が3つほどよく取り上げられています。

仕組みを理解してから投資すべき商品

- 毎月分配型投資投信

- 信託報酬が高すぎる投資信託

- ラップ運用(特にファンドラップ)

外貨建て、外国株式投資も外国為替レートが大きく影響しますから、ある意味仲間ともいえます。

簡単に言えば、仕組みが分かりにくい物には投資しないほうがよいという事です。勉強をして、納得して相談してから投資をしましょう。

特に毎月分配型投資信託は、分配金が大きく元金を取り崩して分配するタコ足分配のものが多く、ニーズがあるのか商品開発も後を絶ちません。まその後の分配金の減少という悲劇も後を絶ちません。

次に0.2%位の信託報酬のものも多くある中、これらと比べて経費率が1%近くも高すぎるもの避けるべきものです。先ほど説明した海外のETFならば経費率0.04%~という世界です。毎日掛かる信託報酬は、運用利回りから持っていかれてしまいます。投資効率が確実に低下します。

最後は、ファンドラップでの運用ですが、アクティブファンドが殆どであり、実際にはインデックスファンドに勝てないものが多いことを考えると高手数料が高リターンにはなっていません。どちらかと言えば、すすめられても避けたほうがよいでしょう。

これらの多くは、金融知識が豊富でない人をターゲットにした商品だともいえます。今は国内の投資信託だけでなく、海外の優れた金融商品がWEBでも買える時代です。しっかりと勉強をしてから情報検索をすれば、欲しい情報をかなり的確に得られる時代です。

FIREにおいても資産形成後のゆっくりとした資産取り崩しには、毎月または定期分配型の金融商品は使えます。特に海外型のETFのメリット・デメリットを勉強すれば、最適商品を選択できる時代です。

売却を伴わない定期分配は、不労所得に活用できます。4%利回りの確保は厳しいですが、3%前後の利回り確保は、可能です。運用手段のひとつに加えては如何でしょうか。

次回FIREブログ講座㉜ FIREで必要な投資信託の運用期間と投資経験

投資信託の解説の最終章です。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】