独立系FP解説 ㉕経済的自立FIRE シークエンス・オブ・リターン・リスクはFIRE最大のリスクだった【下町FPブログ】

新着FPブログ講座

経済的自立FIRE㉕ シークエンス・オブ・リターン・リスクはFIRE最大のリスクだった

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 FIREの最大のリスクはこれだと言われている

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

FIRE講座をはじめから学んでみたいとお考えの人はこちらから スタートページ

FIREは、米国発のライフスタイルであり、株式や債券のポートフォリオをつくり、4%以上の資産成長を前提として毎年4%の資産売却を実施することで成立するといった側面があります。

前回のFIREブログ講座

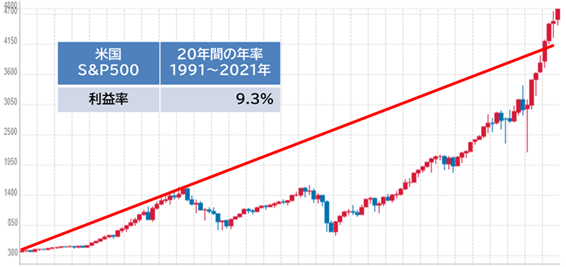

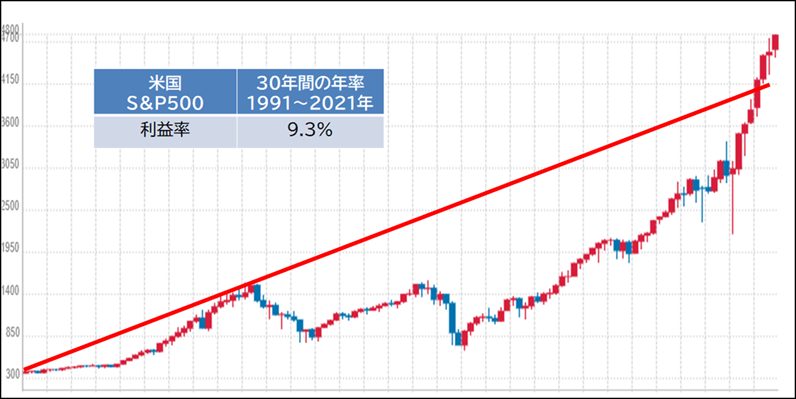

これは例えば超長期でみれば、米国のS&P500に投資をすることで過去の実績では確実に成長がみられたことに起因しています。下のチャートは1991年から2021年の過去20年間S&P500のチャート図です。

超長期のスパンで読み取ると右肩上がりのきれいなチャートになっています。米国S&P500とは、米国の大企業500銘柄の株価を元に算出される株価指数(インデックス)です。

この図でわかる通り、20年間で資産評価は12.4倍に、この間の平均利回りは9.3%を実現しているのです。このような市場に低コストのインデックスファンドなどで投資をすると、FIREへの成功確率は高まるといえるのですが、落とし穴も多いのです。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。FIREにおけるリスクはいろいろとありますが、シークエンス・オブ・リターン・リスクがFIRE最大のリスクだとされています。

今日はこのシークエンス・オブ・リターン・リスクについて考えていきたいと思います。下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届けしています。

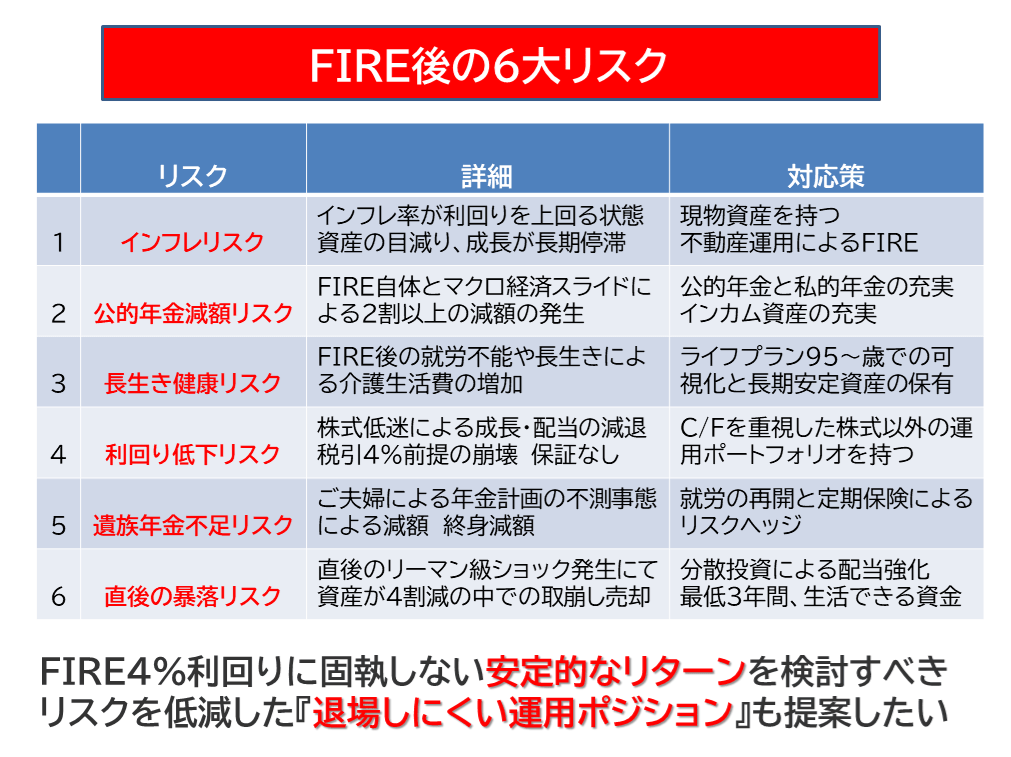

FIREの6大リスク、どうしても回避できないリスクがある

FIREが成立する前提が少しでも崩れるとリスクが発生します。その中でも僕が考えるFIREの6つのリスクについて解説してみたいと思います。

FIREは、物価インフレの安定や安定的な年金の受取り、資産運用先の利回りや暴落などに残念ながら弱いのです。

もちろん事前に対策を取ることである程度防げるものもありますが、どうしようもないものもあります。

FIREの6大リスクはこれだった

1.インフレリスク

2.公的年金減額リスク

3.長生き健康リスク

4.運用利回り低下リスク

5.遺族年金の不足リスク

6.FIRE直後の暴落リスク

これらのリスクについては、一覧表にて整理してみました。

確認ください。

これ以外のリスクとしては、生活収支に伴うリスクではありませんが、ご家族とのFIREへの合意リスクというFIREそのものに対する合意形成の不協和音リスクなども実はあります。

とはいえ、特に一番下にあるFIRE直後の暴落に対しては非常に弱く、シークエンス・オブ・リターン・リスク(Sequence of Returns Risk)

=早期の暴落巻き込まれリスクと呼ばれ、最大のリスクとされるもので注意が必要です。

FIREを継続させるには、直後に~5年程度の長期下落相場に巻き込まれる順番リスクが一番恐ろしいリスクなのです。

資産が成長しないうちに運用の4割減少や利回り低下でも生活資金確保の運用売却を実行し続けると急激な資産減少が発生してしまうからです。

この実例を3つの運用パターンにて実際に確認していきましょう。

FIRE開始後の運用成績でリタイア後の景色が変わる

例えば下の3つの表をご覧ください。

イメージとしては表の右にある『運用額』と『取り崩し額』との相関関係で簡単に確認できるようにしています。以下、3つのパターンについて条件を設定したうえで確認していきましょう。

リスクモデルの共通条件

条件 運用資産1千万円

取崩し率 1千万円の4%定額取崩しモデル

1.モデルケースの場合

まず一番上の場合、資産運用利回り4%に対してFIRE取崩し率も4%と均衡なモデルです。この場合、資産成長額の全額を払い出し続けますから結果的に資産は減りません。いわゆるFIREとされている資産状況です。

2.中央のモデルケース

より理想的なモデルです。資産の取崩しは当初運営の4%ですが、運用がトータルでは4%を上回るリターンを出しているモデルです。このケースでは、資産は減るどころかプラスに動いていくのです。

FIREでの米国株式への多くの推奨などは、超長期で見た場合に米国S&P500指数などへのインデックス投資には、過去4%以上の高い年平均伸び率が実績値でのパフォーマンスからみられるからです。

S&P500指数は絶対ではない

もう一度S&P500指数の過去グラフをみて下さい。過去30年間(1991-2021年)のS&P500指数のチャートであり、この30年間での年平均利回りが9.3%となっていますから、この期間でのFIRE実行でしたら、どなたでも資産を減らすことなく資産拡大傾向で済んでいたと推察することができます。

3.最後のケース

一番下の運用ケースです。運用開始後資産が成長しないうちに大きな暴落が発生してしまったケースです。この場合、定額の4%取崩しを続けると、暴落の資産減少に加えての取崩しが大きなダメージとなり、その後市場が回復しつつあっても運用元本が大きく毀損してしまい、資産は元に戻らず更に取り崩しで減少してしまう状況です。

これが、いわゆるシークエンス・オブ・リターン・リスクとされるものです。こうなると資産取崩しは出来なくなり、別の方法で仕切り直す必要がでてしまうでしょう。

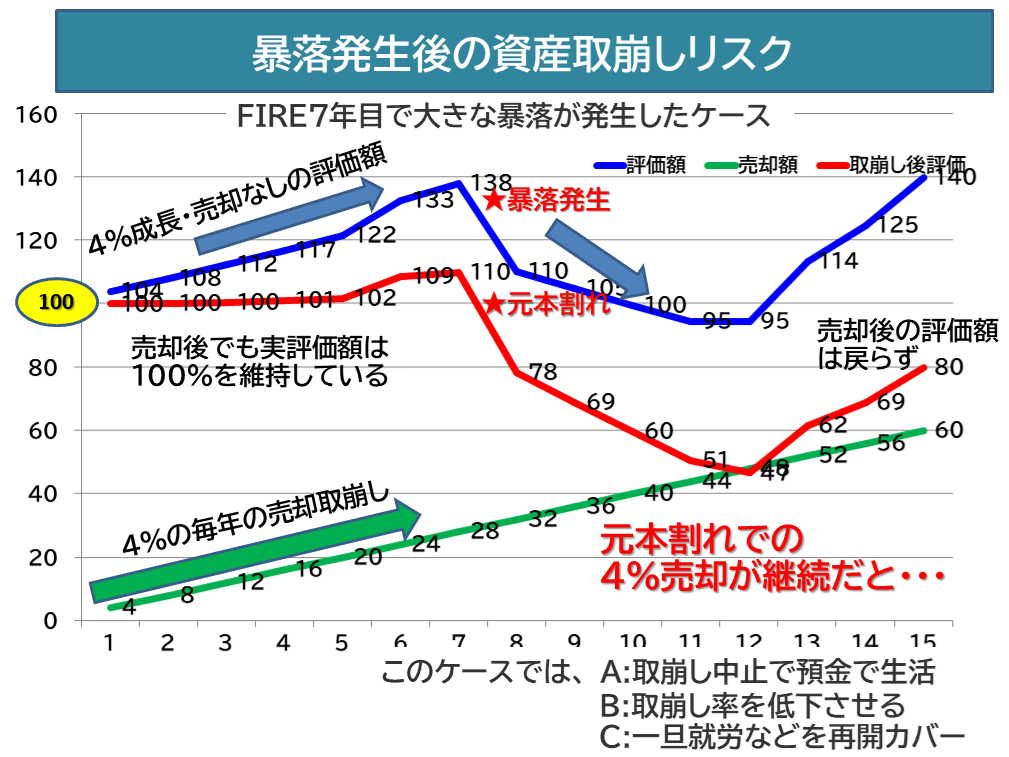

より具体例でこのリスクを考えてみたいと思います。FIRE直後の資産には余裕がありませんのでこの時点で大きな暴落に遭遇したとします。

下のグラフ例をみて下さい。この例では毎年ほぼ6年間4%で成長していく中で、4%の取崩しを行ったケースでは、7年目の20%近い暴落を起点として数年間下落やヨコヨコとなった場合には、取崩し後の元本は暴落直後でマイナス評価損が発生してしまいました。

暴落後4年弱で市場は反転、青の取崩しなしの評価額はプラス圏に回復していきますが、赤の取崩し込みの評価額は元本が大きく毀損してしまい結果的に15年経っても8割にしか元本は回復しませんでした。

こうなってしまうと、対策は・・

・取崩し中止として預金で生活する

・4%の取崩率を減率する

・FIREを一旦中断して就労などに復帰する

こういった対応が求められると考えられるのです。

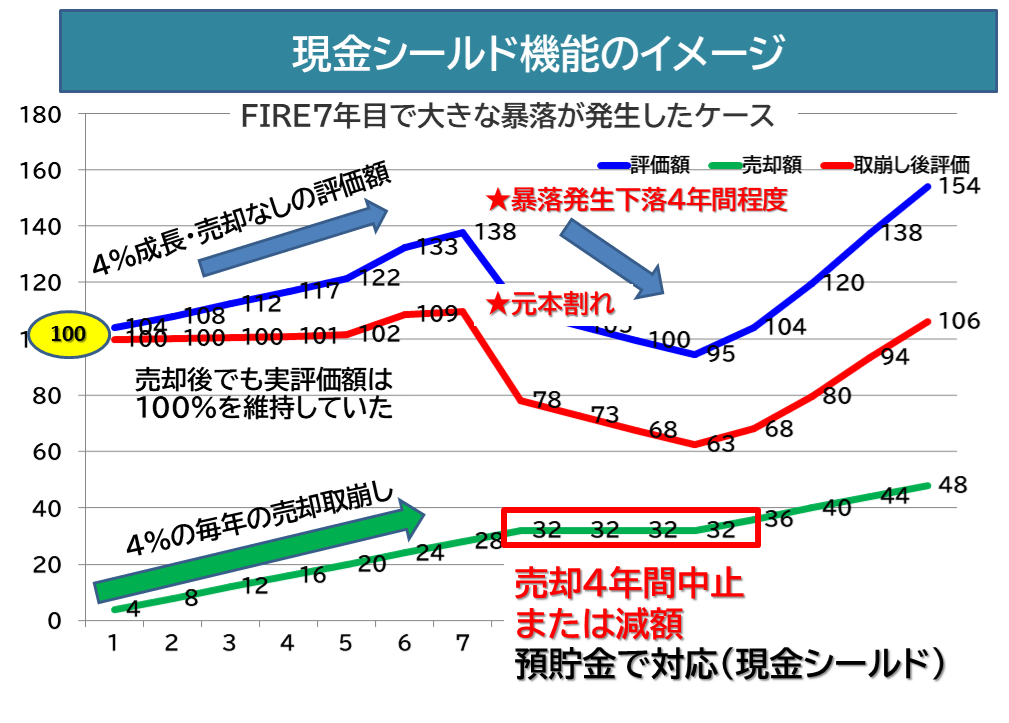

緊急予備資金でリスクから逃れる余力を持つ

先程の対策の中で最も有効なのは、4%資産取崩しを行わない、あるいは減額するという選択肢です。

超長期ではある程度の平均利回りが期待できるS&P500指数でも、実は1920年からみると20%以上暴落した実績が22回あるとされています。

過去の大暴落をみると、30%以上の暴落でも10年に1回はS&P500でも発生しているのを忘れてはいけません。

株式運用のリターンとは、下落・暴落と上昇・暴騰をしながら成長してゆく事が基本であり、一方的に右肩上がりが続くチャートは存在しないことを覚えておいてください。

リスクへの対策は3つある

その時、その期間をどう過ごしたらよいのかと言えば、FIREも含めて運用の中では投げ出さない『STAY Position』と言われるホールドをしつつ、現金クッションにて暴落ショックを緩和するという方法が有効でしょう。

緊急予備資金を運用以外で持つ、一般には6ヶ月分の生活費を現金で持つとされています。

FIREでも最低額はこのレベルが必要ですが、欲を言えば現金・債券などで1年分の資金は欲しいところです。あまり多いと運用効率が低下しますから、債券などで緩く運用をする方法もおすすめです。

この取崩しリスクを緩和する方法として、配当資産の比率を上げるという方法も期待できるでしょう。売却を伴わない保有をしているだけで利金や分配金、家賃や配当が入るポジションをアセットに組み込むことです。

資産自体の成長は、大きく期待できないのがインカム投資です。それは複利が効かないからですが、その分キャシュがある程度入ってきます。

生活費の半分が高配当やインカムゲインだとFIRE自体がそれだけでも安心して暮らせるでしょう。毎月や毎年の資産知り崩し生活は、ひとつ歯車が狂うと取り返しのつかないリスクを負う事もあるのです。

このシークエンス・オブ・リターン・リスク(Sequence of Returns Risk)=早期の暴落巻き込まれリスクには注意が必要です。必ず長期の暴落局面は訪れることを念頭にポートフォリオを組むことをおすすめしたいと思います。

次回のFIRE向けのブログ講座

次回の講座は、FIREの中での人気投票で常に上位の米国上場投資信託ETFの活用について考えていきたいと思います。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】