独立系FP解説⑩経済的自立FIRE、自分に合ったFIREを4つの類型から考える【下町FPブログ】

新着FPブログ講座

経済的自立FIRE⑩ 自分に合ったFIREを4つの類型から考える

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 あなたのFIREは、どのタイプなのか?

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

『FIREの実現!! 年間400万円超えインカムゲイン獲得』過去の2021年運用の総括

FIRE講座をはじめから学んでみたいとお考えの人はこちらから スタートページ

前回のブログ講座

FIREを目指そうとした時、まず検討すべきは『FIRE実現後は、どんな生活をしたいのか ?』だと思います。

FIRE自体を目的にしないことです。

つまり、『もしお金を稼ぐ心配がなかったら、あなたは何をしたいのか?』をみつけて、そのための必要な経済的な自立状態をつくりだすことです。

目的が決まったら次に、生活費や期待利回りから必要となる運用資産を逆算して、いつまでに、どんな手段でいくらを貯蓄・運用するかの目標額を決めてステップを踏みチャレンジとなります。

もちろん資産形成や運用に挑戦しても、すべての人が成功して運用益だけで生活できる訳ではありません。それはFIREには時間がかかるとともに、準備期間中にライフイベントや生活環境が変化してしまうからです。

また、給与の4割以上や賞与のほとんどを貯蓄・運用に回ささないと実現しない大きな資産形成も高い障害にもなります。

本来のFIREとは、リタイア後の生活費のすべてを資産運用の収益でカバーすることで、『経済的な自由を手に入れ、自分らしい生き方を目的としたライフスタイル』に転換するものです。ですから、その実現のためにはどうしても大きな資産形成が不可欠です。

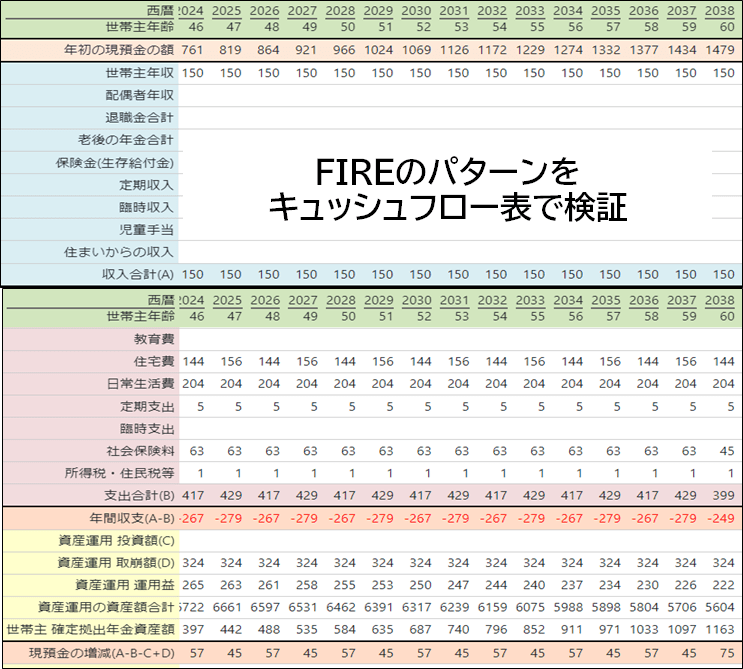

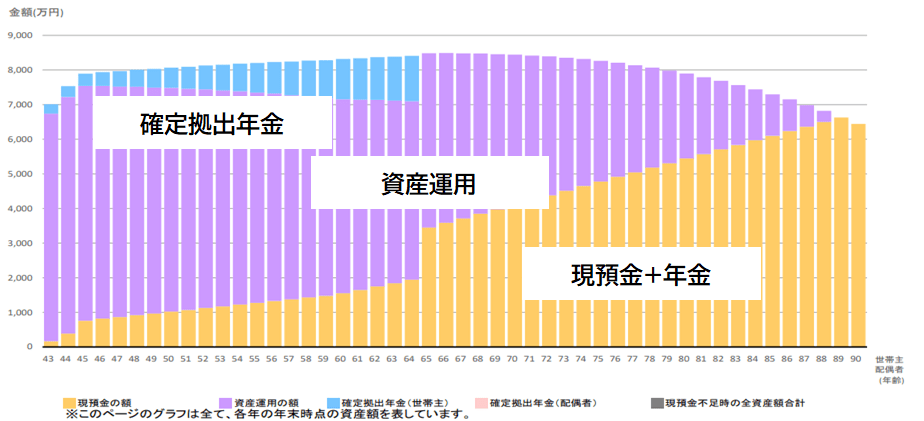

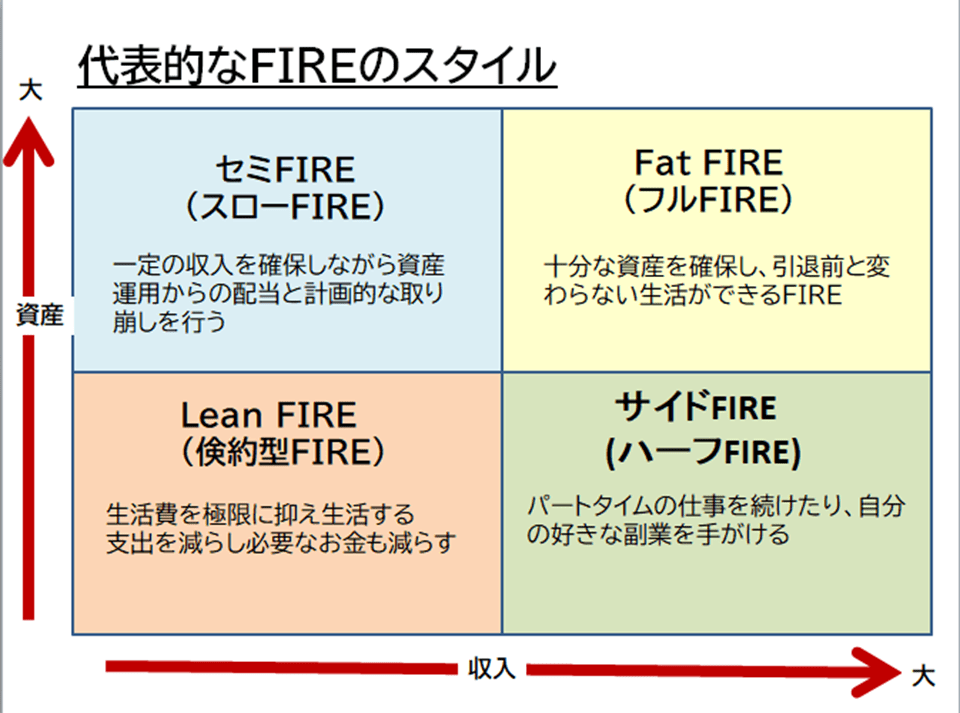

FIREの成功のためには、「元本となる資産の大きさ」と「そこから生まれる収益」の2つの軸がポイントです。そこで、先程説明した本来のFIREとそこまでの資産を必要としない、少しタイプの異なるFIREの4つに分類して、その生活スタイルをFPの使うライフプランシミュレター(Financial Teacher System 8)で”見える化”して、成功の可能性を探ってみたいと思います

あなたはどのパターンのFIREを狙えるのか

代表的なFIREをオリジナルとして4つの類型に分類して、縦軸に『資産の大きさ』を横軸に『収入の大きさ』として、FIREのパターンをマトリックスにて整理しました。

シミュレーションの共通要件:

1981年生まれ 40歳よりFIRE開始、年金は年間120万円。

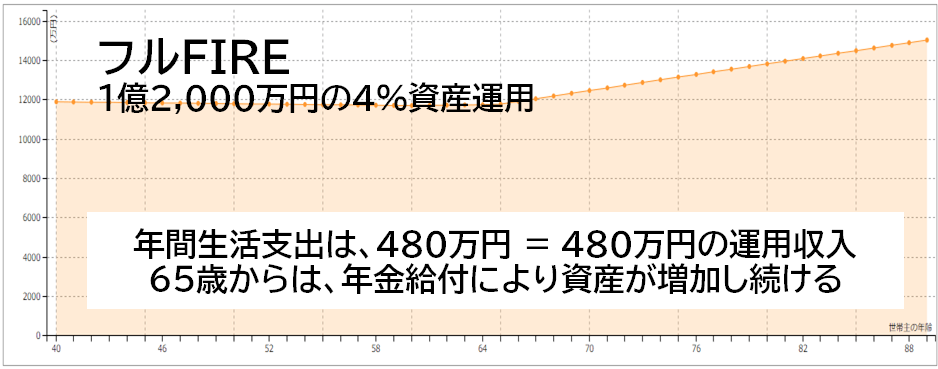

1.フルFIRE

FIREの究極の形態であり、資産も運用からの収益も潤沢に十分保有しており、引退後も生活レベルは変わらない。むしろそれ以上に充実すらできる理想のタイプです。

『生活費 ≦ 余裕ある運用収入』が基本で、最低でも生活費以上の運用収入が必要です。

ケース

資産1億2千万円を運用、4%の運用をしながら、月40万円(年間480万円)のFIRE生活のシミュレーション

運用収入と生活費が同額であり均衡、65歳からの年金受給でさらに豊かになるフルFIREです。FIREのモデルプランともいえる資産が減らない形です。

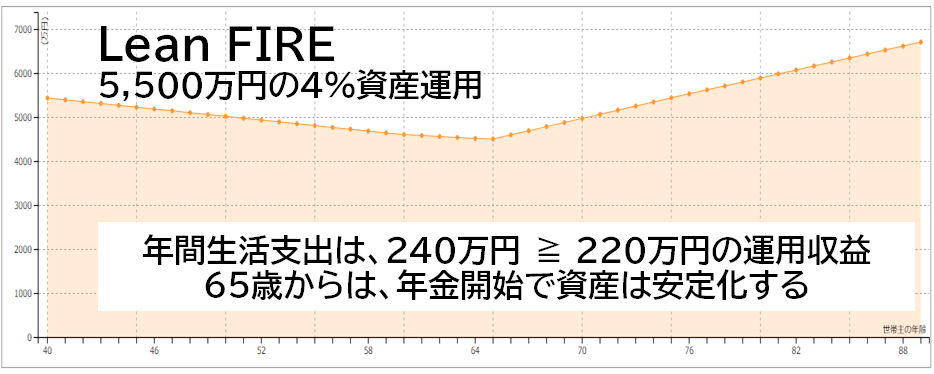

2.Lean FIRE(倹約型FIRE)

生活支出を倹約することによって、運用資産総額を圧縮するLean FIREです。生活費を極限まで減らして支出を抑え込めれば、運用総額も圧縮できますから、運用額が少なくても就労収入などもあてにせず、倹約して何とか暮らせる倹約型FIREスタイルです。

ケース

資産5千5百万円運用、4%の運用をしながら、月20万円(年間240万円)の生活費の倹約型FIRE生活でのシミュレーション

月20万円の生活支出は、社会保険料なども含めるとかなりの倹約生活です。したがって、支出が運用を上回り、少額の資産取崩しが65歳まで続きますから、リスクと背中合わせなのです。ただし、65歳になると、公的年金受給が開始されて家計は安定します。

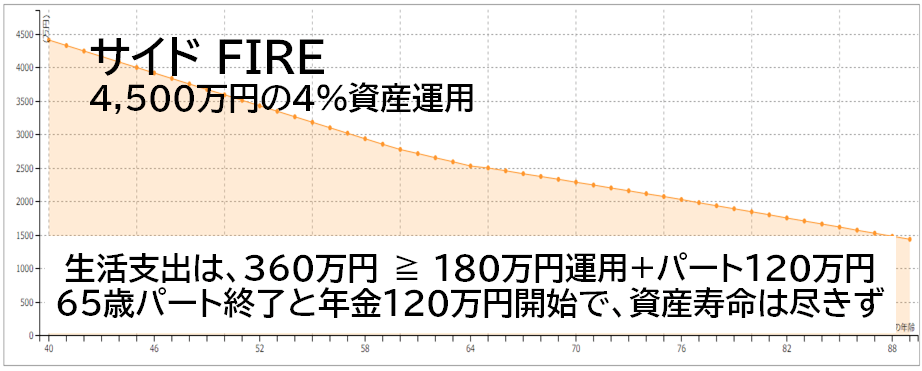

3.サイドFIRE (ハーフFIRE)

サイドFIREとは、退職後も自分の好きな副業やパートタイマーを続けて生活するスタイルであり、資産形成の運用元本をかなり圧縮することが可能です。

ケース

資産4千5百万円運用、4%の運用をしながら、月30万円(年間360万円)の生活費を年180万円の運用益+月10万円(年間120万円)のパート・副業でカバーするFIRE生活のシミュレーション

月10万円のパート・副業収入は、時給1,000円では7時間/日、3~4日/週で可能な収入ですから、好きな仕事からの選択チョイスでも可能となる生活といえます。

このスタイルは、最も資産運用額が低くスタートできます。毎月10万円のパート・副業収入で貯蓄ハードルを相当下げることが可能です。臨時的な大きな支出や、大病などに見舞われると家計バランスが崩れる可能性があります。

ここまでがよく出てくるFIREのスタイルです。最後により選択肢の多いセミFIRE(スローFIRE)という安定的な考え方を僕は提唱していますのでご案内します。

トータルサポート推奨 スローFIREというハイブリッド

最後は、僕が推奨するある程度の資金とスローな形で働く、運用+スロー就労+取崩し+年金というハイブリッドなFIREについて触れてみたいと思います。

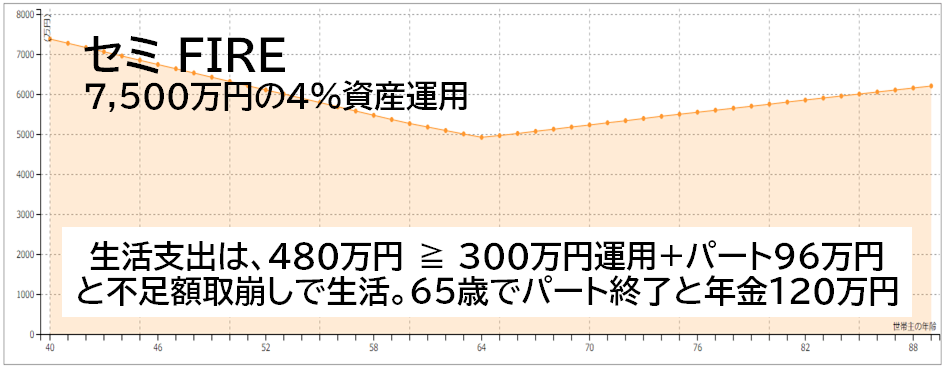

4.セミ・FIRE (スローFIRE)

一定の資産を確保しながら、資産運用からの収益と緩い形でのパート就労を行う。生活の不足額は定額資産の取崩しで補填します。幅広い収入により質の高い生活の高位安定が可能なFIREです。

ケース

資産7千5百万円運用、4%の運用をしながら、月40万円(年間480万円)の生活費を年300万円の運用益+月8万円(年間96万円)+不足分の資産取崩しでカバーするハイブリッドなFIREのシミュレーション

スローFIREは、資産運用額も比較的大きいものの、支出が大きくても対応できて不足部分も比較的スローな就労収入と資産の定額取崩しでカバーするなど、いくつかの収入を組み合わせられる選択肢が多い安定的なFIREです。

まとめとFIRE破たんについて

FIREの基本は、米国トリニティ大学の研究、『退職金の資産運用出口戦略として、資産寿命を最も長く続けられる運用法の研究』が原点にあります。その研究をベースに年間支出の25倍の資産を持ち、4%の運用と4%の元本取崩しを行うことが運用の方程式になっています。

ただし、FIREのスタイルは、ひとつではありません。資産額や収益率、ライフイベントや生活スタイルもさまざまだからです。

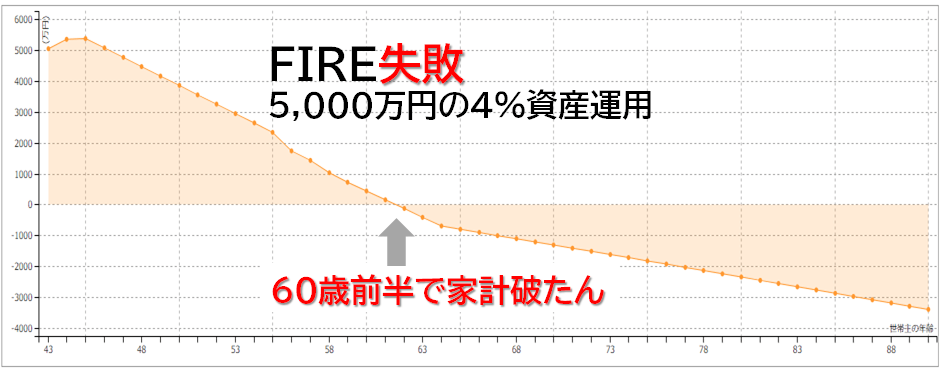

FIREは、就労の代わりに運用というリスクを取る形ですから、FIRE実行後のプランニングを見誤ると『FIRE破たん』も起こりかねず、『諸刃の剣』にもなりかねません。

リスクの高さから考えると、今回のシミュレーションでも見られたように、終身年金となる公的年金の受給近くでの60歳近くでのFIREが、最も安定します。

逆に40歳、50歳と期間が長い程、不安定さとリスクの高さがついて回ります。また、失敗に気づくのには時間が掛かりますから、60歳近くでも家計破たんが起こりえるのです。

そのため、この4つのFIREのパターンの中から、どこを目指すのかを決める『目標設定』は、その後の重要なポイントにもなります。

『資産の大きさ』と『運用収入の大きさ』の2軸が常に良好な方向に常に働くよう、しっかりとしたプランニングをして、経過ウォッチングをすることが肝要です。

あなたなら、どのFIREのパターンを目指せるでしょうか。

次回、第12弾のブログ講座では、運用開始前にどう進めてステップアップを確実にしてゆくのかのイメージをしっかり持つことの重要性と運用スタイルについて考えてみたいと思います。

次回のFIREブログ講座は

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】