独立系FP解説 お問い合わせより REIT銘柄の選び方はこれだ【下町FPブログ】

新着FPブログ講座

お問い合わせより REIT銘柄の選び方はこれだ

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 REITについてのお問合せ回答

あなたのお金の悩みを解決してマネーストレスフリーを支援する下町FPの横谷です。

今日は前回のプログでJ-REITによる投資自分年金の記事を読んでいただいた読者さんからのお問い合わせメールへの回答を記事としています。

(大阪府40代のYさん男性より)

前回の記事はここから↓

「64銘柄もあるリートですが、たくさんありすぎてどんな銘柄投資法人を選択すればいいの?」

と判断基準の問い合わせがありました。

皆さんも問い合わせからのメールで気になりましたら一報ください。 下町FPも投資家のひとりであります。

メールで回答、もしくは共有すべき点は改めてブログで回答させていただきました。

では前回のJREITのおさらいから始めてみましょう。

FPブログ解説 自分投資年金をJ-REITで作る前回のおさらい

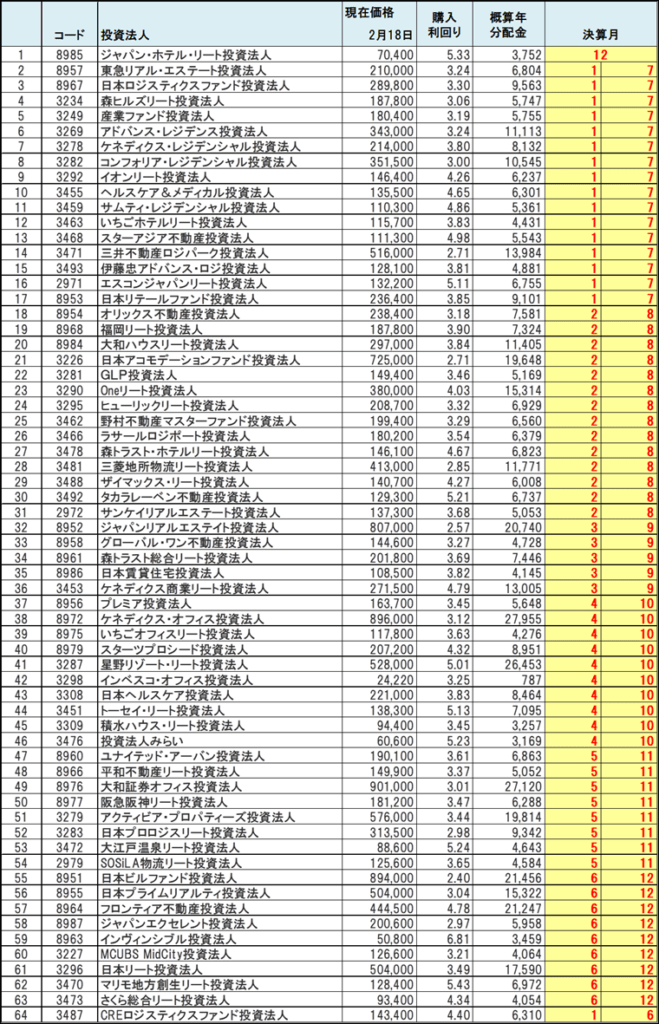

リートの決算月は6銘柄ばらけています。年二回の決算を基本に運営されています。 したがって6銘柄決算月の異なる銘柄を買えば毎月分配金が入る方法があると話をしました。

64銘柄と決算月、利回りや価格はこのようになっています。↓ クリック拡大

投資自分年金受取りの基本は前回の記事通り、決算月の違う銘柄を6つ買う事です。

半年単位の決算銘柄がほとんどですので、1月決算と半年後の7月決算といった形になっています。したがって1銘柄購入すると2回分の配当受取が確定します。

上記表の右側の決算月の異なる6銘柄が選択肢となります。

ここまでは前回のおさらいです。

銘柄選定でのリートのポイントは

実は僕もJ-REITからの分配金を毎月受け取る形で昔から運用しています。

この投資方法の良い点は、基本買ったら買いっぱなしでもいい事です。たまに評価額がマイナスになるときも決算近くには回復する傾向があります。 分配金狙いで買われるからです。

ではどういった評価軸で銘柄を決定すればいいのでしょうか。

権利落ち日を狙う

一方、権利確定日というものが決算月にあり、その日に保有していれば分配金が得られる日です。

投資タイミングとしては、この権利確定日の次の日以降に狙った銘柄を買うのが合理的です。分配分は価格が下落するのがセオリーです。

確定日を過ぎると大体分配金を減額した金額まで売られます。

ひどい時はその倍以上価格が下がるケースもその時の市場情勢で起こります。 あせらず、待って買えると、どの銘柄でもほどほどの価格で買う事が出来る確率が高まります。

ただし、次回分配金の受け取りは半年後になってしまいますが、長期投資として割り切りましょう。

NAV倍率が低いことも判断材料

NAV倍率というのがあります。

リートが保有している不動産の価格価値と今の株価の関係性を示したものです。株式投資でいうPBRに近いものです。

このNAV倍率によって買われ過ぎなのか、価格が手ごろなのかを計ります。

NAVはNet Asset Value(純資産)の略語で、株価に対して純資産がどれくらいあるのかを示す指標です。

NAV倍率(リート銘柄の割安度を見る方法)としては・・・

株価÷1口あたりNAVで算出 不動産の時価に注目した分析指標と言えます。

例えば、株価の時価総額が2,000憶円に対し純資産が2,000憶円あれば、NAV倍率は1倍です。

つまり、今この投資法人を解散した時に、1倍で償還される理論としてみることで価格の割高割安を見ています。

ただし、NAV倍率が高いということはその銘柄に魅力があるともいえます。

皆が欲しい銘柄としての需要としてみる事も出来ます。僕はNAV倍率の低い銘柄を中心に買っていました。

銘柄に間違えがなければ、その銘柄の需要が上がり株価が上がる可能性が高かったからです。株価が高いことは一概に悪いことではないのですが、銘柄選定の時は、出来れば低いほうが良いと考えています。

現在NAVが1を割り込む銘柄はほとんどなくなってきました。ここ1年リートは上昇し続けました。

一番高いNAVでは1.6位に到達している銘柄もあります。 日本ビルファンドという最大格のリートはいつも高いNAVになっています。

時価総額、保有物件、格付け共に天下一品であり、それを評価して金融機関が買っているからですね。

では、低すぎるのが良いかと言えば、何か人気がない不安要素がウラにあるかもしれません。いくつかの指標と組み合わせて銘柄選定をすることが重要です。

私の経験上NAV倍率 0.9以上~1.3%位迄のレンジでJリートの銘柄を探すのがよいです。

規模の大きさ、時価総額で見る

Jリートの組成規模も判断材料になります。時価総額が大きいという事は、物件自体が大きな物件を保有しているか、多くの物件を保有していることになります。

リスク分散や法人経営面でも有利ですし、銀行からの借り入れも優位になります。

僕の基準としては時価総額2,000億円以上を選んでいます。寄らば大樹の影的なものです。

それと、逆に時価総額が小さいと、格付けの取得や評価基準によって機関投資家の投資対象から機械的に外れてしま銘柄にもなってしまいます。

上場した当初は資産規模が少ないのが当たり前です。この辺の事情にも注意しましょう。

実は、株式と違ってリートはそんなに取引高が実はありません。

つまり、人気のない銘柄は出来高数百株位です。万一何か銘柄に起こった場合、流動性が低いと売却で問題となり、機動的に売買ができない恐れもあり機関投資家は手を出しません。

こうなると個人投資家だけが、時価総額の小さく流動性にリスクがある銘柄に投資するような状況になります。

REITの投資先カテゴリーで見る

投資するリートは様々な賃貸物件を運営しています。

ただし、何でも手を出しているのはほとんどなく、投資法人の名にある通りに〇〇オフィスとか〇〇物流とか〇〇レジデンスなどと投資先が明快なものが多いのが特徴です。単一用途特化型と言います。

単一用途特化型とは、オフィス、住宅、商業施設、ホテルなど特定の用途に限定して投資するリートを指します。

主な投資先とリスク

(1)オフィスビル

オフィスビルは優れた立地や最新設備等の優れた建物が多く、企業が借り受ける物件です。よって安定した賃料収入が期待できます。

ただし、テナントが企業であることが多いため、景気変動や企業の業績などの影響を受けやすく賃料が下がったり、テナントの退去で価格変動が起こります。物件も大型傾向という特徴があります。

(2)レジデンス

賃貸マンションの一棟運営です。居住用のため、景気変動に伴う家賃の変動が起こりにくいのが特徴です。

優良物件も多く、賃料収入が安定しています。 どちらかと言えば、小さい物件をコツコツと増やしている感じですね。

(3)商業施設

あのイオンや郊外の大型SCに投資しています。契機に左右される傾向が強く、競合商業SC等の出現で思わぬ苦戦となることもあります。

商業施設は大型が絶対的優位なのですが、少子高齢化やアマゾンなどの台頭もあり将来懸念を抱えています。よって価格も比較的上がりにくく利回りが高い傾向があります。

(4)物流施設

一時物流施設はeコマース通販の台頭で不足気味でした。現在は工業団地に次々と出来ており過剰感もあります。

どうしても景気に左右されがちです。倉庫や関連施設は商業施設等と比べるとなじみが薄い存在です。eコマースの台頭が続いている中で物流も勢いがあり、以前より価格が大幅にが高まっています。

(5)ホテル・福祉施設

ホテルや福祉施設などへの投資です。ホテルは現在インバウンド海外需要がけん引しています。

コロナやサーズ、対外摩擦等で大きく影響を受ける銘柄でもあります。比較的人気はいまいちであり、利回りも高い傾向が続いています。

そこで、先程のNAVや時価総額を再度リストにしてみましたので参考にしてください。↓ NAV順です。

NAVと時価総額いかがですか?

今まで説明した各指標と投資法人の物件投資方針・決算月を考慮して考えてみて下さいね。

これらの分析値を組み合わせて、ご自身が投資される不動産投資法人を考えてみることをお勧めします。

自分年金として有効な、Jリートの銘柄選定をして投資をするとどうなるでしょう。

J-REITへの投資は、老後の年金を毎月補填してくれる可能性があります。

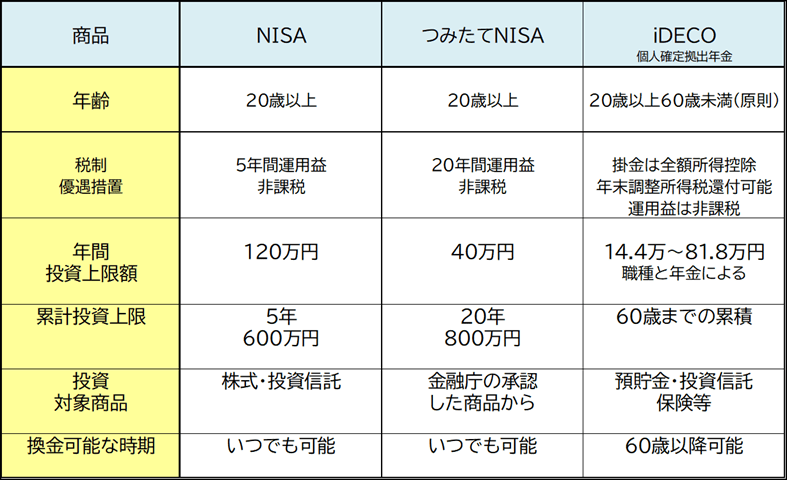

しかも、配当及び売却益もNISAで売買すれば年間120万円まで税制優遇されます。

分配利回り低下と東証REIT指数の高値懸念

最後に最近のJ-REITの価格動向についてです。

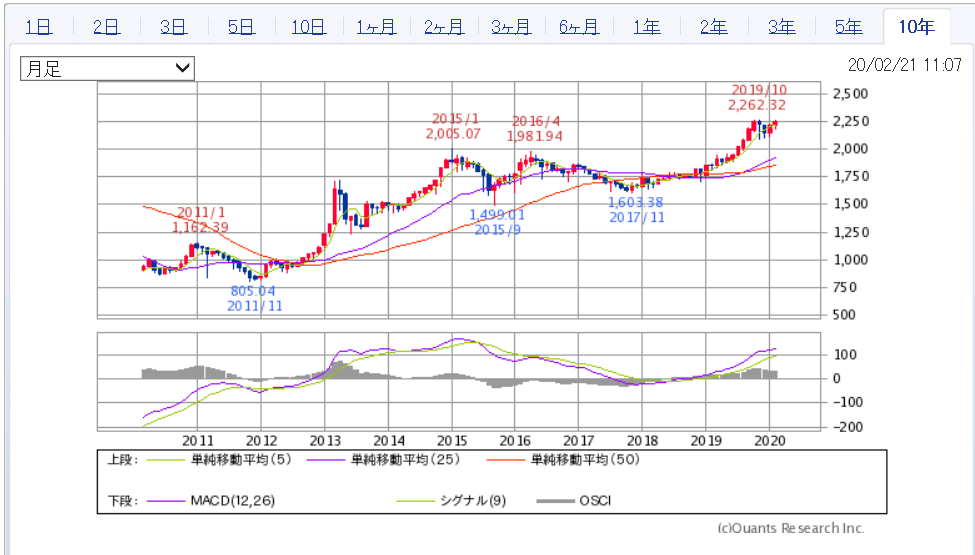

東証リート指数と言うものがあり、簡単に言えばリート全体の平均指数的なものです。

リーマンショック以降、東証リート指数はなかなか2000に到達しませんでした。2000を何回も跳ね返されていました。

ところがついに、2019年後半に遂に2000をブレイクしました。その後も上げ続けて現在2100~2200にもなっています。

価格が上がる要因が賃料増加や競争力強化からの要因なら良いのですが、海外勢が3%~4%の利廻りから買っている傾向や国内機関投資家が投資先として買っている傾向が続いています。

つまり価格上昇となっており、それにより逆に銘柄利回りが低下しています。

今は、高値圏でもあり、入り方と銘柄選びには注意ください。

急に上がったものは下がる傾向もあります。対応できる余力で投資しましょう。

本来なら2000を割って買いたいところですが・・・なかなか割り込みません。

もし余裕がありましたら、いずれ上がり過ぎは必ず調整・暴落チャンスも出ます。

指数が1900台に入ってから、あるいは利回りが6%位になってから買いに入りだすのも方法です。リーマンの時は1000を割り込み、利回りも10%でした。お宝ポジションにもなります。

※本ブログでは特定の商品の購入を誘導する意図はありません。FPとしての投資資産運用の選択肢を提案しております。

投資判断は、それぞれの家計や事情でも異なります、投資は自己判断となります。 ご質問頂いた大阪府のYさん、リートは不動産収入が一定の担保になっており、高い利回りが人気なのは事実です。

でもミドルリスクと言われていますが、それ以上のリスクを内在しています。

購入されるのなら、NISAを利用して購入、タイミングと銘柄研究の上で判断くださいね。

本ブログではお問い合わせからの質問もお受けしています。資産形成のヒントになれば幸いです。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 軟調J-REITのNAV倍率が1を割り込んでいる、これは買い時だといえるのか【下町FPブログBlog】

- 独立系FP解説 ネット一括査定の大きな勘違い 引越し・車・不動産【下町FPブログ】

- 独立系FP解説 驚き!! 住宅ローンの平均完済年齢が73歳って本当なの?【下町FPブログ】

- 独立系FP解説 REIT利回りが大幅UP中 不労所得のチャンスなのか【下町FPブログBlog】

- 独立系FP解説 コロナ禍、家賃モラトリアム支払い猶予という考え方もありでは【下町FPブログBlog】コラム

- 独立系FP解説 不動産投資のさまざまな経費と収益構造を理解しよう【下町FPブログ】

- 独立系FP解説 不動産投資で自分年金の美味しさと潜在的なリスク【下町FPブログ】

- 独立系FP解説 人生の3大資金とは、一体いくらでどうすべきなのか【下町FPブログ】

- 独立系FP解説 初心者必見 ! 株式との付き合い方の心得【下町FPブログBlog】

- 独立系FP解説 J-REIT じぶん年金マネー・ストリスフリー実現【下町FPブログBlog】