新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

新着FPブログ講座

売却でも資産が減らない?毎月現金を得る戦略プランもある

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 出口戦略の裏にあるDIE WITH ZEROとは何か

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズが好評の後に終了しました。

新しいシリーズがスタート、テーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。今回は第46回目のお届けです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

前回のブログ講座では資産を取り崩すという出口戦略の基本について記事としました。運用をする時にどんな資産の売却方法があるか、保有を続けていくのかのプランがないと、その後に購入する金融資産の内容も違ってきますから出口戦略はとても重要なのです。

売却か配当かでも保有資産は違いますし、このハイブリッドでも変わります

今まで購入ばかりで積み上げた資産を売却するのには、少し怖いと感じる人もいるでしょう。しかし資産形成に励んだこの資産は、棺桶にまで入れて持っていくことはできません。

米国でベストセラーになった著書『DIE WITH ZERO』(ビル・パーキンス)は、お金と人生に関わるたくさんの機知を与えてくれます。この本では、結論からいえば、お金を自分自身で使い切って死ぬこと(ゼロで死ぬこと)を提案しています。

資産を残すことが正解なのかについては、常に疑問がついて回ります

たとえば子供に資産を残すよりも、昔から言われている子に魚を与えるのではなくて釣り方を教えること、運用という道具を与えるほうが後の人生は豊かになるとする考え方に共感しますし、この本では多くの示唆を得ることができます。

この考え方は、人生におけるお金との付き合い方や出口戦略に大きく関係してくるといえます。あるいは金融資産5,000万円の資産があれば、残された人生の時間を使い、5,000万円分の貴重な経験を重ねることもできる選択肢もあります。

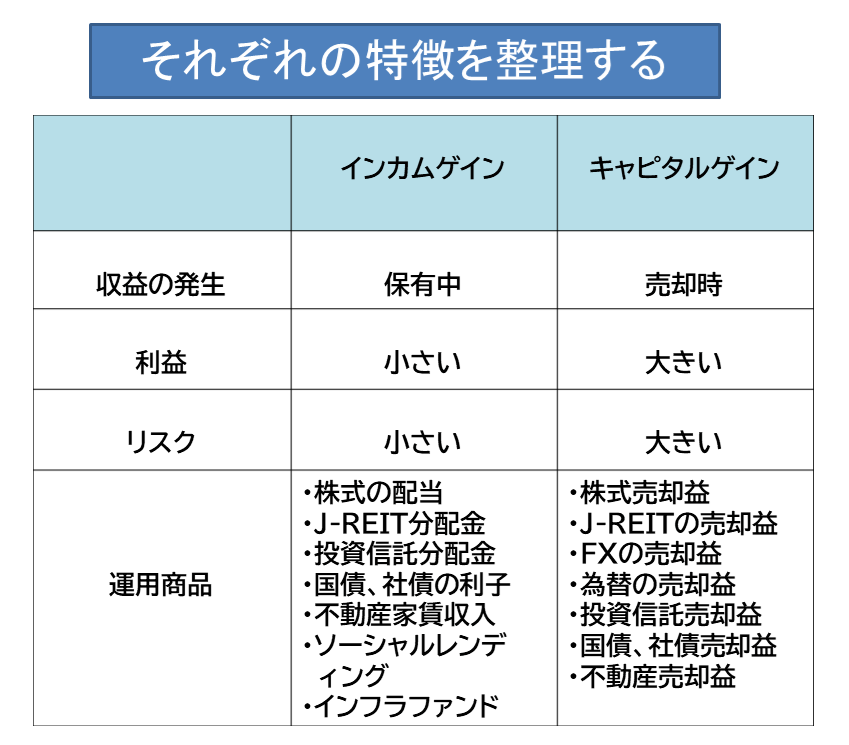

出口戦略の大きな分岐点はふたつ

売却でキャピタルゲインを受け取る

保有からのインカムゲインを受け取る

一方では、金融資産5,000万円をただ残して亡くなってしまえば、人生で得られるはずだった5,000万円分の貴重な体験や経験への機会損失を起こしているとみることもできます。

出口戦略に連動した金融資産をDIE WITH ZEROの考えのように、どうやってうまく使い切るのかを実践することは、理想的なお金の活用法かもしれません。

あなたのお金の心配を解消してマネーストレスフリーを支援するFP事務所トータルサポート、下町FPの横谷です。前回は資産形成後の出口戦略の基本を学びました。

前回の出口戦略のいろいろのまとめ

- 運用資産をすべて売却する(一括・分割・定額・定率)

- 安定的な運用に切り替えて取り崩す(REITなど高配当・生債券・不動産投資)

- 運用資金の成長力と同等以下の資産取崩しをする(FIREタイプ)

- 70歳、80歳と終生積極運用を続けながら取り崩す(運用資産は相続へ)

出口戦略には、この4つの方法が代表格として考えらますが、売却しないで配当を得る、運用資産の一部を売却しても総資産残高が減らないといった方法があるのをご存じでしょうか。ある意味、これは魔法の資産取り崩しのような方法です。

それは、FIREと言われる「運用資金の成長力と同等以下の資産取り崩しをする(FIREタイプ)」とされる方法のことであり、FIREでの資産活用法に準じた出口戦略といえるものです。今日はこの魔法のような方法について解説します。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

出口戦略はFIREの資産取り崩しのノウハウが参考になる

多くの資産運用での出口戦略の王道は、やはり少しずつ定期的に資産を売却して資産を取り崩していく「定期売却パターン」がメインシナリオです。今までのつみたてNISAの逆のパターンのイメージがこれですが、リスクの分散効果は購入と同じく有効だと考えます。

これは積立投資(つみたてNISAやiDeCoなど)でやってきたことの逆のイメージです。定期売却とは、つまり毎月1回などとに決まったタイミングで定期的に売却するという意味です。

この方法は定期的な売却ですから、日々変動する株価に左右されずに平均的な価格で売却が出来る可能性が高くなる方法です。

下落相場の時は一括売却が実は向いていますし、上昇相場ではゆっくりとした売却が有利とされていますが、一方的に動く相場はなく長期・定期で売却をするといった定期売却が無難だとされています。

一方でFIREと言われる「資産形成の最大化を実現して経済的な自立を獲得後、金融資産から生活費を得る」という早期リタイアでの資産取り崩しの方法が、皆さんの出口戦略にも応用できるでしょう。

FIREの資産取り崩しの基本

FIREとは、築き上げた金融資産の収益で働かずに生活をするスタイルです。もちろん早期リタイアでは就労収入がないので、金融資産には大きな資産が必要ですが、リタイアまでに金融資産5,000万円に到達した人達にもその活用法は応用できます。

簡単に言えばFIREは、年間生活費の25倍の金融資産を作り、その資産を運用に回して4%の売却を毎年繰り返しても資産が減るどころか増えていくといった考え方が根底にあります。これはある意味、出口戦略と共通の考え方です。

毎月一定の比率での売却をしても資産自体は減らないという理論を活用します

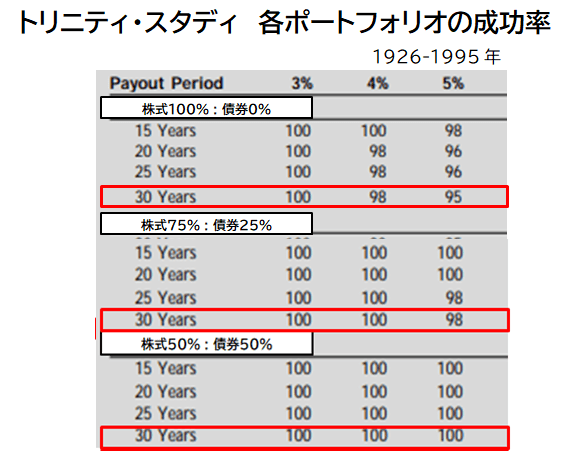

この理論のバックボーンは、『トリニティスタディ』と呼ばれる米国のトリニティ大学の研究結果があるからで、資産形成後の出口戦略としてFIRE投資家に常に影響を与えています。

トリニティ大学(トリニティスタディ)の研究結果

前提としてトリニティスタディでは、ふたつの運用資産の比率下での運用、つまり併用をベースとしています。それは株式と債券であり、一般に株価が上がるような景況時には債券が売られて流通する債券価格が下がる。

また、株価が下がるような不況時には、債券が買われて債券価格が上がるとされている相関関係を活用して資産寿命をいかに伸ばせるのかを研究しています。

この値動きの異なる株式と債券に着目して、運用しながら資産を取り崩すのに、それぞれの資産の比率がどのくらいの割合ならば、資産が一番毀損しにくいのかを研究したものです。

たとえば株式は米国大学の研究ですからS&P500指数が妥当であり、債券は利回りの比較的高い高格付け債券だと考えられます。S&P500は、世界経済を牽引する米国を代表する企業500社の株式指数です。

現代で言えば株式は、ETFのバンガード S&P500 ETF(VOO)であり、ど真ん中としてはiシェアーズ コア S&P500 ETF(IVV)や有名なSPDR S&P500 ETF(SPY)が該当するでしょう。

債券の代表は、iシェアーズ 米ドル建て投資適格社債ETFのLQDやiシェアーズ 、米国長期国債のTLTやBND・AGG、あるいは高利回り時点で生の債券自体を購入するなどが該当するイメージだと思います。

この性格の異なるふたつの資産配分を運用して、何%位の資産取り崩しを行っても元本が傷まないのかを過去70年間のマーケットデータでバックテストを彼らは実施検証しました。

参考 トリニティスタディ英文記事PDF

Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable

本文のタイトルは、Retirement Savings: Choosing a Withdrawal Rate That Is Sustainableとされています。ざっと訳せば、”退職後の貯蓄: 持続可能な引出し率”、つまり退職後の資産運用の出口戦略と解釈ができます。

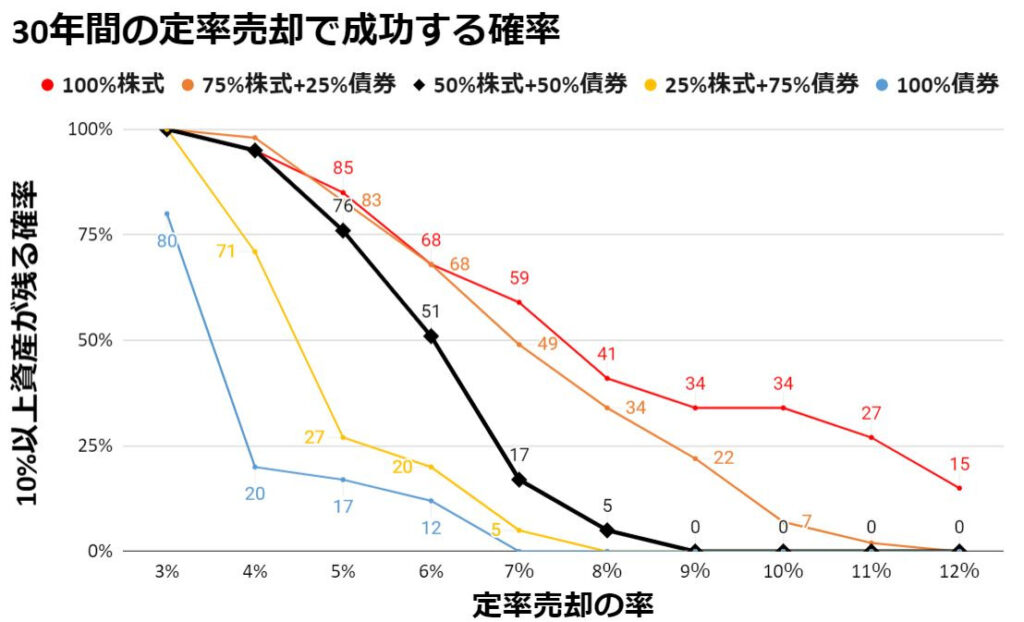

このレポートでは、いくつものパターンで分析がされていますが、1926年~1995年の70年間の長期運用ベースを採用して説明すると、もっとも重要な部分は、赤で囲っている部分が30年間運用での元本生存率です。

この株式50%:債券50%の比率にすると、4%の資産取り崩しを30年間続けても、資産の枯渇は発生しなかったという点が注目点です。ただし生活費400万でしたら1億円位の資産は欲しいところです。

株50:債券50が最も安定するアセットアロケーションであると結論付けました

実は投資家の間では株式60:債券40が黄金比率とも言われていて似ています

こういった背景や理論は、分散投資による効果と資産運用の有効性を証明するものです。金融資産5,000万円でも出口戦略段階では、私は株式100%のみの取崩し方法はリスクが高すぎると相談者様には伝えています。

せめて高配当投資からのインカムゲイン収入や債券の運用収益がないと、急激な市場変動には株式だけの売却出口戦略では耐えられないと思っているからです。NISAで単純に株式を買うだけでは、リタイア後の出口戦略を含めた30年間を無事に過ごせないかもしれません。

もちろん定期売却は下落相場では株式の売却を停止するといった考え方もありますが、その間収入が途絶えてしまうので、預貯金から取り崩すという方法も可能なのですが、いつまで下落が続くのかは誰にもわかりません、

金融資産5,000万円でのFIREでの資産取り崩し手法を検証する

FIREのこの「4%ルール」は、形成した資産の4%を毎年取り崩して、残りの資産は運用を継続する方法のことです。もし金融資産5,000万円があった場合、この方法は一体どの位有効な方法なのでしょうか。

保有している金融資産が尽きなければ、この方法は出口戦略に応用ができるかもしれません。トリニティスタディは、資産運用の出口戦略であり長年の調査研究発表結果は、今も投資家のバイブルのひとつになっています。

今も色褪せていないのがこの「4%ルール」という取り崩しの考え方です

下のグラフは、トリニティスタディでの定率売却の資産残存率と売却率の30年運用後のグラフです。「株式:債券=50:50」の黒い線グラフを基準に見ていくと、30年後に資産が残っている確率が100%近くになっていることが読み取れます。

この黒の太線が株式50:債券50の取り崩しの結果ですが、バックテストの結果からはリタイア時に持っている資産の4%を毎年取り崩すようにすることで、資産が底を尽きる可能性がほぼ0に近いと読み取れます。

たしかに一括売却にもメリットがありますが、このような理論武装した定率の取り崩しならば、老後不安は軽減されそうです。ただし株式(Stock)と債券(Bonds)を最終的に保有しての割合ですから、この方法はNISA口座だけでは実現しにくいのも事実です。

それはNISAでは毎月分配型の投資信託やETFは対象外であり、債券ETFは毎月分配タイプのものが多く、代表的なBNDやTLTなどは毎月分配ですのでNISA対象から外れています。この辺りの購入はNISA成長投資内で購入できる債券を含むETFや投資信託、分配金再投資型の商品を探すことになるでしょう。

単純計算では毎年運用資産を4%ずつ取り崩した場合、100÷4=25年となりますから25年で資産がゼロになってしまうと思いがちです。しかし、運用を継続することでの複利効果によって、運用資産の枯渇は起こらないと想定されるのです。

金融資産5,000万円での投資の出口戦略を検証

この方法は、金融資産5,000万円を毎年取り崩す金額を、リタイア時に持っていた資産の4%(定率)とすると、資産が底を尽きる可能性はほぼ0に近いという考え方から生まれた戦略です。

たとえば、新NISAの積立枠でeMAXIS Slim 米国株式(S&P500)を1,600万円、成長投資枠でMAXIS米国国債7-10年上場投信(為替ヘッジなし)を1,200万円の運用最大元本となる合計2,600万円を運用したとします。

同時に証券特定口座でeMAXIS Slim 米国株式(S&P500)を900万円、MAXIS米国国債7-10年上場投信(為替ヘッジなし)を1,300万円を運用すると、両方で株式2,500万円:債券2,500万円で合計で金融資産5,000万円となります。

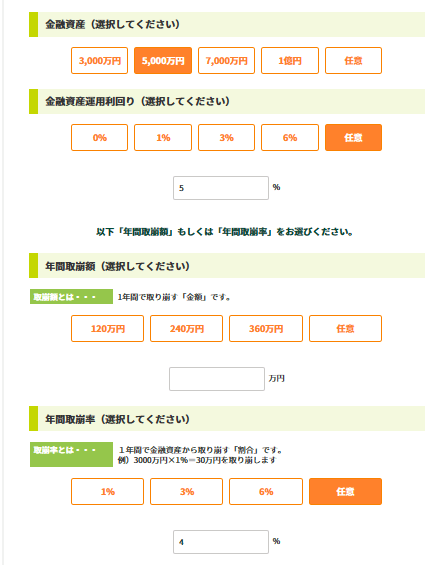

この運用する資産のトータルリターンとなる運用利回りを5%と設定して、毎年4%の資産取り崩しを行うシミュレーションをしてみたいと思います。

まずはシミュレーターに金融資産は5,000万円で運用利回りは5%,資産の取崩し率は4%とFIREモデルにて設定をしました。試算は三井住友銀行資産寿命シミュレーションを使用します。

三井住友銀行資産寿命シミュレーションより

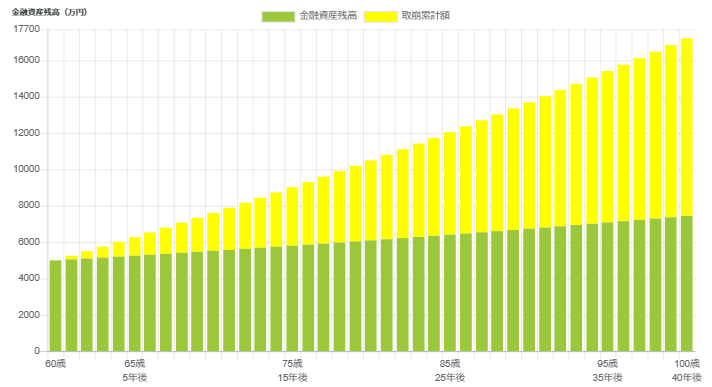

この条件で資産寿命のグラフを確認してみます。

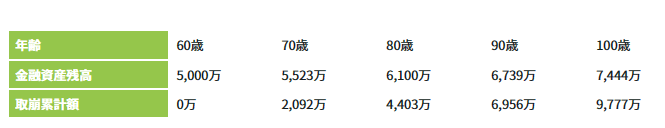

初期金融資産5,000万円が緑のゾーンで、取り崩し率の4%は200万円ですから初年度の引き出し額は200万円になります。この緑の部分の運用資産残高は毎年4%の引き出しですが、常に減っていないことがわかると思います。

20年後には毎年の引き出し額は4%でも資産額が拡大した関係で引き出し額は218万円に拡大、80歳では241万円と毎年取り崩し額が増えて、取り崩し金額が拡大し続けます。そして100歳の運用残高は7,444万円に成長しているとの計算になりました。

この上の表のように運用しながらの取り崩しは、資産寿命を延ばす有効な方法であり、今回の株式50:債券50などは最も安定する運用方法として金融資産5,000万円のアセットアロケーションに取り入れるのもよいアイデアです。

毎年の大きな資産の取り崩しで生活資金を得ながら公的年金の補填もできて、しかも資産が減らない方法は、夢のような出口戦略ともいえそうです。この考え方や運用スタイルは、売却中心であり常に安定するものではないのですが、長期での取り崩しでの参考になるでしょう。

ここで思い出してほしいDIE WITH ZEROのコンセプト

FIREの出口戦略は、資産寿命が尽きずに生活資金を得ることでしたが、一般の投資家は取り崩しをして資産が減少しても、ある程度資産が残ればよいと考える人が多いのではないでしょうか。誰かに資産を譲渡・相続させるために運用してきた訳ではないでしょう。

たしかに長期で運用して増やしたお金が毎年の引出しで減るのは、株価が下落したのと同様に快く思えないかもしれません。しかし、何の目的で資産運用を行おうとしたのか、その目的は何だったのかをもう一度考え直してみることです。

そう考えるとこのFIREの資産取崩しスタイルよりも、さらに大きな引出し金額・引き出し率でも大丈夫だということになります。『DIE WITH ZERO』の本の話を思い出してください。自分のお金を自分自身で使い切って死ぬ(ゼロで死ぬこと)という選択肢は誰にでもあります。

この「ゼロで死ぬ」という言葉の裏には、「人生の後悔もゼロで死ぬ」という積極的な意味合いがあって、お金を抱えたままにやりたいことも出来ずに人生が終わっていくのではなく、人生の幸せや楽しみのためにお金を使うという『幸せになる』という積極的な方法を思い出してみることをおすすめします。

誰でも人生を楽しく健康で過ごしたい富を維持したい、友人や家族とやりたいことに時間を使って充足感を手に入れたいと感じているでしょう。ただ、多くの人が実際にそれに踏み込めないのには、やはりそこには事情があります。

それは「この先自分がどのくらい生きるのかが分からない」といった漠然とした不安があるからです。人生100年時代と言われる昨今、平均寿命は延び続けており万一お金がなくなったらどうしようかといった漠然とした不安が支配します。

テレビを見ても最近は80歳でも入れる生命保険だとか、葬式費用を出す葬儀保険などが全盛期で、医療保険に続く新たなドル箱保険になりつつあるようにみえます。

そんな保険に入るよりも、ライフプランを設計して安心することをおすすめします

そうすれば、今後のライフイベントを精査して、どの位のお金が今後必要になるのかなどのプランニングができることでしょう。私たちFPは、たくさんのクライアント様のライフプラン設計から、お金の大切さとお金のメリット・デメリットを精査してアドバイスができます。

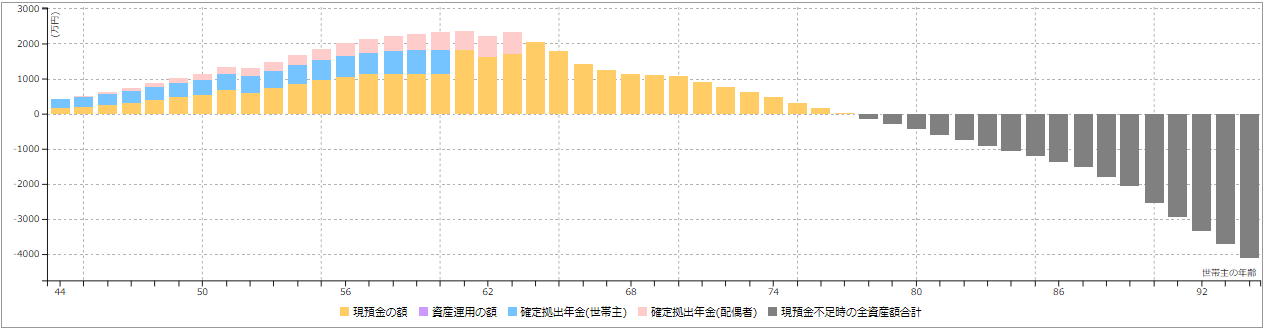

ライフプランの文節結果

一般の人はそこまで日々の生活で考えたことがなく、漠然とした不安や誤った情報だけで判断してしまいがちです。この状況は、ただ不安が解消されないために起こる金融資産の塩漬け状態だともいえます。

今回ご紹介したいくつかの出口戦略やFIREでの資産取り崩しの考え方は、知っているのとそうでないとでは、その後の資産形成後の資金の使い方や人生の過ごし方にも大きく影響を与えます。

ある程度の金融資産を持った時点で、人生のやりたいことに対して多くの時間とお金を使う事ができるのかを次のステップ目標にして計画化してみる事は、資産形成と同時に重要なテーマになります。資産形成も大事ですが、皆さんも資産形成後の次の取り崩しプランを立ててみることをおすすめします。

次回は今までとは全く違う配当不労所得でのせいかつといった別の資産ポジションを構築するといった考え方について考えてみます。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】

- 新NISA戦略42 20代~だからこそできる新しいNISA運用戦略 【独立系FPブログ講座】