新NISA戦略32 資産形成の王道はやはり株式投資だと言われる理由 【独立系FPブログ講座】

新着FPブログ講座

資産形成の王道はやはり株式投資だと言われる理由

40代からでも金融資産5,000万円をつくることができます。少子高齢化社会でも安心できる老後資金確保や人生の目的資金づくりもステップを踏むことで実現できます。

2024年に少額投資非課税制度NISAが変わります。一般NISAとつみたてNISAが統合された『新統合NISA』に生まれ変わり、これは追い風です。

資産形成は早く始めたほうが圧倒的に有利ですから、時間を味方にする大きなチャンスだといえます。お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPがシリーズで解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

始めから読むはここから

FPブログ解説 資産形成の王道が株式投資だと言われるのは何故か

年間400万円のインカムゲインを受け取る独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を確立させるFPブログ講座シリーズが好評の後に終了。

新たなシリーズがスタート、テーマは、『40代からの金融資産形成5,000万円 新統合NISA』シリーズです。今回は第32回目のお届けです。

『経済的自由の実現!! 年間400万円超えインカムゲイン獲得』2021年運用を総括

新統合NISAは将来の資産形成を助ける箱としての機能を有していることは、前回までの解説でお分かりいただけた思います。

この将来への資産形成を行うにあたり、「貯蓄」と「投資」というの2つの方法があり、もちろん併用することを考えれば、3つの方法とも言えるものです。

ただし、資産運用をするにあたっては投資元本が継続的に捻出できなければいけません。そのためには「貯蓄」体質を作って、お金を蓄える貯蓄力が必要になります。

一方、「投資」とは利益を見込み「明るい右肩上がりの市場」にお金を預けることで、各企業が形を変えた株式や投資信託などの購入がこの「投資」に当たります。

このふたつの資産形成の方法は、資金を積み増しながら育ててゆくという基盤は実は全く同じですが、資産形成のフレ幅とリスクがまったく異なります。

今日は、あなとの大事な資産をこの株式運用に託すことの意味を整理したいと思います。あなたのお金の心配を解消してマネーストレスフリーを支援するFP事務所トータルサポート、下町FPの横谷です。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。

本来の銀行預金や国債投資には複利効果や保有利益があった

何が何でも資産運用をするというのは考えものです。なぜかと言えば、運用には様々なリスクが伴うからです。お金を減らしたくないという気持ちは誰にでもあります。逆に増やしたいという気持ちもあります。

- お金は増やしたいが減ってしまうのは嫌

- 減る確率と増える確率はどうだろうか

- でも今の預金のままでは将来が不安

- 何かをやりたいが、怖くて何もできない

それぞれのメリットとデメリット、対費用効果を考えるとその悩みは解決します。

銀行預金=貯蓄と投資は根本は同じです。貯蓄とはお金を蓄えることで、銀行ならば普通預金や定期預金といった金融商品を購入します。

一方、投資とは、右肩上がりの明るい市場を将来有望な投資先として選定し、資金を預けて育てることです。投資の代表格になる株式投資の商品には、株式や投資信託、外貨建ての商品、性格が異なる債券などの金融商品があります。

定期預金も利率は付きますがインフレ率のほうが大きく、実質は目減り状態体が続いています。たとえばネットで申し込める定期預金は大手銀行よりは地方銀行の金利のほうが高い傾向があります。

2023年10月の最大の預金金利(単利)は現在1年物で0.5%という情報があります。横浜幸銀信用組合が「つばさ定期預金」という商品を販売しています。初めて口座開設の方取引向けの商品ですが、今日現在では最高の預金金利です。

この銀行に預金穂悔過機構が管理するペイオフ限度額いっぱいの1千万円をこの預金に預けたとします。Ⅰ年後に預金から得られる金利は5万円になりますが、これをどう見るかによって資産運用へのアプローチが違ってきます。

大手銀行の定期預金金利は、0.02%~です、これを1年間定期預金に預けたとすれば、金利は2千円~です。これは税引前であってその後手取り額は約1,600円になり、ATM手数料やコンビニであっという間に消えてしまうような利息です。

この金利は日本国債の利率レベルと同等だともいえますが、いずれも元本が保証されているという特徴があります。同じ国債でもドル建てのたとえば米国債などは世界で最も安全な預け先として各国政府も購入していますが、少し事情が違ってきます。

米国国債の10年物の債券利回りは現在5%前後に肉薄しており、1万ドル(150万円前後/ドル円150円)の債券をドルで購入すると、年間500ドルの利払いが行われます。

米国国債は現地での税金徴収は株式の配当と違い課税されないメリットはあるものの、国内では預金同様に約20%課税されて、400ドルが手元に入金されます。

10年ものの債券だとすれば、400ドル×10年で購入と同時に10年分4,000ドルの支払いが約束されます。ここまでは円預金と同じですが、この支払われたドルを円に換える時には、為替リスクを負う形になります。

10年後に初期投資した元本保証された1万ドルもドルにて変換されます。ここで、もし円に交換する時に為替変動リスクが発生して、もし1ドルが100円になっていた場合には購入時から見て50円の為替差を受けてしまいます。

すると元本150万円(1万ドル債券)に対して、トータルで受け取るドルが1万4千ドルですから、円に変換すれば140万円となり、10年間の利息では実質マイナス▼10万円になる計算であり、10万円の損失が確定します。元本保証と利払い保障でも為替リスクを負う投資になる訳です。

現在の米国国債による債券投資は、20年近くの超長期投資では運用妙味は高いものの、10年では為替リスクが高すぎます。これが20年運用でしたら、そこまで為替が円高になるとは考えにくく安全性は高まる投資になります。

それなら株式投資での運用はどうでしょうか。株式運用の過去の実績を見ていると米国や全世界へのインデックス投資の長期の年平均利回りは4%を楽にクリアしていますから、投資先としては魅力的な存在になります。

株式は元本も保証されませんが、逆に国内貯蓄よりは大きく増えることが期待できる運用先です。資産形成の基本に準じて資産形成に取り入れることで、過去の実績からみると資産の大きな成長を期待できる運用先になります。

資産運用はインフレ対策にもなり、家計の実質の可処分所得をカバーする働きも期待できます。同じ資金でも預け先・運用先で大きく結果が異なってきますから、これらを上手く使いこなすのが資産形成のノウハウといえます。

結局、預金がよいのか株式がよいのか妥当解はどれか?

資金をどこに託すのが妥当解なのでしょうか?

先程は、ふたつをうまく使い分けることが資産形成のノウハウになると言いましたが、その部分についてさらに考えてみます。

資産形成の基本は、何度も申し上げていますが、家計からの継続的なキャッシュフロー体質が基本になり、そこからの資金を預金や運用に置くことで、全体の資産が増えていきます。つまり家計のフローは元本になり、運用先が預金か運用かの分かれ目となるのです。

前回はインデックス投信へのNISA投資を行うことによる資産拡大の可能性について解説しました。長期運用が基本のNISAですから、インデックスファンドで複数年運用したときの利回りを計算する場合の累積リターンと年率平均リターンには注目すべきです。

年平均のリターンは、簡単にファンド検索などで購入時などでも見つけることが出来る数値です。一方、期間を1年に区切らないのが「累積リターン」です。

年率平均リターン利回り = 特定期間のリターン/運用年数

累積リターン = 特定期間の累計のリターン

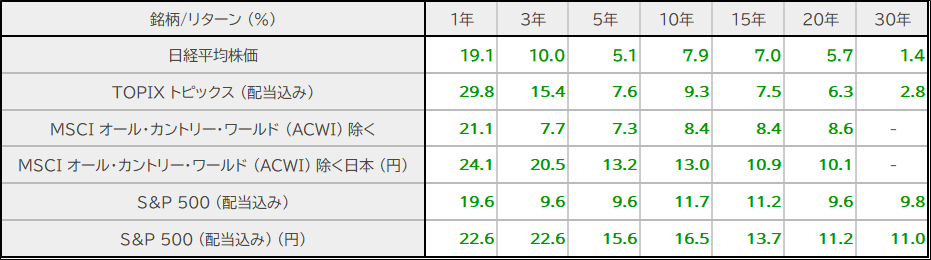

インデックスファンドの年利平均リターン利回りについて、代表的な指数の2023年9月末時点での実績を比較してみました。なおデータはインデックスのおまとめ優良サイトである「MY INDEX」データをもとに作成しています。

2023年9月までの期間累積リターンですが、為替の影響を比較したいので円建てとドル建てで外国株式指数は比較できるようにします。

代表的な日本株式、世界株式、米国株式にインデックス指数への投資をした時の累積リターン比較では、5年刻みで捉えてみると、しっかりとした年平均のリターンを得ることができています。

さらに円安による株価指数評価が大きくかさ上げされており、円とドル評価のふたつを併記しましたが、やはり円評価のほうが見た目のパフォーマンスは高くなっていました。

ただし、ドル評価も最終的に円に振り替えればパフォーマンスは同等になる筈です。今後、円高に為替が動く時は、ドル資産では株式指数もパフォーマンスが出たとしても為替の円高で逆に評価減となることもあるので注意が必要です。

ドル建ての株価下落と共に超円高が進めば、リターンも期待できない年もでます

貯蓄と投資は使い分けることが重要であり、その分かれ目のポイントとなるのが、その「資産目標額」と「家計の状況」です。

投資とは解説した通りリスクをともなうものです。このリスクという不確実なフレ幅があるからこそ元本が成長したり減少したりして変化します。

したがって近い将来に必要な資金や、使途がある程度決まっているお金、必要となる時期が決まっているイベント資金は投資にはあまり向きません。

第3章のマネープランの処で解説した教育資金や住宅資金がその代表格になります。これらの資金づくりには、預金や財形貯蓄、国内債券、あるいはニーズが合致すれば保険商品で準備したほうがベターな資金です。

最後にマネープランで解説した老後資金は、年金を補完する目的の資金であり公的年金の把握・充実が前提ですので、それ以外では株式投資は老後資金の準備に向いている手段になります。

特に投資期間が長く取れるというのは投資条件の長期投資のメリットを活かせる運用ができるでしょう。

家計改善のキャッシュフロー確保は、貯蓄でも投資でも絶対必要な要件です。万一の生活に必要な予備資金を元本保証の口座に確保ができたら、キャッシュフローは投資に振り向けるのがよいでしょう。

この振り分けと使い分けが貯蓄と投資の黄金のコンビネーションによる資産形成だといえるのです。

株式投資はリスクと付き合う資産形成の最適解になる

預金と投資の関係で解説したようにリターンが小さい運用はリスクも少なく、リターンが大きい運用はリスクも大きくなります。

実際株式による資産運用は、投資信託でもハイリスクに属しますし、外国株式は国内株式よりも為替も含めてリスクが高くなりますが、これが株式投資が資産運用の王道といわれる所以です。

この運用のリスクとは、「結果が不確実であること」を意味しており、不確実性こそがリスクだとされています。

またこのリスクがあるからこそ、リターンも大きくなると言っても過言ではないでしょう。具体的には、このリターン(収益)の正体は、運用のフレ幅のことを指します。

このあたりが元本保証の銀行預金や国債などのローリスク・ローリターン商品との大きな違いです。NISAや成長投資の投資先になる投資信託は、商品によって投資する対象がさまざまです。

インデックス対象の投資信託の値動きは、普段は緩やかな動きになるのが常です。だからといって株式投資ですから特に株式市場が急落した時は、共に大きな痛みを伴うことからハイリスクには変わりません。

投資信託のリスクやリターンの大きさもさまざまですが、それぞれの投資信託のリスクとリターンの程度を考えて、自身の目的に合った投資信託を選ぶことが大切です。

株式インデックス投資をする時、覚悟するリスク

- 価格変動のリスク

- 為替変動のリスク

- 信用のリスク

- 金利変動のリスク

- 流動性のリスク

不確実性は結構あります。預金も株式投資も資金管理が重要です。資金管理とは、自分の保有している資産のうち、どれくらいの割合を投資に回すのか決めることを言います。

たとえば、株式に投資したいのであれば、全資産の80%までの割合にするとか生活予備資金の500万円以上は資産運用に回すなどのマイルールを指します。

このように預金と投資の具体的な資金管理のルールを作っておくことで、感情や欲望に対するコントロールができる、冷静・冷徹な投資判断ができるようになります。

資産運用で成功している人は、総じて資金管理が上手いといわれています。新統合NISAによる資産運用は、ロングランのマラソンのようなものですから、資産形成に成功するための資金管理を忘れてはいけません。

NISAも含めて危険な誤った資産運用の情報がネットなどに氾濫しています。資産運用は成功者の模倣や人気商品を購入しただけでは成功しにくいのが資産運用の世界です。そんな時はファイナンシャルプランナーに相談ください。急がば回れ、あなただけのお金のホームドクターが最適なアドバイスと分析で「お金のモヤモヤ」を解消します。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 2025年NISAが終了、2026年投資はすでに年末から始まっている【FP事務所トータルサポート】

- 新NISAシリーズまとめ 40代から資産形成5,000万円まとめナビゲートサイト【独立系FP事務所トータルサポート】

- 新NISA50最終回 実は万能ではないNISA、投資MIXで資産を守り育てよう【独立系FPブログ講座】

- 新NISA49 新統合NISAの隠れたる『リスク』に注意しよう【独立系FPブログ講座】

- 新NISA戦略48 資産運用を恐れず信じず、冷徹にポジションを積み重ねよう 【独立系FPブログ講座】

- 新NISA戦略47 不労所得が得られる配当生活戦略を目指そう 【独立系FPブログ講座】

- 新NISA戦略46 売却でも資産が減らない?毎月現金を得る戦略プランもある【独立系FPブログ講座】

- 新NISA戦略45 金融資産5,000万円到達、次に大事なのはNISAの出口戦略【独立系FPブログ講座】

- 新NISA戦略44 50代後半から定年世代だからできるNISAプラス運用戦略 【独立系FPブログ講座】

- 新NISA戦略43 40代からでも間に合うNISA運用戦略 【独立系FPブログ講座】