独立系FP解説 ㉘経済的自立FIRE、投資信託は購入前に評価ポイントを押さえよう【下町FPブログBlog】

新着FPブログ講座

経済的自立FIRE㉘ 投資信託は購入前に評価ポイントを押さえよう

知っているようで? 本を眺めただけ、ウェブで検索しただけでFIREを理解したつもりになっていませんか? FIREとは、状態なのか、何を目指すのか?

一過性のブームに終わらせないためにも、しっかりと整理して、ご自身なりの実現性の高いFIREを考えてみませんか。

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ解説 投信の特徴を知り使い分けることが大事

年間400万円のインカムゲインを受け取る投資家兼、独立系非販売のFPが、さまざまな運用の常識とされている投資方法やリスクを斬り、本当に安定的なFIRE=経済的自立を解説する長期FPブログ講座シリーズです。

前回のFIRE向けブログ講座㉗

ファイナンシャルプランナーが実践している『FIREの実現!! 年間429万円インカムゲイン獲得』過去の2021年運用の総括もおすすめ

FIREなどの資産形成や配当所得構築に米国投資という選択肢を取り入れる方法を解説してきました。特に米国は、成長性の高い市場が存在しており、そこに投資をすることで投資資金も成長させることが出来ます。

当FIREブログ講座のスタートはここから読み直せます。

当FIREブログ講座のスタートはここから読み直せます。

配当や分配金では、課税を考えるとそこまで優位ではありませんが、米国株式やETF、投資信託を持つリスクよりは、持たないリスクのほうが大きく、一定の資産の米国投資は有望です。

さまざまな米国投資の方法の中で、初めての個別株式や上場投資信託ETFには少しハードルが高い人が多いと思われます。日本の証券会社での米国直接投資でもドルでの運用だったり、銘柄の選定管理などといくつものハードルが待っているからです。

その点、前回ご紹介した米国に投資するインデックス投資信託は、投資家の代わりに投資信託として個別株式やETFなどの銘柄を集めて買ってくれての運用であり、円建てで購入できるという気軽さがあります。また、バフォーマンスも維持費が安いので、大きな違いが出にくい事もご理解いただけたと思います。

コストでいえば、たとえドルでETFなどに購入しても、結果として基準価格が成長しなければ、信託報酬や経費率どころではありません。いわゆるコスト負けとなってしまいますから、大事なのは超長期で資産が成長する市場に投資をすることです。

超長期の運用期間とは、最低20年以上の運用だとお考え下さい。

もうひとつ大事なことがあります。前回投資信託での米国投資としてインデックスなどの指数に投資をする米国株式を取り上げましたが、投資信託をただ人気ランキングだけで購入したり、特集記事だけを読んで投資してはいけません。

そういった選択方法は、時のブームだけに頼ってしまって失敗する可能性もあります。

購入する投資信託にどんなリスクやリターンがあり、運用をしているのかなども含めて理解しておくことが大事です。難しい指数や計算までしなくてもいいのですが、ただ売れ筋だからというだけで購入を決めてはいけません。

あなたのお金の心配を解消してマネーストレスフリーを支援する下町FPの横谷です。金融商品、特に投資信託は様々な資産の詰め合わせてなっていますから、投資方針や目標の確認と共にその商品自体の期待リターンやリスクを知っておくことがとても重要です。

投資とは、一方的に資金が増え続けるだけでなく、一方的に資金が減るシーンも必ず発生します。投資信託自体の評価をして、ある程度のリターンやリスクを織り込んでから購入することが重要です。

下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理し、お金のお得情報をお届け発信をしています。今日のブログ講座のテーマは、投資信託の購入時の評価ポイントです。

投資信託には情報が溢れているがどこを見たらよいのか?

誰でも資産は増やしたいものですが、損はしたくないと考えているでしょう。人には『損失回避バイアス』があるという研究結果があり、利益を得た喜びと損失を被った痛みでを比較すると、痛みが2倍(以上)の大きさになると報告されています。

投資の損失は、投資家の心の中に強く焼き付けられるということです。

人は必然的に損失を回避しようと守りに入ったりしますし、それでも実際に損失が発生した場合には大きな心の傷を残すのです。

損失回避バイアスは人間に共通の本能的な感情で、ベテラン投資家でもなかなか克服できません。

これは理屈ではなく損失のイメージは強く心に残る為であり、投資をするという事は10戦10勝はあり得ないと考えるべきです。

大事なことは8勝2敗や7勝3敗の勝率を上げる事ではありません。4勝6敗でも大きく負けずに資産が毀損せずに成長させられることです。

そのためには、自分がどんなファンドに投資をしているのかを知り、評価して運用を決定したり、修正しなくてはなりません。

そこで投資信託の販売時に提示されるさまざまな投資情報について考えてみたいと思います。

目論見書(もくろみしょ)

目論見書は、投資信託について投資判断に必要な重要事項が記載された、いわば説明書です。特に交付目論見書は、商品の投資目的や運用方針、リスク、コストなど、投資判断において特に重要な情報が記載されています。

記載されているファンドの特色や運用方針は大事であり、どのようなリターンを目指すのかが記載されています。

また、投資目的を達成するための資産内容や投資割合、運用の方法やスキーム・仕組みといった、ファンドの運用方針が具体的に記載されています。

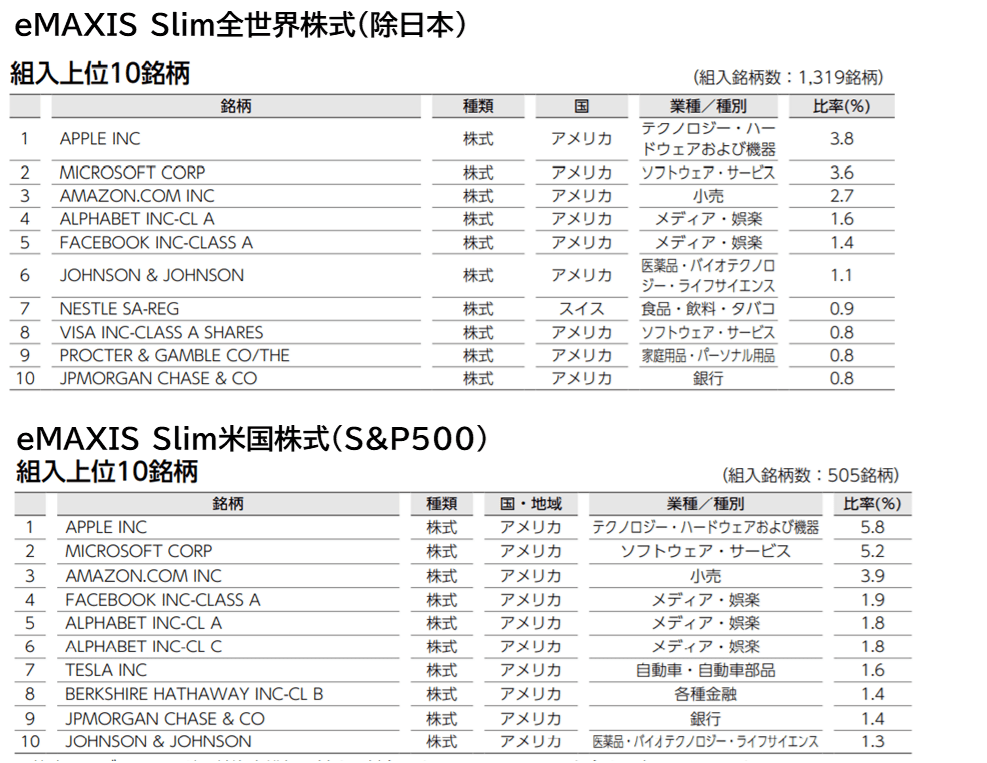

一応、どんな投資先にウェイトを掛けて運用しているのかの『組み入れ銘柄』などもざっと確認しておきましょう。

特に有用なサイトとして『モーニングスター社』の簡単ファンド検索サイトなどがよく整理されており評価での活用をおすすめします。

組み入れ銘柄

予断ですが、よく分散投資としてeMaxisシリーズの米国S&P500とオールカントリーを保有していますという人がいますが、上記の組み入れ銘柄をみてもほとんど同じです。

世界株式のオールカントリーも8割近くが米国銘柄で構成されているのです。ですから、あまり分散効果は期待できません。

分散とは、値動きの異なるアセットを持つということですから、勘違いしないように願います。

商品の投資がインデックスでしたら「MSCIコクサイ・インデックス」(日本を除く先進国の株式指数)や「MSCI オール・カントリー・ワールド・インデックス 」(先進国20ケ国を含む50ケ国の株式指数)がベンチマークの代表格です。

それ以外にも目標となる指数はいろいろありますが、運用方針を理解した上で実際の基準価額チャートもみる必要があります。

長期短期でみる基準価額チャート

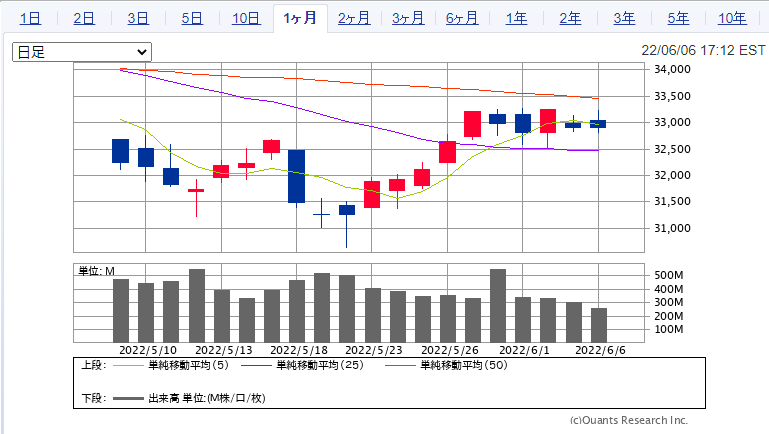

1ヶ月チャート

チャートは、投信の値動きを体感的に目視できるツールです。この上のチャートは1ヶ月の価格の動きですが、下向きから反発しているように見えます。

これは超短期であり、中期・長期も見て投資すべきタイミングかどうかも考えてみましょう。

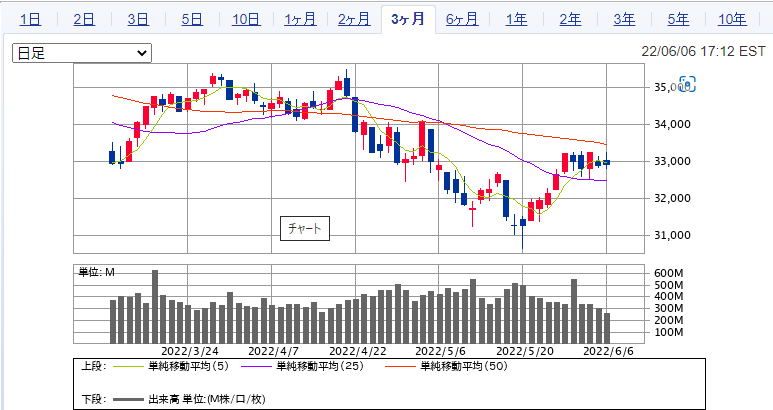

3ヶ月チャート

ここ3ヶ月でみると何かの原因で下落していて、このひと月は上昇局面に入っているように確認できまが、弱い反発であり再度下落するかもしれないという不安定さも読み取れます。

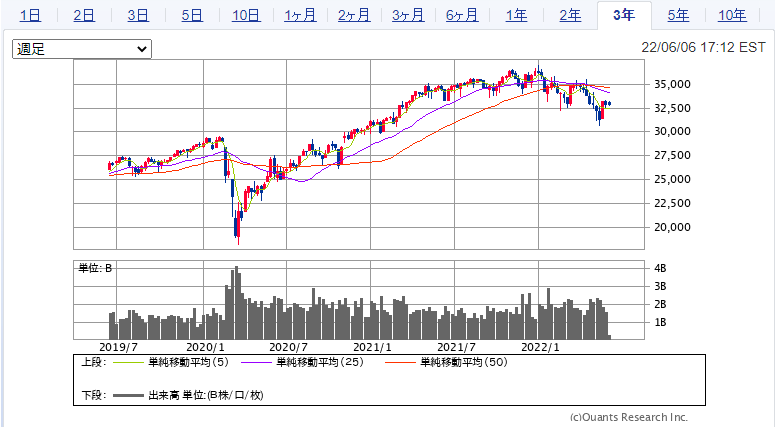

中期3年~5年チャート

中期の3年チャートでみると昨年末をピークに調整局面に入っていたことが分かります。今年のどのタイミングで投資された人も損失を抱えていることが伺えますが、それでも過去4年間までは好調でした。

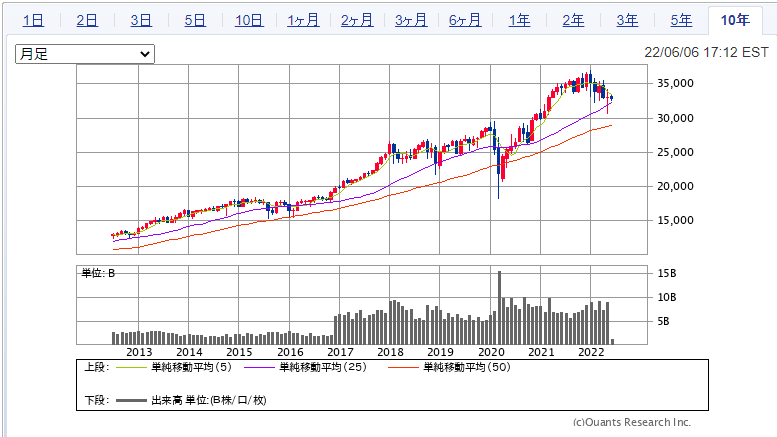

10年間~設定来 超長期チャート

超長期10年以上チャートでは右肩上がりの資産成長が確認できます。このように切り取る時期や期間でチャートは見方が変わってきますから、さまざまな期間の過去実績もウォッチングしてトレンドを整理しましょう。

読み取れる内容はいくつもありますが、最低体感的なファンドの理解と運用の方針や特色は理解しておきましょう。次にファンドのリスク度合いや期待するリターンについて把握をします。

投資信託、リクスとリターンを中心に把握しよう

モーニングスター社のサイト情報からファンドの実み取るべきデータの代表格について説明をします。まずは、ファンドを決定して検索します。

ここではファンドの経費の最も大きい『信託報酬』が読み取れますが、一旦飛ばして『リターン』のタブをクリックしてみましょう。

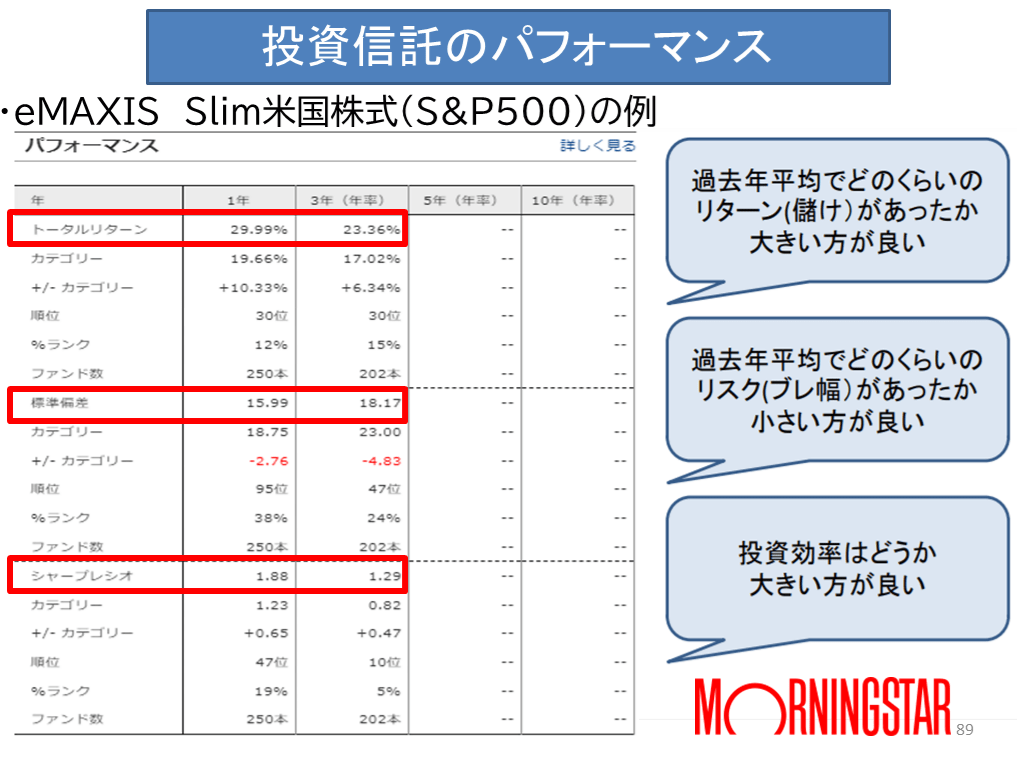

ここでは、一定期間のパフォーマンスが確認できます。このファンドは運用履歴が浅いのですが、それでも1年と3年を読むことができました。

一杯数字が並んでいますが、ここではトータルリターンと標準偏差とシャープレシオに注目してみましょう。

パフォーマンスを係数で評価

・トータルリターン

過去の年平均がどのくらいの儲け(リターン)があったかを表しており、大きいほうが優秀です。

・標準偏差

過去のリスク度合い(価格のフレ幅)があったかを表しており、数字が小さいほうが安定しています。ただし、大きければ短期での値動きも大きく、プラスに働けばリターンも大きくなります。

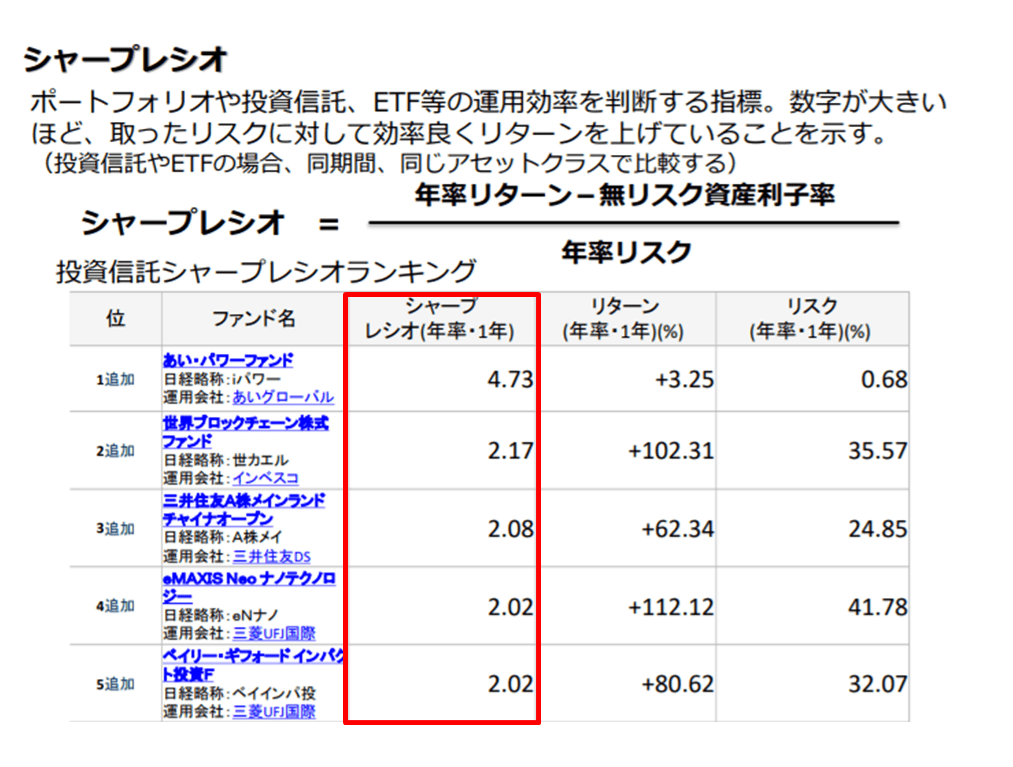

・シャープレシオ

投資の運用効率を表しており、リスクを取り運用した結果として、安全資産(リスクがゼロと仮定した資産)から得られる収益(リターン)をどの位上回ったのかを、比較できるようなしたもので大きいほうが効率が良いと判断できます。

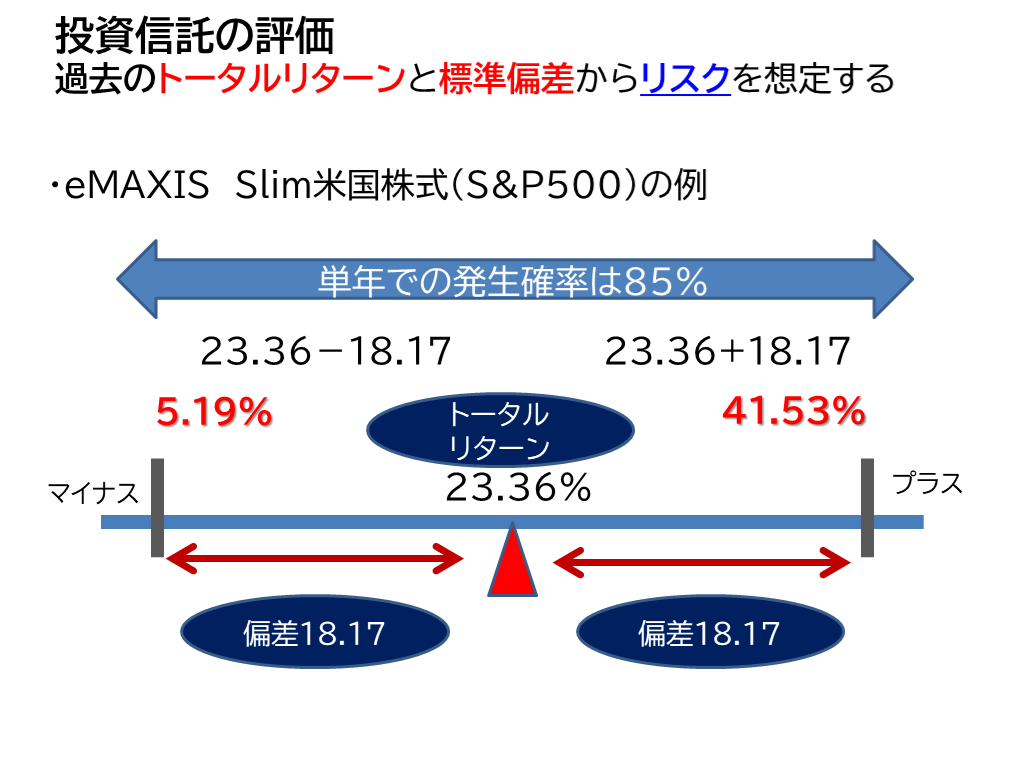

この3つをどう読み取るかを説明します。まずリターンと標準偏差ですが、このふたつを組み合わせることで、過去の実績から今後発生するかもしれないプラス・マイナスの余地となる価格変動(リスク)を予測します。

eMaxis slim S&P500米国株式では、過去のデータでは年23.36%のリターンを得ていました。また、フレ幅としての標準偏差は18.17であり、最大18%近くの価格変動が1年で発生すると考えることができるファンドだと理解できます。

しかし、リターンとドローダウンとなる価格変動を組み合わせると、このファンドの単年でのパフォーマンスをある程度、予測できるようになります。

ただし、米国株式はご存じのように現在2022年前半期では価格調整局面に入っていますから、この予測のようにはなっていないのはご存じの通りです。

これは、あくまで過去からのデータからの予測であり、発生確率は85%とされています。

最後に運用効率であるシャープレシオですが、これは別の一覧で説明します。シャープレシオは同じタイプの投資信託と比較することで優劣が見えてきます。

これらの計算されて数値は未来を予言できる訳ではありませんが、発生確率を過去のデータより予測することはできます。

是非、ファンド検索や投信の指数を理解をしていただき、人気投票だけでない投資信託の購入をしていただければと思います。

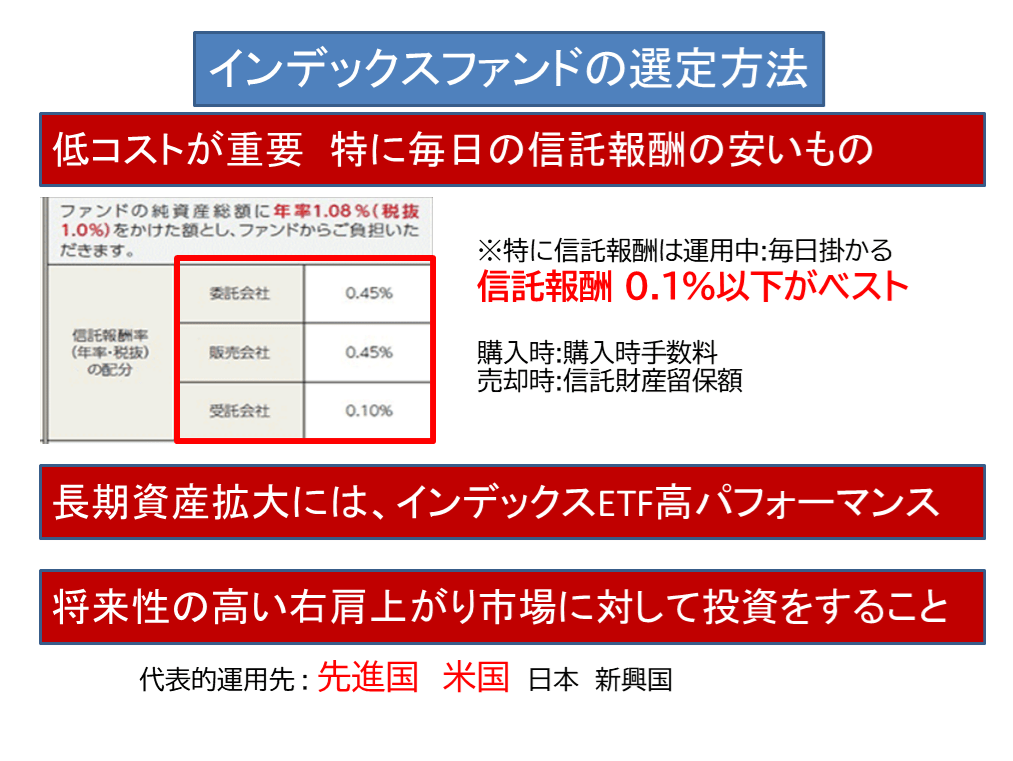

最後にコストをチェックして投資信託を決定

最後に運用面ではコストも大事です。運用リターンが2%でコストが2.5%では、運用がコストに負けてしまうからであり、コストは確実に運用時に掛かるものですから、特に信託報酬の確認は大事です。

信託報酬について

運用時に継続的に掛かる管理費用で、投資信託の運用・管理にかかる費用です。純資産総額に一定率をかけて計算される金額が、信託財産から毎日差し引かれて支払われています。

投資信託は、信託報酬が高いと、どうしても信託報酬に負けない運用成績が求められるので、信託報酬が低い投資信託や更に低い上場投資信託ETFに人気が集まりやすいのです。

実際、僕もそれを意識して米国ETFに投資しています。

投資信託選びの整理まとめ

ファンドの目的・運用方針

- ファンドの目的は何か

- 投資先はどこか地域、銘柄、

- 投資対象は何か カテゴリー

- 仕組みはどうか

- インデックスファンドとアクティブファンドのどちらか

- 分配方針はどうなっているか 再投資、分配

運用のリスク

- 基準価額の推移はどうか、どんなチャートか

- どんな要因・リスクによって変動するか

- リターン、標準偏差からのリスクはどうか

- シャープレシオはどうか

運用状況・実績

- 純資産額はどのように推移しているか

- NISA、iDecoの適格商品か

- どんな資産構成になっているか

- どんな銘柄に投資しているか

- 年間収益率の推移はどうか

コスト・税金

- 購入時の手数料はいくらか

- 保有時に掛かる信託報酬はいくらか

- 信託財産留保額はかかるのか

- どんな税金がいつかかるのか

目論見書は一通り読んで類似ファンドとのパフォーマンスを比較するのも良い方法です。

特につみたてNISAやiDeCoによる運用などは、一旦投資信託を買い始めると、実際はなかなかスイッチングや変更はしないものです。購入までの判断が大事であり、入口を間違えない事です。

投信を買うのは、実に簡単です。資金さえあれば誰でも購入できますが大事なのは事前の下調べあり、その後の定期的な観察ウォッチングです。

FIREでは運用効率は少し落ちるものの、投資信託は資産拡大の長期運用商品として適した商品でしょう。前回解説しました米国投資は、超長期の資産形成には過去実績からみると再現性が高いと感じています。

FIREでの資産拡大局面やFIRE後の資金を育てる運用に投資信託は向いています。僕は、売却での資産取崩しはFIREにはあまり適していないと考えています。

それは売却してまた資産が成長するかの保障がないからであり、投資効率は悪いものの配当収入をベースにしたインカムゲイン中心のアセットとポートフォリオを提唱しています。

それでも将来が期待できる市場への投資は外せないでしょう。この辺の使い分けを理解して適在適所で投信やETFやリートなどを組み合わせることをおすすめします。

次回FIREブログ講座㉙ 人気投票上位の投資信託の考え方

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- ふたつのFIRE向きの不労所得、インカム生活と売却キャピタル生活の似て非なる違いを知ろう【FP事務所トータルサポートブログ】

- 独立系FP解説 経済的自立FIREシリーズまとめサイト FIREを目指すあなたに【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE 最終回㊿FIREはひとつの選択肢 経済的な自由を手に入れよう【下町FPブログ】

- 独立系FP解説 経済的自立FIRE ㊾FIRE生活、インカムゲイン生活の実態は【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊽5大支出 自宅を持つ・子の進学などの将来設計はどうする【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊼最強のFIRE生活資金、公的年金を味方にしよう【下町FPブログBlog】

- 独立系FP解説 FIREご希望コンサル (40代男性) の事後アンケート【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊻FIREのステージと到達レベルで運用方法は違ってくる【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊺アセットアロケーションで配当生活・値動きの異なる資産を持とう【下町FPブログBlog】

- 独立系FP解説 経済的自立FIRE ㊹キャッシュフローを重視したマンション経営【下町FPブログBlog】