独立系FP解説 人生の3大資金とは、一体いくらでどうすべきなのか【下町FPブログ】

新着FPブログ講座

人生の3大資金は、一体いくらでどうすべきなのか

お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

あなたのお金の悩みを解決し、マネーストレスフリーを支援する下町FPの横谷です。

今回は人生の3大資金の分析です。3大資金、をご存じですか?

聞いたことのある方も多いと思います。教育資金・住宅資金・老後資金です。例えばサラリーマンの平均的な生涯賃金は、いくらだと思いますか?

おおよそ大卒では、2億5千万円!!と言われています。

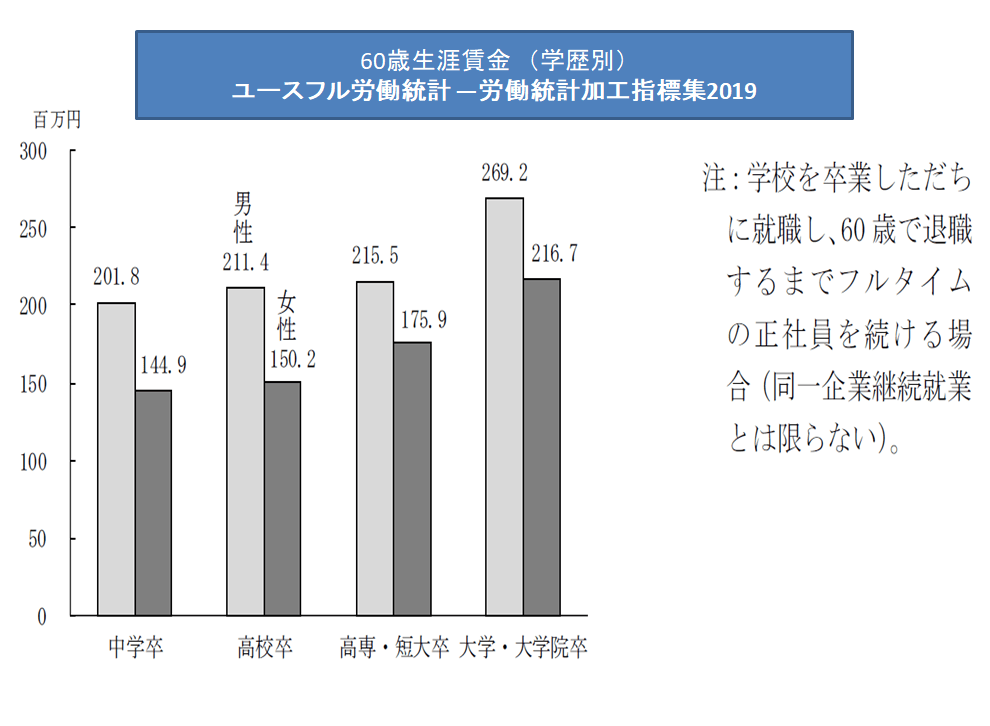

単に生涯賃金と言っても、この数字は男女別・企業別・平均値と中央値等で異なります。ユースフル労働統計 ―労働統計加工指標集2019からデータを引っ張ってみると以下のようになっていました。

調査より出典 ↓

どうですか

どうですか。

ざっくり調べると生涯賃金は2億から2億6千万円でした。よく経営者の方と話す時、人事の採用の話が出ます。会社が新人採用をするという事は、会社はその人に対して2億円以上の賃金を支払うのです。採用は大きな人材への投資なんです。

そう考えると採用って、お互い中途半端では出来ませんね。

ちなみにこの生涯賃金は、手取りではありません。 それでも、22歳で大学卒業して60歳とすると38年間の就業です。

2億5千万円として38年で割るとざっくり年間賃金は650万となります。あなたはその賃金を人生でどう使うのでしょうか?

ではこの生涯賃金の中から、あなたは人生の3大資金としてどの位使い、その比率はどの位を占めるのでしょうか?

具体的に答えられる方は少ないと思います。そこでまず、この人生の3大資金って、いったいいくらなのかを調べてみました。

FPブログ解説 3大資金、まずは教育資金はいくらか

教育費

人生の3大資金の最初は、教育資金です。

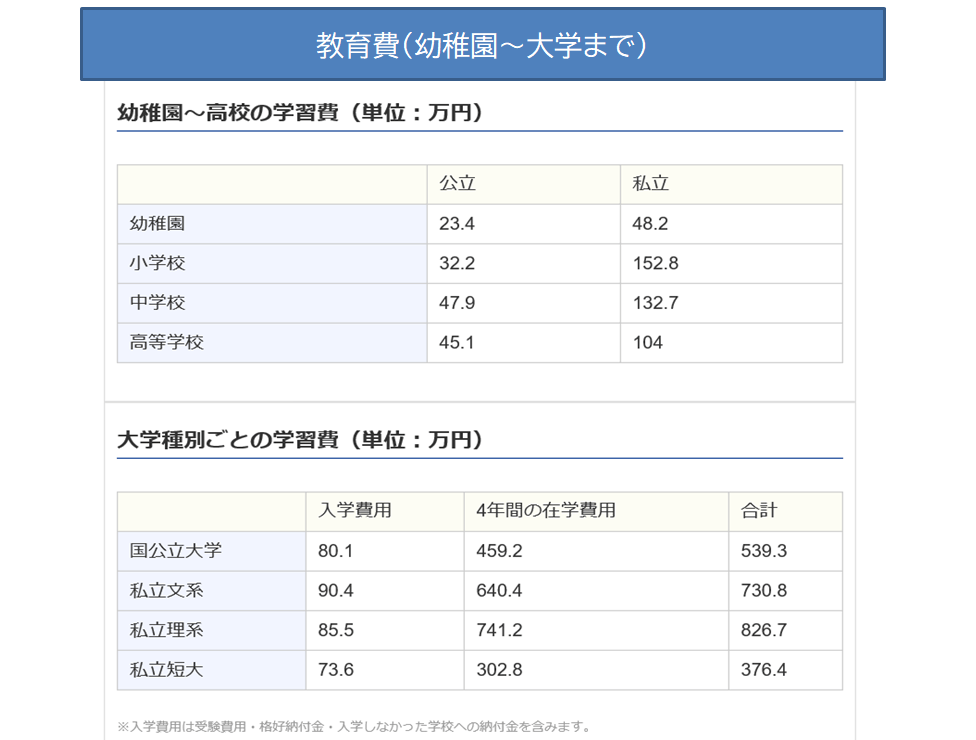

幼稚園から大学を卒業するまでを教育資金と言います。塾や予備校や習い事は含みません。教育費はどの学校に就学するかによって大きく異なります。

下の表を見て下さい。

公立か私立かで幼稚園から高校までの教育費は変わります。

現在は無償化教育も進んでいますが、全てが支出になる訳ではありませんが、高校まで全て公立学校すると学費が約542万円(幼稚園3/小学校6/中学3/高校3の14年間として)掛ります。

もし高校だけが私立だとすると、高校卒業までに719万円が掛かります。

そして大学ですが、公立へ行ってくれれば、入学金も安く?593万円で卒業出来ます。

ただ、一般としては私立になると思います。中学までは公立で高校・大学が私立だとすると。大学文系では1449万円、理系では1545万円が平均として掛かることになります。

お子さんが2名と想定すると、×2として・・

文系では、2898万円。理系では、3090万円のお金が学費だけで掛かります。

もちろんこれは先程の生涯賃金からの支出となります。

教育費の対応策

この教育資金は、FPの僕としては、まずは教育費として大学入学と4年間の学費を貯蓄で事前に積み立てる事をお勧めします。

高校までの教育費は、それに手を付けず毎年の収入から出すことがBESTなプランだと考えています。

すると、例えば幼稚園3年から高校までの15年間で大学の約800万円を貯蓄することとなります。毎年約50万円の貯蓄をしていく必要があります。

貯蓄方法は、銀行などの強制的な定期積立預金や財形貯蓄のような商品ががいいと思います。

3大資金 住宅資金について

二つ目の人生3大資金は住宅資金です。

住宅の金額

世の中には、賃貸派と購入派がいます。コストの差を含めてのメリット・デメリットははいろいろあります。

■全国宅地建物取引協会連合会

<賃貸派を選ぶ理由TOP3>

- 1位 住宅ローンに縛られたくないから(59.0%)

- 2位 仕事などの都合で引っ越しする可能性があるから(37.5%)

- 3位 家族構成の変化で引っ越しする可能性があるから(31.6%)

<持ち家派を選ぶ理由TOP3>

- 1位 家賃を支払い続けることが無駄に思えるから(63.1%)

- 2位 落ち着きたいから(43.9%)

- 3位 持ち家を資産と考えているから(39.4%)

いずれもメリット・デメリットがありますが、今回は憧れの新築購入として調べてみました。

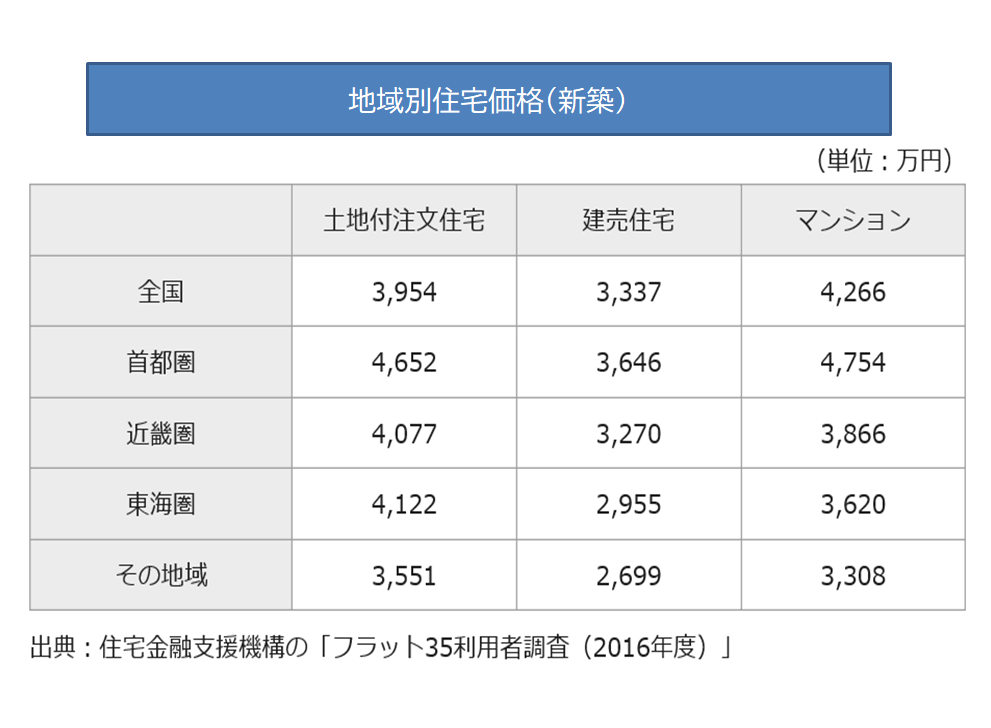

購入物件の種類によって価格は異なります。購入地域によっても異なります。

土地を買って、或いは建築条件付きの土地を買って注文建築住宅を建てる方法があります。注文建築ですから、建物価格には想いが詰まりますが、平均として4000万円~4600万円となっています。

ただし、東京などには一戸建てはほとんどありませんから、周辺地域の価格かと類推できます。

同様にパワービルダー等が作っている建売住宅は、さすがに土地面積や建屋面積も買える価格が反映されているようで、2500万円~3600万円でした。

逆に、マンションについては3600万円~4200万円が中心で首都圏だけが突出して4700万円台となっています。

FPが考える住宅価格のメジャー

ところで、僕がいつも不動産で考える物件の妥当価格の考え方があります。

不動産の持つ収益性に着目し、不動産から生み出される利益を、後ほど解説する期待利回りで割ることで求めることができます。

つまり、不動産の生み出す利益が大きければ不動産価格も高くなり、利益が小さければ不動産価格も安くなるという方法です。

という計算式を用いて仮に計算します。一年間の収益が140万円、一年間の経費が20万円、期待利回りが5%とし不動産物件があると仮定します。

まず一年間の純収益を求めてみると、

築古物件ではありませんので期待利回りが10%を超えるのは無理な話ですが、期待利回りを5%と考えます。

家賃は市場で揉まれており駅からの立地などで金額も明確にある程度わかります。

期待利回り5%とは20年で物件価格が回収できる利回り設定だからです。

5%×20年=100% 購入価格の回収です。

この価格に近い物件は競争力も高く、将来賃貸に出しても比較的、安全な物件と言えます。

そうでなく、物件が高すぎる場合はプレミアや付加価値が付いた価格設定と考えて購入した場合、事情があり売却または賃貸に出すのに思った収益が得られない可能性が高くなります。

いくら建物が素敵でも、立地、住む場所に何らかのネガティブ要素があると、賃貸価格は高くなりません。物件価格とは異なる市場価格だからです。

人生の3大資金の話で、不動産の価値や価格設定の判断を何故ここで書いたかと言えば、お金の支出=買い物と言う観点で見ると、人生の中での高額出費として考えられる中のトップクラスは、住宅購入・保険購入(加入)・自動車購入が百万円、千万円単位の買い物です。

その買い物の中で、住宅を過大な高値価格で買ってしまう、安いけど価値の低い物件を買ってしまう事を避けるには、不動産投資の観点で見ればある程度安心だからです。

安くても駅徒歩25分の物件や立地・買い物・施設が不便な建売では、万一の時のつぶしが効きにくいからです。

夢の住宅購入でも、いつかは売る時がやって来ます。その時の資産価値は買った価格でなく、不動産市場が判断してしまうからです。失敗しない資産購入の参考にしてくださいね。

それと、夢の住宅はローンで買う方が多いと思います。ローンを組んでいる間は資産ですが負債でもあります。バランスシート上では負債なんです。

僕も今まで一戸建てやマンションを7回程購入していますから、そこからの経験を踏まえて良い物件を選定ください。今後のローンの完済や賃貸需要の有無を考慮しての住宅物件取得はとても重要なんです。

3大資金 老後資金について

年金の不足を補う

年金不足2000万円問題や新聞やテレビなどで人生100年時代という言葉が溢れています。実際、100歳まで生きていけるかは分かりませんが、寿命は確実に伸びています。

少なくとも、90歳迄は生活できる老後資金についても考えてていかなくてはいけません。

年金不足2000万円で話題となった金融庁ワーキング・グループの報告書では、老後の生活を送るためには、65歳以降の生活で20年生活で約1,300万円、30年で約2,000 万円の資産の取崩しが必要になるとされていました。

でも、その前提はまず年金がモデル世帯並みにある事と支出が今回のモデルと同等である事です。

※しかも、この数字は生活資金に限ったもので、介護費用などの特別な支出は含まれていません。

こんな大きな金額をいきなり目にすると、今から蓄えるのは難しいなぁ……と思えて、老後に対して漠然とした不安を感じてしまいます。

でも落ち着いて考えてみましょう。この漠然とした不安は、実際に老後資金がどのくらい必要なのかハッキリした答えが出せない方が多いからではないでしょうか。

必要な老後資金は、誰もが知りたいことなのになかなかズバリいくら! という答えは手に入りません。その理由は、老後生活で使うお金の額は十人十色、現役時代の生活による個人差が大きいからです。

では、いったい老後には、どんな生活費が掛かるでしょう?

住居費

大きく掛かる可能性があるのはローンです。まずは退職迄に住宅ローンが残っていない事が重要です。

そしてローンを完済した人は、一戸建てなら毎月支出の住居費は0円ですが、マンションの場合は管理費や修繕積立金等でおおよそ月約2~4万円が掛かります。

賃貸の人でファミリー物件なら、家賃として10万円や都心でしたら15万円位の支出が続きます。

生活費

また、時間にもゆとりが持てるので、趣味や余暇時間に費やす機会も増え、支出も増えます。つまり過ごし方だけでも個人差が出るという事です。

退職後は旅行をしてみたい、いろいろとやってみたいというアクティブ派は、生活支出は高くなる傾向です。

老後にどんな生活を送りたいですか?

それには1カ月あたりいくらぐらいのお金が必要ですか?

が回答になります。未経験の老後の生活を想像することはとても難しいものですが、自分が必要とする老後資金を計算する為には、この作業を避けて通ることはできません。

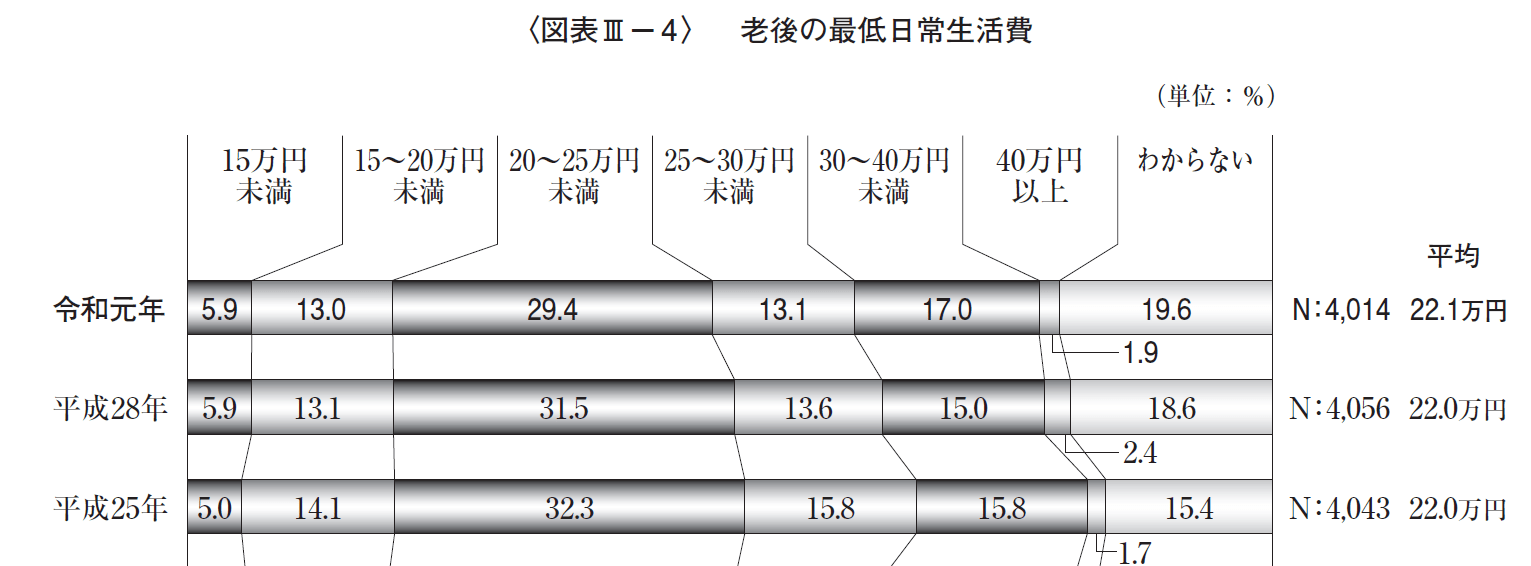

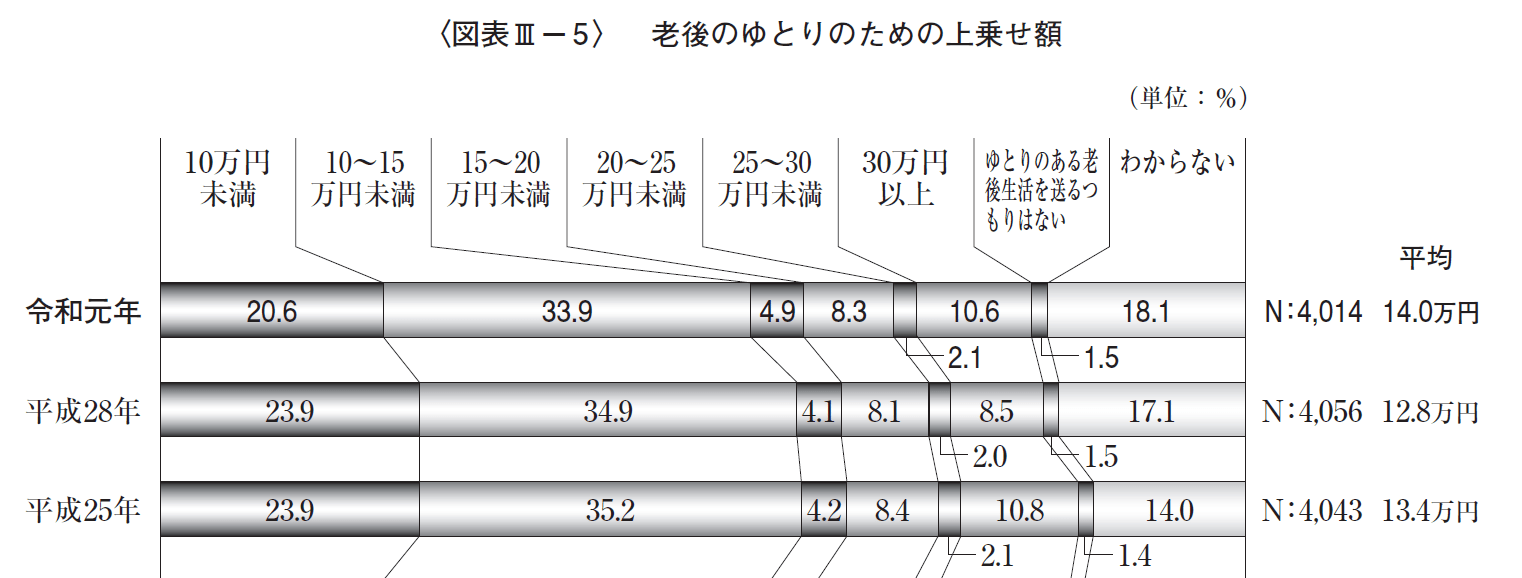

参考として生命保険文化センターでは、令和元年に老後の最低日常生活費を纏めています。

ここ5年くらいの調査では、月額22万円との回答が大多数でした。

この設問に加えて、経済的にゆとりのある老後生活を送るための費用として、老後の最低日常生活費以外に必要と考えられている金額を調査しています。

その結果がこれです↓

令和元年調査では、平均金額は14万円になっていました。2年前に比べて増額しています。少なくとも、最低10万円と考えているようです。

未経験の老後の金額のイメージ、少しつかめましたか?

ただし、老後資金といえば必ず「年金がいくら位貰えるのか?」からの算出が大前提です。

今回の調査の「平均額」に振り回されるよりも、自分が65歳になった時の年金を今の時点で知ることが先決です。

過去記事より ねんきん定期便で自分の年金をまず知ろう↓

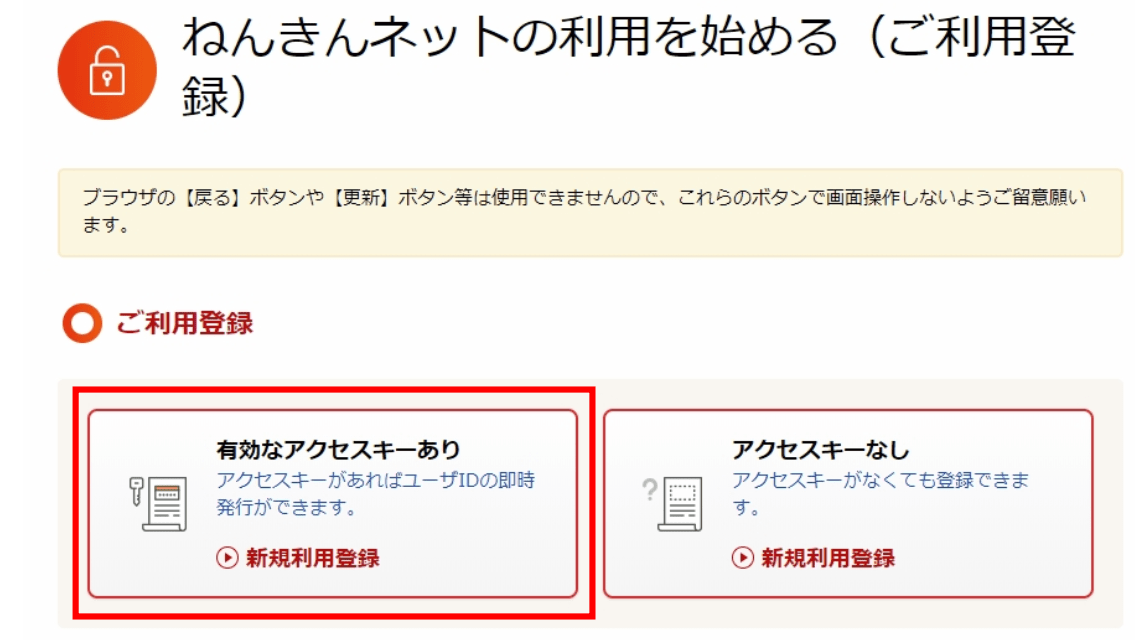

ねんきん定期便がない、見つからない方は、年金ネットに登録すればリアルでわかります。

アクセス用のキーを取得してからのログインとなります。(定期便に記載あり3ヶ月間有効)

受取る年金も、年金の種類や掛けた年数と個人差が大きいのですが、厚労省の平均値では、男性会社員が約204万円、女性会社員は約120万円でした。

まずはこの貰える年金額を知ることから老後資金を調べてみましょう。

人生に必要な資金を知る

人生の3大資金については粗々ですが、お分かりいただけたと思います。2億円以上の生涯賃金をそこに充てつつ、老後資金を貯めてゆく必要があります。

本当に必要な老後資金を知る方法

☞ポイント

それでは最後に電卓で作るライフプランに近いもので老後資金を算出する方法を説明します。

(1)「ねんきん定期便から(65歳からの公的年金収入-1カ月の支出)×12カ月×25~30年」を計算する

【例】(22万円 -28万円 )×12カ月×25年=▲1800万円 不足

(2)退職金や個人年金保険などの公的年金以外のまとまった収入を合計する

【例】退職金1500万円 +(個人年金保険50万円×5年)=1750万円 収入

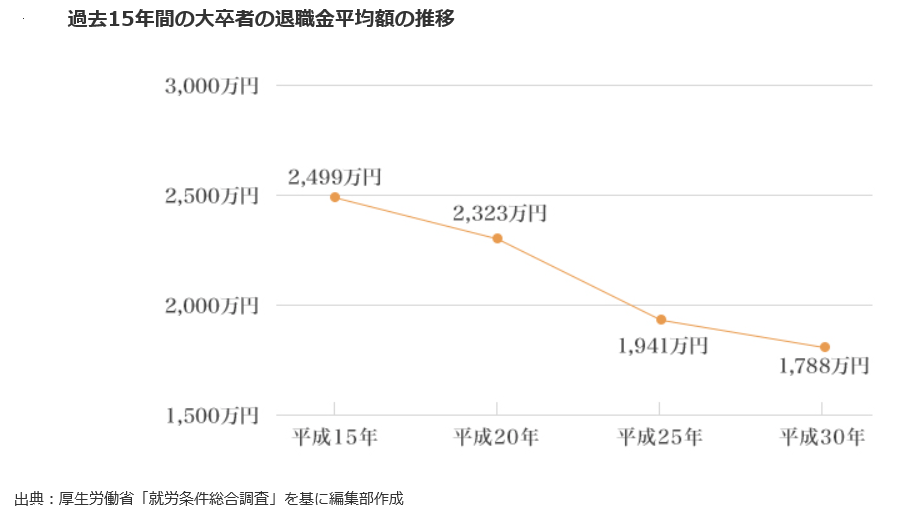

最近の退職金の推移はここから

(3)車の買い替え、自宅のリフォームや大型の旅行代、介護費用、お葬式代などの毎月の支出以外のまとまった支出を合計する

【例】リフォーム費用300万円+旅行代20万円×10年+介護費用500万円+お葬式代2人分400万円=1400万円 支出

(4)計算した (1)+(2)-(3)を再計算します。

結果がプラスの場合は現段階では少し安心です。万一、マイナスの時は、その不足額が65歳までに貯めたい金額になります。

今回の場合

(1)▲1800万円+(2)2000万円-(3)1400万円=▲1200万円

1200万円が不足している計算となりました。

人生を逃げ切るには、65歳までに1200万円の老後資金を貯められば、ひとまず安心できそうです。目標が出来ましたね。改善してゆきましょう。

2億数千万円の生涯賃金をどこに何の目的で振り分けるのかは、あなたの意思ひとつです。

もちろん、年金を増やす方法もプランとしては考えられますが、今収入が大きくあるうちに頑張ってみましょう。

大事なのは情報を持つことと、平均値に踊らされない事です。自分自身の老後生活は自分で、或いは夫婦で話し合ってください。

貯蓄成功の元は、具体的な目標・ゴールを持つことです。

「何のため」そして「いつまで」、「どのくらい」貯めなければいけないのかが、自分の中で納得できれば、それに向けて動き出し、そして目標に向かっていくことができます。

必要な自分の老後資金と目標貯蓄額がわかれば、時間を味方にして老後準備が出来ると思います。不安があればファイナンシャルプランナーと一緒に考えてみましょう。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 軟調J-REITのNAV倍率が1を割り込んでいる、これは買い時だといえるのか【下町FPブログBlog】

- 独立系FP解説 ネット一括査定の大きな勘違い 引越し・車・不動産【下町FPブログ】

- 独立系FP解説 驚き!! 住宅ローンの平均完済年齢が73歳って本当なの?【下町FPブログ】

- 独立系FP解説 REIT利回りが大幅UP中 不労所得のチャンスなのか【下町FPブログBlog】

- 独立系FP解説 コロナ禍、家賃モラトリアム支払い猶予という考え方もありでは【下町FPブログBlog】コラム

- 独立系FP解説 不動産投資のさまざまな経費と収益構造を理解しよう【下町FPブログ】

- 独立系FP解説 不動産投資で自分年金の美味しさと潜在的なリスク【下町FPブログ】

- 独立系FP解説 お問い合わせより REIT銘柄の選び方はこれだ【下町FPブログ】

- 独立系FP解説 初心者必見 ! 株式との付き合い方の心得【下町FPブログBlog】

- 独立系FP解説 J-REIT じぶん年金マネー・ストリスフリー実現【下町FPブログBlog】