独立系FP解説 FIRE希望のコンサル(T様)の事後アンケート【下町FPブログBlog】

新着FPブログ講座

FIRE希望のコンサル(T様)の事後アンケート

FPコンサルを受けたご相談者様から、貴重なご意見をアンケートで頂きました。

当事務所のコンサル後のお客様のご意見や印象を共有いただき、FPコンサルティングを知っていただければと思い公開しております。独立系FP&非販売のFPがブログ講座を通じて解説します。

*******************************

ファイナンシャルプランナーjp専門家登録

FPブログ 誰でもFPならば、よいはあり得ない理由

あなたのお金の心配を解消して、マネー・ストレスフリーを支援する下町FPトータルサポートの横谷です。

このFPブログでもお伝えしている通り、FPにもいろいろなFPがいて、企業系のFPとして活躍されている方(主に金融機関・生命保険・不動産が多い)や独立して事務所を構えて前職の強みを生かしてコンサルや解決策として金融商品や斡旋販売もされているFP、僕みたいに少数派の独立系非販売のコンサル専門のFPといろいろなタイプと経緯のファイナンシャルプランナーがいます。

つまり、『誰でもFPならばよいは、あり得ないのです』

ご参考 日本FP協会 FPの選び方『お金の達人』編 3.16分(音声あり)

少数派の非販売系のFPからみると、企業系のFPはどうしても自社主力商品や重点商品を勧めてくる傾向があると感じています。商品斡旋や販売もされる独立系のFPは、自社の収益性の高い提案をしてしまうケースも少なくはなく、顧客との利益相反になりやすいのも事実です。

もちろん、全てのFPがそうではないのですが、中にはそういったケースもあるようで、苦情が多く金融庁も警告を出しているのも事実です。その多くは、外貨建て保険や信託報酬の高い運用商品であったり、契約時の『納得感』や『説明責任』が問われているのです。

リンク先:金融庁

この監督指針の最後の部分に新たに追加

『顧客が、自らのライフプランや公的保険制度等を踏まえ、自らの抱えるリスクやそれに応じた保障の必要性を適切に理解しつつ、その意向に保険契約の内容が対応しているかどうかを判断したうえで保険契約を締結するよう図っているか。

そのために、公的年金の受取試算額などの公的保険制度についての情報提供を適切に行うなど、取り扱う商品や募集形態を踏まえ、保険会社又は保険募集人の創意工夫による方法で行っているか』(以上引用)

まずは保険の前に、公的保障制度の説明がようやく求められる時代となりつつあるようです。

当FP事務所、トータルサポートにコンサルを申し込まれる方は、過去に無料でFPのコンサルを受けた経験のある方、商品を販売セールスされたくない相談者、FIREや経済的自由に関心の高い人がほとんどであり、ある程度の資産をお持ちの方、または狙いたい方が多いように感じています。これは、このブログ講座の内容である資産形成やFIRE情報が影響しているのでしょう。

FPコンサルへのよくある疑問質問QAはここから

コンサルの前にお得な特典付きのメルマガ会員も募集中

資産5,000万円のマネー・ストレスフリーを目指すあなたを支援します。

★無料の4つの特典を進呈中★

・『40歳から間に合う資産形成 虎の巻』

・『ライフイベント表xls』も進呈

・FPも使う資産寿命が見える『キャッシュフロー表xls』等の特典たくさん!!

************************************************************

そんな中、今回のご相談者T様は、資産運用の経験がほとんどないものの大きな貯蓄形成をされたご夫婦でした。もし、人生の資金余力があるのならば、すぐにでもリタイアしたい、FIREの可能性を確認したいというご相談者様です。

御自身でもFIREの単行本を読破されており、勉強されてエクセル版の自己作成されたライフプランまでお持ちの相談者様でした。僕も昔、40代後半の時に自己流のライフプラン・資金計画表をつくった経験がありますが、今一つこの内容に自信が持てなかったのを思い出しました。僕の場合は、この時独立系非販売系のFPに出会うことができず検証は諦めてしまいました。

今回ご相談者のTさまはネット検索で当事務所をお知りになりメールでの何度かのやりとりから発展した相談者様です。とにかく早期FIRE、できればフルFIRE(奥様は軽く働きます)も含めてFIREの実現性を探っておられる相談者様でした。

相談者様 神奈川県在住のT様

年齢50代相談者様と40代奥様のご夫婦 (お子様はなし)

お持ちの資産約 今後の退職金込みで9,400万円予定

世帯年収約920万円(片働き中)

今回のご相談者様は、FIREという明確な目標があるご夫婦であり、FIREを知って大変興味を持ち、計画を進めている方でした。したがってご希望もFIRE計画(自己作成)を踏まえての診断をお願いしたいとメールにもあり、より具体的な面談に発展しました。

実は相談者様は、1億円近い金融資産をお持ちですが、資産運用や投資をほとんどされていませんでした。なかなか運用なしではそこまでの資産形成は大変なのですが、それでも1億円近くの資金をお持ちの方は過去にもいらっしゃいました。

その方は、上場企業の子会社の社長であり、年収も2,300万円超え、親会社でも役員をされており、報酬がいつの間にか貯まってしまい銀行口座に1億円以上が補完・貯蓄されていた方でした。

FIREについて知りたい意向とのことでしたが、FIREを目指している方はしっかり勉強をされている方が多いという印象をいつも感じます。今回のご相談者様は、貯蓄一本で資産を形成され、退職金を加味してFIREの実現可能性に興味を持たれたようです。

今、ストレス社会の中でリモートワークも進み、それが要因の一つとなりFIREを目指している方が多いような気がします。Tさまは資産自体はFIREを実現できる規模に到達しています。しかし運用や今後の夢の実現の予算も大きく課題を抱えていました。

実際、自作されたエクセルでのライフプランもよく出来ていましたし、ポイントとなる公的年金や社会保険料の負担もそれなりに計算されていました。FIRE本を多読されてご自身の実現性に気づかれたようです。

現在50代半ばであり、すぐにでもFIREしたいとのことでしたので、まずは事前面談シートと家計バランスシートなどを作っていただき、FIREに向けた家計診断を含めた個別のWEB相談からスタートとなりました。

今回のご夫婦は、賃貸暮らしであり資金づくりには適していますが、今後の支出としては大きくなります。また、せっかくのFIREでもあり、毎年の家族旅行の予算などの夢も沢山計画されたプランもお持ちで、FIRE後の支出計画は現役時代より大きくなる傾向となっていました。

ただし、今後は奥様も働く計画をお持ちであり、お若い40代の奥様は50歳迄はガッツリとそれ以降はスローに働く収入も計画されていました。

最近は、企業型の確定拠出年金に加入されている方も増えています。今回の相談者もそうであり、資金の取崩しは60歳以降ですがこれは一括受給で計画、公的年金はプランの中では70歳ご夫婦ともに繰り下げ年金受給実行なども勉強されて計画されていました。

今回も、FIRE相談はご夫婦で参加されており、目標を共有されているのは伺えましたし、余力があるのなら奥様も早く退職というプランもお持ちのようでした。

相談メールには、希望としては今にでもFIREしたいものの、確からしさの確認や今後の資産形成の方法についての情報を得たいとのことでしたので、そこにフォーカスして説明とコンサルを実施しました。

アドバイスとしては、FIRE実行にあたり運用以外のその他リスク(死亡、病気、介護、金融リスクなど)についての考え方のアドバイスも実施しました。

そこでWEB面談では、家計分析、FIREでの運用の考え方や生活資金の確保の方法、FIREのさまざまなスタイルの違い、合致した運用方法のいろいろやそのリスクと運用スタイル、アセットの考え方や金融商品の組み合わせの基本とFIRE運用に検討すべき材料をご提示しました。

ここまでは、個別WEB面談での内容でした。

FIREという大きなテーマでは、事前ヒアリングからの2時間のFP個別面談コンサルでは、家計分析とFIREに向けての材料・情報提供が限界です。質問も多く、いつものように予定時間を大きくオーバーしてしまいました。

そこで分かったことは、FIREに向けて貯蓄というアセットを運用へ切り替える必要があること、家計支出と運用からの生活費をコントロールする重要性についてリタイアメントプランを立てて検討する必要があるという事で合意いたしました。

ご相談の結果、FIRE向けのリタイアメントプラン作成をするステップアップFPプランを作成することとなりました。FIREと言えばライフプランは絶対必要になるのです。

そこでライフプラン・リタイアメントプランニングの実行に移行しました。

考え方だけではなかなか将来は見通せないからです。FIREリタイア後はスポット的な仕事をしながら、ゆったりとしたFIREができるかを確認したいとのことでもあり、今後の資産運用や将来家計の可視化に向けて動き出したのでした。

今回は、相談者様からのご了解をいただき、コンサル終了後に頂いたアンケートを匿名でご紹介させていただいております。下町FPブログ・メルマガ講座は、FP視点からの簡単なワンポイントで情報を整理したお金のお得情報をお届け発信をしています。

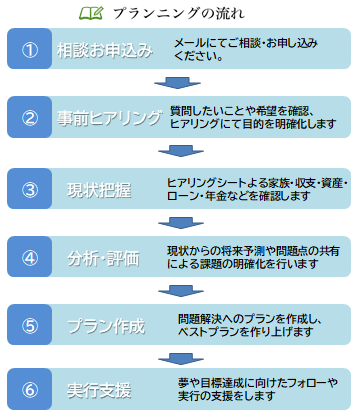

ZOOM個別面談の流れと提案へのステップは

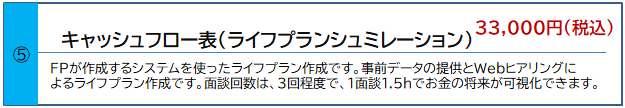

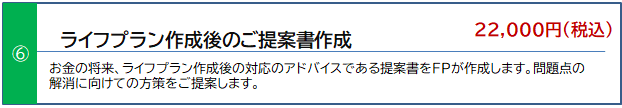

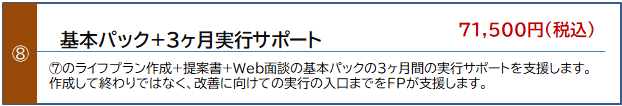

当FP事務所にもいろいろなメニューがあります。無料メール相談、何でも有料メール相談、個別WEB面談、ライフプラン診断設計やその後の実行フォローアップパック、年間顧問契約とお客様もさまざまです。

詳しいメニューは下のコンサルティングメニュー価格を確認ください

FPメニュー

ライフプランが関わるプランニングは、おおむね以下のステップを踏んで実行されています。

*************************************************

今回は、はじめからメールのやり取りの中でテーマは明確でした。

ただし、ご相談者様が前のめりにならないような面談コンサルを心がけました。

個別WEB面談でFIREの全体像のご理解をしていただき、そして個別のFIRE診断が必要と判断された相談者のT・K様は、FIREリタイアメント診断と提案書というリタイアメントプランの作成へとなったのでした。

非販売系のFPとしては、商品販売や斡旋は一切ありません。できるだけご自身で分かりやすく必要な情報や改善につながる提案をするために、資料を組み立てます。

もちろん既存の蓄積している資料もありますが、今回も現在条件で95歳までのライフプランと提案後のライフプラン比較や実行手段について、個別のご事情を加味しての説明をさせていただきました。

相談者様への回答切り口は、個々の相談事情で大きく変わるのです。

当FP事務所トータルサポートの事業収益の源泉は、相談者様からのコンサル料金が中心です。ですから相談者様の期待に応える、あるいは期待以上の対応をする提案をしてこそ信頼につながるのが、独立系非販売のFPだと思って日々コンサルティングを行っています。

ライフプランの比較や運用での資産変化、生涯の資金試算、お金の管理方法、運用の考え方やアセットアロケーション、提案としてのポートフォリオ、現在の保険や投資信託、将来セーフティーネットとなる公的終身年金と順を追って説明をしながら、相談者様のお持ちの疑問にお答えしました。

資産運用は、本やWEBからの再現性は少ない

実は、T様の最大のリスクは、初めて行う運用に対するリターンリスクが最大のリスクでした。もしリタイア後に運用に失敗したら元に戻ることが困難だからです。FIREでは運用がうまく超長期も短期も進者が前提での米国重点投資などが雑誌や本に書いてあるものの集中アセットにはリスクが高すぎるのです。

もちろん20年間などの超長期では、年平均9%などのリターンが過去、得られているのは事実ですが、タイミングや集中一本足投資にはリスクが溢れているからです。ましてや運用のベテランでもない方が、いきなりリタイアして始める運用にはリスク耐性の問題も出てきます。

この辺をリタイアの実効性とともに成功できる可能性の高いアセットアロケーションやポートフォリオの事例の提案、ファイナンシャルゴールと緊急予備資金の確保などをリタイアメントプランと絡めてご説明させていただきました。

T様ご夫妻も最初はご自身の作成したライフプラン通りではない部分は驚かれていましたが、次第に納得されて修正されてのリタイアプランとなりました。

FPとしては、ご要望点に留意しながらサイドFIREまたはフルFIREに必要な資産運用額のポイントの提示とポジションの必要性、潜在的なリスクの指摘、対応策、最後に運用する場合のアセット毎のパフォーマンスや組み合わせた時のリスクを説明しました。

特に今回のご相談者様は、運用の経験がありません。例えば1億円の運用でしたら2%変動したら200万円資金が変動します。2%なんて毎週発生しており、翌日は反発するといった保障なんてありません。

1週間ダウントレンドになることもあるでしょう。特にここ10年以上は市場は右肩上がり、誰でも米国株式に投資していれば負けなかった時代でした。

特に最近のFIRE本は米国投資1本の推奨が多く、市場しては間違いないものの変動幅が大きくなりがちです。

これから預貯金を運用し、FIRE早期実現となると含み益もないまま毎月の資産売却となります。つまり元本の取崩し比率が高くなる中、暴落や調整局面に早期にぶつかると大きく運用元本が毀損します。

FIREでの最大リスクであるシークエンス・オブ・リターン・リスク(Sequence of Returns Risk)早期の暴落巻き込まれ (最大リスク)に陥る可能性も否定できません。

このFIRE直後に~5年程度の長期下落相場に巻き込まれる順番リスクは、大きく元本が減ります。決して間違っていない米国投資なのですが、インカムや債券、値動きの異なるREITや不動産を組み合わせることでパフォーマンスは少し落ちてもダウンリスクが減らせる運用についても理解していただきました。

今後のFIREの可能性に気づかれた相談者様でしたが、時間を掛けてつくるポートフォリオや資産形成のいくつかの提案に対して、本には書かれていない何をすべきかについて納得していただけたようです。

また、ファイナンシャルゴールの設定と運用からの生活資金確保に対しても分散投資して、資金が傷みにくいが米国ほど成長しないポーテフォリオでのFIREスタイルも知っていただきました。

今回の相談者T様が現在の資金9,400万円を一切運用しないとした比較シミュレーションも実施、この場合は80歳手前で資金が枯渇してしまう部分も可視化していただき、安定運用を検討するに至りました。

また公的年金や万一の遺族年金なども診断してその場合の試算の推移も説明、特に奥様との年が離れており、ご主人である相談者様には加給年金が毎年39万円受給できることや繰り下げ受給をすると付与されないことなど、気づかない部分もアドバイスいたしました。

最初は個別WEB相談から発展し、FIRE向けのリタイアメントプラン作成による診断となりましたが、FIREに関連した診断をするには様々なデータも必要になりますし、一般的な相談だけでは終わらないので、リタイアメント診断では内容はより具体的な分析とご提案になります。

実際、課題や将来の可視化ができたコンサルの後は、提案部分の具体的な実行策やファイナンシャルゴールの設定、運用の拡大が必要となります。今回のご相談者様のT様は、FIRE実現に向けての今後のアドバイスも希望され、結果として年間サポートプランに発展したお客さまでした。

コンサル後のステップアップでしたら、前回同様に差額だけで年間サポートに移行できる特典があります。

ご家庭の事情は把握できましたので、都度メールアドバイスや適時面談でサポートは可能

また1年後に改善確認のライフプランも作成して課題解決や整理までを実行する予定

当事務所のFPメニューには、3か月実行フォローパックや年間実行フォローパック、その後の年間FP顧問契約メニューもあります。

積極的に提案後の実行サポートを希望されるご相談者様もいらっしゃいますし、その後も更新されての継続的な年間FP顧問に入る方もいらっしゃいます。やはり実行に対して応援団や伴走者がいれば、よりプランの実行性が高まると感じている方が多いようです。

独立系非販売系のFPは、顧客とのお付き合いが長く続くことも実は決して珍しくありません。問題解決やその後に発生する問題や課題に対して、継続的なアドバイスやフォローをすることも珍しくないのです。つまり、一過性になりにくいという特徴がコンサル専門のFPにはあります。そこが商品販売だけで終わらない相談者様との関係なのです。

コンサル終了後のFPアンケートがお互いのステップアップに

コンサル終了後にT様より『アンケート』を頂きました。ありがとうございます。

今回その内容について、匿名ではありますがご了解いただき、ご紹介させていただきます。ブログ講座、読者の方にもFPコンサルティングの雰囲気を知っていただければ幸いです。

今回初めにお申込み頂いたのは、個別に顔を見ながら事前ヒアリングから作った資料なども含めたWEB面談、『個別リモート相談』のお申込みでした。

いろいろな具体的な話をしたい聞きたいという方に最適なプランです。

全国どこからでもリモート可能です。(最も簡易的ですが、指名が多く人気です)

これをベースにより具体的な自身のシミュレーションや改善提案を実施したい場合は、『ライフプラン+提案書』の基本パックのお申し込みとなりました。

面談後は、1週間と特別特典として基本パックにステップアップする場合には基本パックの価格にWEB面談で掛かった料金を充当する特典ががあり、この特典が今回は適用されました、

特別期間特典を使えれば、最終的には基本パックのお申し込みと同様になれます。

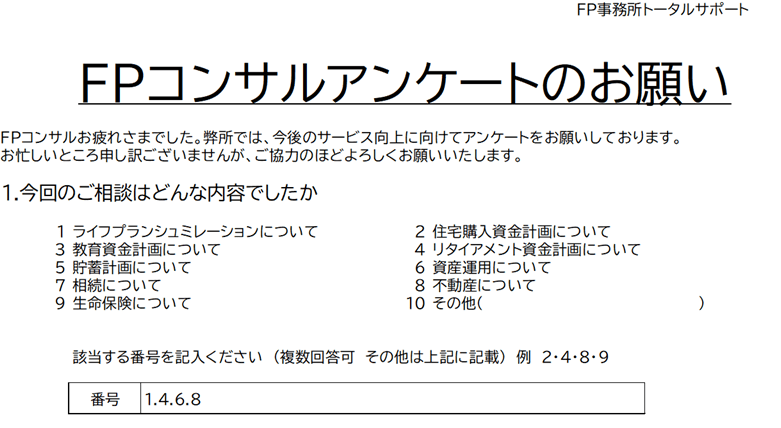

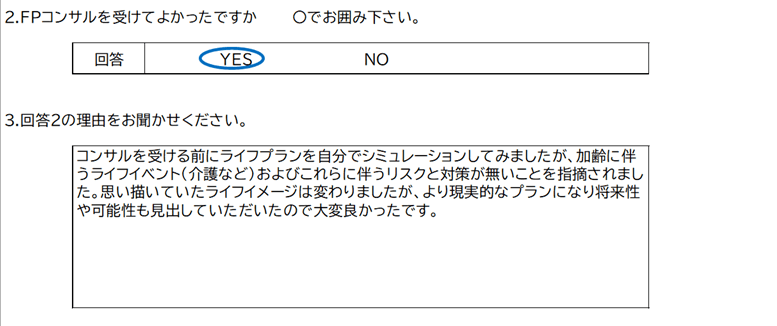

アンケートによるコンサル後の声

まずは、今回の相談内容の確認をしています。

相談解決したい内容は、1番のライフプランシミュレーション、4番のリタイアメント資金計画、6番の資産運用、8番の不動産についてでした。今回は、近々のFIREに関わるライフプラン試算が中心ですので、資産運用についてやリタイア後の姿についてが重点テーマとなります。

次に、”まずはズバリ” 忌憚のないコンサル後の評価をいただいています。ライフプラン診断とご提案書は、コンサルの中では一番指名が多いメニューです。とは言って料金は55,000円と決して安いものではありません。

したがって、有償でコンサルを受けての相談者様の生の総合評価です。今回は、一番要望の多い基本のライフプランとご提案パックへの評価でした。

このコンサルメニューを選択されてのコンサル実施後の総合評価とご意見です。

まずコンサル全体の評価としては、FPコンサルを受けてよかったとされており、ひとまずお役に立てたと安堵しています。実は今回は、自作のライフプランに対して最終資金には大きな差が出ました。もちろんプランニングの段階で追加の支出計画がたくさん入った面もあります。

例えば介護・葬儀、ライフイベント予算や追加の夢の予算です。時には予想外の厳しい診断結果になることもありますが、プロの立場でリスクも含めて耳の痛い話も説明させていただいています。

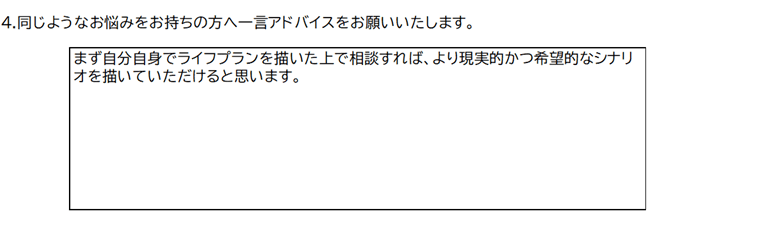

今回は今後のFIRE計画の実現性がテーマですから、ファイナンシャルゴールの設定と到達方法を説明しましたが、『リスク対策をたてることでより現実的なライフプランとなった』と評価を頂くこととなりました。

また、本やWEBは一般的であり、自身の個々の事情に合わせたコンサルについても申し込みの有益性を感じていただきよかったと思います。おまけに僕が監修作成に加わった『最新版 お金の教科書2021』までご購入いただき、感謝する次第です。ぜひ、読み込んでみて下さい。

今回はFIREという長期視点の中で、遺族年金や保険、公的年金の変化なども見える化して説明しましたが、『リスクを踏まえたシミュレーション』として評価を頂くことができました。

盛り沢山の内容でしたが、受け入れていただけたようです。Tさま、ありがとうございます。

もちろん、この評価の内容コメントから次回の課題もでてくることもありますし、今後の業務の改善にもつながる重要な評価理由の確認です。これらのご意見が次のコンサルにも反映されるのは言うまでもありません。業務改善に役立たせていただきます。

相談者のT様、アンケートご回答ありがとうございました。

いくつものご不安にFPとして対応できたことは、何よりです。今回ご説明のポイントを改めてお届けした資料で振り返っていただき、ご自身の未来を可視化するとともに実現に向けて踏み出していただければと存じます。

同じようなお悩みをお持ちの方へのアドバイスもお願い

最後に、このようなお悩みをお持ちの方に、実際にFP相談された方の『生の声』としての『同じようなお悩みの方への』アドバイスをお願いいたしています。

最後に同じようなお悩みの方への一言を

単にFPに依頼するだけではなく、自身でもプランニングして比較することの大切さに気付いていただけたようです。よりリスクや社会制度を反映したライフプラン作成は重要です。Tさまが伝えたい『自身で描いてからの相談』の優位性と希望的なシナリオだけでないプランニングづくりの大切さを伝えたいとのことでした。

テーマを明確にした後、解決策と共に選択肢をご提案するのがFPのコンサルティングです。もちろん最後に提案を選択・決定されるのは、相談者様ご自身ですが、このコンサルを通じてご自身の家計や資産や将来像が可視化・整理できて、一歩前に踏み出せるのだと思います。

最後にアンケート全体像をご覧ください。

資産形成や今後どうしたらよいかのお金の不安をお持ちの方、ご心配されている方は、実際とても多いと思います。無料のコンサルと有償のコンサルでは、僕が言うのもなんですが明らかにその質と内容、ボリュームが違います。

もし、お悩みの方は当事務所にご相談ください。スケジュールを合わせてからのコンサルとなりますが、一歩迷いの森から踏み出せるのではないでしょうか。

ご相談者様からいただいたFPコンサル後の『相談者様の声』です。

FPからアドバイスを貰ってみませんか?

あなたが抱えているモヤモヤをFPがお聞きします。

おひとりで悩まず、解決の糸口やヒントが、有用な情報が得られるかもしれません。

FPへのご連絡、お待ち申し上げております。

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。

関連記事

- 独立系FP解説 資産形成・家計コンサル T様ご夫妻の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FPへのFIRE向けコンサル相談者様の特徴【下町FPブログBlog】

- 独立系FP解説 拡大する運用損失に不安を感じた相談者A様【下町FPブログBlog】

- 独立系FP解説 FIRE希望のコンサル(O・N様)の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FIRE希望のコンサル(A・K様)の事後アンケート【下町FPブログBlog】

- 独立系FP解説 FIREコンサルで感じる米国盲信の危うさ【下町FPブログBlog】

- 独立系FP解説 FPコンサル(T・F様)よりの事後アンケート【下町FPブログBlog】

- 独立系FP解説 週刊エコノミスト『損しない!資産形成&年金・仕事』3/1号に寄稿 【下町FPブログ Blog】

- 独立系FP解説 週刊エコノミスト『お金の王道Q&A』に掲載されます【下町FPブログ Blog】

- 独立系FP解説 週刊エコノミスト | もう会社に頼らない『FIRE特集』に寄稿 【下町FPブログ】日々雑感