シリーズ自分年金づくり①『年金だけでは暮らせない』皆はどうしている?【FP事務所トータルサポートブログ】

新着FPブログ講座

FP事務所の中でも数少ない独立系非販売のFP事務所トータルサポートです。ご相談の多くは、リタイアメントにともなうマネープランニングやそれに伴う資産運用、退職前の経済的自立による早期リタイア・FIREを目指す相談が大変多いFP事務所です。

NISAやFIRE・資産形成や資産活用の連載したブログや雑誌への関連投稿記事も投稿しており、自身の資産運用でも年間400万円超えのインカムゲインを得ており、多くの方に関心が高い『配当生活・配当所得』にも強いファイナンシャルプランナーがブログ形式でお得な情報をお届します。

*******************************

ファイナンシャルプランナーjp専門家登録

このブログ講座を書いているFP

寄稿記事の一例

FP事務所代表の横谷は、日本FP協会のAFP資格をペースとしての「資産設計業務」を提案していますが、運用による自身のインカムゲインがあるからこそ、独立系非販売系の数少ないFPとして、多くのクライアント様から支持されてのコンサルティングができるのです。

つまり『経済的に自立・中立による顧客に寄り添ったコンサル』の実現であり、クライアント様もそれに期待した申し込みが多いと推察しています。

このブログ講座は、お金にまつわる様々な有用な知識を独自の視点や切り口で独立系FP&非販売のFPが解説しています。

*******************************

コツコツとカスタマイズ ”自分の老後、自身の年金づくり”

FPブログ解説 老後の生活費と年金との関係、漠然とした老後不安の正体は

FIRE向けFPコンサルと 『年間400万円超えインカムゲインの獲得』レポートはここから

経済的自由FIRE攻略、もう会社に頼らない/FIREをFPが本気で支援(シリーズ50)

少額非課税制度『NISA』を賢く使って、資産形成と資産活用を実現するブログ講座(シリーズ50)はここから

遠いようで、あっという間に訪れる老後への備えとして『年金だけで暮らせる』『年金だけでは暮らせない』論争の着地点と、これからの対策が理解できます。

・年金だけで暮らせる人とそうでない人の違いが分かります。

・実際の年金額と老後の実支出のイメージが掴めます。

・今からでも間に合う対策と準備が分かり、老後破綻や老後貧乏への回避のスタートが切れます。

年金だけでは生活ができないというのは、多くの日本人にとって現実的な問題となっています。

たとえば、現在の公的年金の受給額は、厚生年金を受け取っているモデル的な夫婦世帯で月額20〜22万円程度が平均とされています。

しかし一方で、総務省の家計調査によれば、夫婦2人で生活していくためには、月に27〜30万円ほどの支出が必要とされており、明らかにこの計算では年金だけでは数万円の赤字が生じることになります。

もちろん現在は夫婦共働きが多く、この総務省の夫=会社員、妻=専業主婦のモデル世帯の方程式は、あてにならないのですが、それでも生活費との実質的な差額には、貯金を取り崩すか何らかの形で収入を補わない限り埋まりません。

でも本当に皆、そうなのでしょうか? そこでまずは、『実際の生活はどうなっているのか?』を可視化して『漠然とした不安』の正体とこのシリーズを通じて向き合うことをおすすめします。

老後には不安が一杯、まずは年金を知ることで不安の正体を知ろう

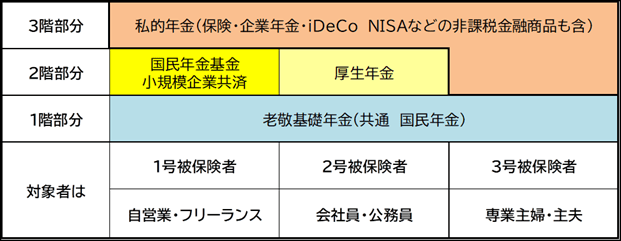

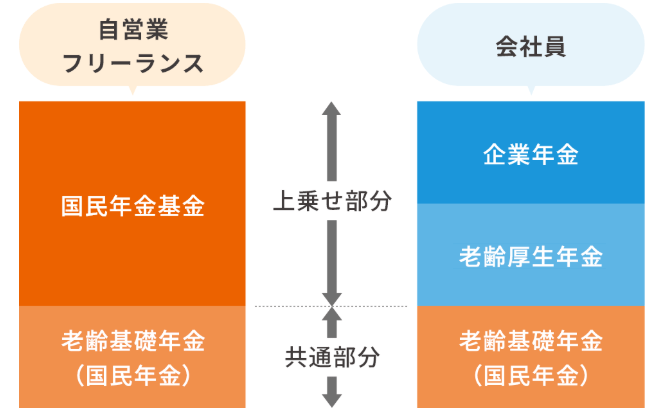

公的年金は、日本に住むすべての人が加入する「国の保険制度」で、老後の生活を支えるための仕組みです。基本的には2つの階層で構成されており、2階建て構造+選択オプション1階の三層構造になっています。

1階部分にあたるのが「国民年金(老齢基礎年金)部分」で、20歳以上60歳未満の全国民が加入します。これは自営業者や学生、主婦も含まれており、老後に一定額の年金を受け取れる最低限の保障です。

最低限と言いましたが、最大40年間納付して約83万円程度(最低10年納付で適用、1年間の納付で約2万円相当)の年金となり、手取りで月額6万円程度となります。

満額の場合実際はもう少し多いのですが、年金は収入と認識されており、所得税が掛かる、或いは健康保険や介護保険の負担が10~23%程度は掛かるため敢えてこう表記しました。

次に2階部分が「厚生年金」で、主に会社員や公務員が対象です。国民年金=基礎年金に加えて上乗せされる形で支給され、収入に応じて保険料を納める分、将来の受取額も多くなります。

つまりこの部分は生涯の年収に応じて納める保険金であり、納付期間の違いと年収の違いで公的年金の受取額が大きく変動するのです。

会社員でない人には「国民年金基金 終身A型 月額2~3万円程度と基本の1口に2口目以降を追加することができます。

また自営業の人が加入できる「小規模企業共済」などの制度もありますが、会社員と違い経営者扱いですから会社との納付折半は当然なく、全額自己負担なので毎月の納付負担は大きなものになります。

オプションの3階建て年金には、企業年金や私的年金などが該当します。企業年金のほとんどは大企業であり、大企業=全企業の1%と僅かの企業が制度として維持しているという印象です。

それ以外には個人型確定拠出年金iDeCoなどの所得控除が効く年金や民間の年金保険が私的な年金として該当しますが、自助努力としての私的年金の加入は余り広く進んでいないという印象です。

年金3階部分のほとんどは、給付期限のある「有期年金」です。

使い分けが重要なポイントになります。

公的年金の多くは「国民共通加入の老齢基礎年金」と「勤め人が加入する厚生年金」の2つの年金が基本とされ、支払い原資は現役世代が支払う保険料で今の高齢者の生活を支える「世代間の助け合い」のしくみになっています。

一方、iDeCoや個人年金保険、企業年金などは「自身でつくりあげる年金」であり、10年~15年間程度の有期であることが特徴で、あくまで自身の積み上げた年金を一定期間で取り崩すといったものがほとんどです。

また最近拡充された少額投資非課税制度(新NISA)のように資産運用をした資金を定期的に取り崩したり、低手的な配当を得たりする方法で生活費を補填する方法もあります。

この「終身となる公的年金・有期的な私的年金・資産運用」の3つをご自身でどう組み合わせカスタマイズするのかで老後の金銭面での生活は大きく変化すると思ってください。

公的年金+有期的な年金+私的年金

これらをうまく組み合わせましょう。

大事なことは不安にならずに・・・まずは将来を直視することで

・自身の加入している年金はどこに属しているのか?

・あなたが自助努力で手厚く出来る年金には何があるのか?

を理解することです。

不安に感じる前にまず公的年金に自分が何年間、どんな年金に加入し、どんな納付をして将来年金を受給できる可能性があるのかを理解しておくことから始めましょう。

公的年金は年に一回通知が来る『ねんきん定期便』やマイナンバーで簡単にアクセスできるようになった「ねんきんネット」などを活用し、納付状況・将来の年金額の理解をある程度しておくと生活基盤となる終身部分の年金額が把握できるでしょう。

ネット記事の「煽り記事」が老後への生活資金の不安を増大させている

ネットニュースを見ていると、こんな年金の記事が巷では溢れかえっています。

「実は厚生年金20万円以上貰っている人、何%?」

「みんなが老後資金として貯めている額は一体いくらなのか」

「ずっと年収400万円、将来の年金どうなる」

「年収800万円でも1000万円でも受け取れる年金は同じだった?」

「月6万円の年金では暮していけないと祖母が嘆いています 平均はいくらか」

「年金11万円はさすがに少なすぎますか 40年間年金を納めた私の嘆き」

こんな記事が毎日溢れているのですから、不安に思うのは当たり前です。こうした年金と生活費のギャップが大きく注目されたのが、2019年(令和元年)に話題となった「老後2,000万円問題」からでした。

金融庁のワーキング・グループによる報告によれば、年金以外に老後の生活資金として約2,000万円が必要とされ、この記事を読んだ多くの国民にとって衝撃的な内容でした。

老後の生活費は、住いの地域や本人のライフスタイルによって異なるものの、医療費や介護費がどうしても増える高齢期には、想定以上の出費が発生するリスクも起こります。皆さん、ある程度の備えは必要だとは思っていても、真正面からそう言われると動揺するものです。

私たちFPは資産設計やリタイアメントプランをクライアント様に作る際、常に年金や資産、老後資金の確認から提案業務を行っていたのでこの話にはまったく違和感はありませんでした。

さらに、肝心の年金制度も少子高齢化の影響で、将来的な支給水準の低下が懸念されています。

日本の公的年金制度は、現役世代の保険料で高齢者を支える「賦課方式」で運営されているため、支える側の人数が減り受け取る側が増えるという人口動態構造のなかで、十分な支給額を維持しにくくなっています。

このような背景から、年金のみで老後の生活を賄うのはやはり現実的ではなく、現在の公的年金の上増し対策や退職後も一定の収入源を持つこと、あるいは上手く支出をコントロールして無理のない生活設計を立てることが重要になっています。

資産運用や各種の投資非課税制度(iDeCoやNISA)の活用、あるいは定年後の再就職や副業などを通じて、年金以外の収入源を持つ工夫がますます求められているのが今の日本の現状であり、いち早くそれに気付いた人が老後資金の備えに対策を打つことができているのです。

データから読み取る年金1 将来は破たん?維持?増額?やはり減額?なのか

現在の年金制度は所得代替率で60%程度とされています。この所得代替率とは公的年金の給付水準を示す指標で、現役世代の税引きの手取り収入(ボーナス含む)に対するモデル世帯での年金収入額(社会保険料等、控除前額面)を手取りとして計算したものです。

現役時代の税引き後の平均手取り額30万円とする

老後の公的的年金の天引き前の支給額18万円

所得代替率=(18万円÷30万円)×100%=60%

この年金額が額面であり実際の手取りでは、所得税・健康保険料・介護保険料などが引かれた年金振込みとなり、手取りは額面の10~23%程度になりますから実質的な代替としては更に減る事も知っておいてください。

厚生労働省発表の2024年度公的年金財政検証結果によれば、2024年度の所得代替率は61.2%と示され、危機的状況ともいえる50%は将来的にも割り込まないことは検証できたようですが、少子高齢化の進展により将来の所得代替率は徐々に低下していくこととなります。

この年金財政検証は5年に一回開催され健全性を検証しており、2024年の公開資料では過去30年間の低成長が今後も続いたとしても50.4%と50%割れは起こらず、賃金1.5%成長ベースでみても代替率57.6%が維持できる検証結果となりました。

この検証の前提は2050年代後半で年金の積立金を支給で使い切り、それ以降は完全な賦課方式に移行することを前提に計算されており、その時は調整弁なし/マクロ経済スライドのみで年金額が決まる時代の到来の覚悟もしておくことです。

公的年金にはマクロ経済スライドという現役世代の負担率を抑え込む複雑な調整システムが機能しており、少子化と高齢者の増加に対して将来の支給額が調整される可能性が大きいのです。

データから読み取る年金2 モデルだけでは語れない年金額と支出の関係

では「年金だけでは暮らせないのか、皆はどうしている」の本題ですが、統計的にみる公的年金の平均受給額はどの位なのでしょうか。そこで2024年時点での厚労省データからも実態を振り返ってみたいと思います。

老齢基礎年金:5万6,000円

厚生年金:10万2,000円(女性)・14万6,000円(男性)

合計年金額:15万8,000円(女性)・20万2,000円(男性)

金額のイメージはどうでしょうか?

あくまで平均値ですが、この額面から様々な社会保険料が天引きされたものが老後の生活費になります。

まずはこの老齢基礎年金に相当する国民年金部分の額ですが、約5万6,000円/月となっており、満額レベルの6.5万円前後には1割近く少ない実態が分かります。

この基礎部分は現役時の収入と関連がない年金で、納付期間の40年を満たないままに受給が開始されている実態がここから読み取れます。

次に会社員が加入する厚生年金(会社員・公務員等)部分の平均年金月額です。これは性別でも統計的に違いがあり、男性で約14万6,000円/月、女性で約10万2,000円/月となっていました。

この部分は男女差というよりは平均年収と納付期間の違いが大きく影響しており、会社員と専業主婦(一時会社員)の夫婦2人世帯では、年金の月額は約20〜22万円程度が目安になっていると考えられます。

この年金世帯モデルは既にオールドスタイルともいえる専業主婦世帯でのモデル的な年金額です。実際には2023年の総務省データでは、共働き世帯が1,278万世帯とすでに7割を占めており、専業主婦・片働き世帯は約517万世帯に減少してさらに減り続けていますから注意してください。

この年金統計データで考えるのでしたら、様々な世帯類型で年金制度の受給モデルを考えないと大きなミスマッチが生まれる可能性があるということで、ご自身の世帯類型別に年金を考えるをお勧めします。

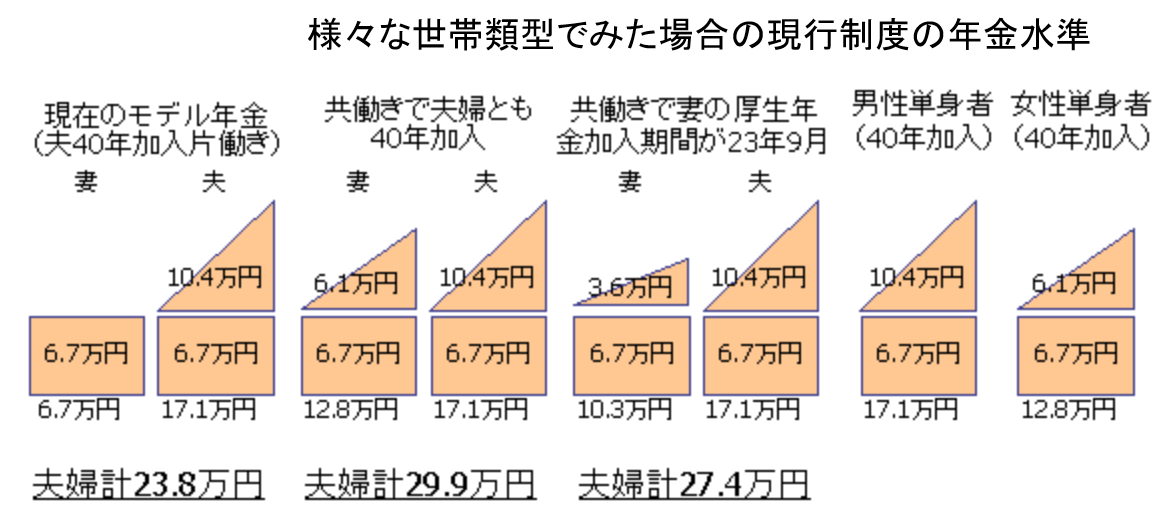

厚労省モデル比較より

男女別・単身・夫婦と世帯だけでも世帯年金は大きく異なり、勤務雇用形態でも大きく年金は異なることがお分かりになるでしょう。つまり、公的年金ですら平均値だけで考えるのは意味がなく、自身の環境で考える必要があるということです。

では逆に支出部分、老後の生活費の現実はどうなっているのでしょうか。生命保険文化生活センターでは定量的に継続調査を行っており、令和4年(2022年)の調査では老後の最低生活費・ゆとりのある生活費とそり使途についての統計結果を公開しています。

この調査によると、夫婦2人で老後生活を送る上で必要と考える最低日常生活費は月額で平均23.2万円となっています。分布をみると「20~25万円未満」が、27.5%と最も多くなっています。

一方、ゆとりある老後生活を送るための費用として、この調査では最低日常生活費以外に必要と考える金額は平均14.8万円となっていました。

この「最低日常生活費」と「ゆとりのための上乗せ額」を合計した「ゆとりある老後生活費」は平均で37.9万円となります。 ゆとりのための上乗せ額の使途としても調査をしており「旅行やレジャー」が最も高く、以下「日常生活費の充実」、「趣味や教養」と続いていました。

これらをみても老後にゆとりを持ちたい、やりたいこととやりたくてもできない事情が垣間みれ、老微資金の計画的なプランの必要性が感じられます。

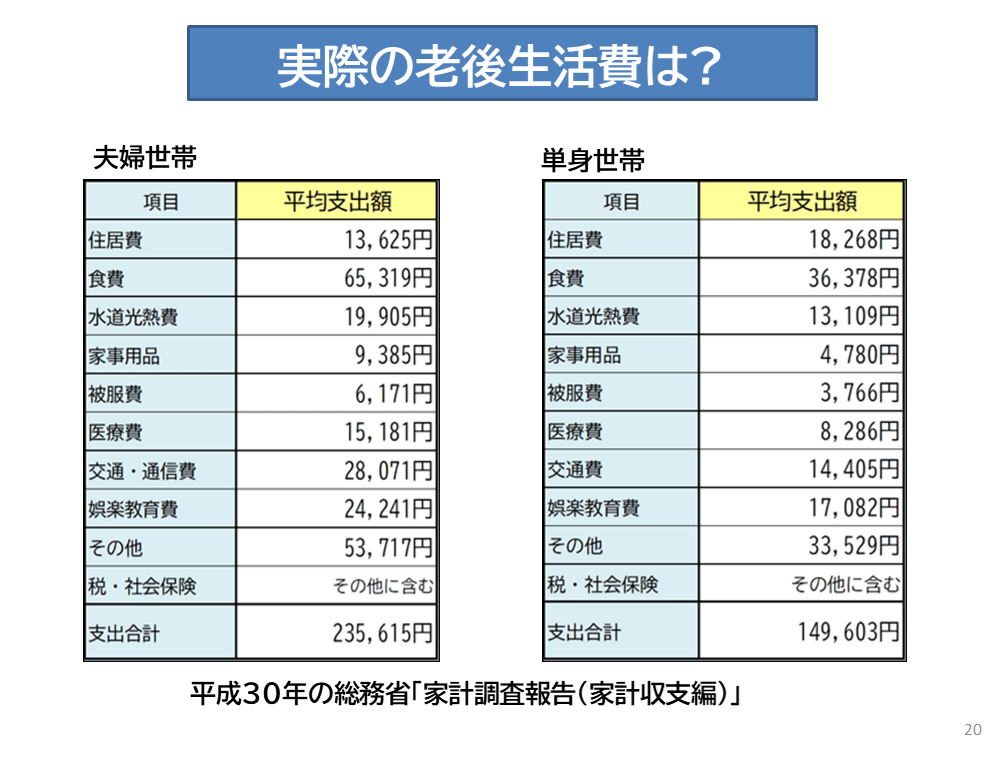

また老後生活費の実態の参考として総務省の老後の「夫婦世帯」と「単身世帯」での生活費調査も参考になりそうです。ここでは生活費として夫婦世帯では23.5万円/月、単身世帯で14.9万円が実際の平均的な生活費となっていることが分かります。

平均的な生活費と敢えて書いたのは、例えばお住いの地域や住居形態(賃貸・持ち家・戸建て・マンション・車の必要性)とそれぞれ異なり、あくまで平均の参考値にしかならないからです。

結論 年金だけで生活できる人は稀、公的年金と私的年金の充実が必須の時代の到来

実際、テレビの街頭アンケート等で多くの年金生活者の人が『年金だけでは生活できない』と回答しています。実感としては、『できる人もいるものの稀な存在だ』とこれらのデータからもいえるでしょう。

「年金だけで生活できる」人は一部であり、大半の人は毎月足りず資産を取り崩しているのが現実です。したがって、年金以外の収入源や取り崩せる資産形成や活用できる資産が不可欠な時代です。

では、なぜ老後生活費が不足するのでしょうか?

- 物価・税金・健康保険・介護費など想定外の上昇

- 思ってたより手取りの年金が少ない

- 思ったよりも老後の生活費は現役より減らなかった

- 自身の長寿化で「老後が30年以上続く」リスク

- 自分に見合った老後資金設計をしていなかった

では、どう対策すべきなのでしょうかか?

- 働く年齢の延長(70~75歳まで就業)

- 公的な年金制度の拡充(国民年金基金)

- 支出の見直し(家計支出・固定的支出の削減)

- 資産運用(NISA・iDeCoの活用)

- 繰り下げ受給(年金額そのものを増やす)

- 生活の事前ダウンサイジング・・・

対策はいろいろと考えられるでしょう。次回からは『自分の老後シリーズ』として公的年金充実・年金制度の拡充・私的年金のつくり方などを考えていきたいと思います。

コツコツとカスタマイズ ”自分の老後、自身の年金づくり”

今回のFPブログ講座はいかがでしたか?

これらのブログ講座は皆様の「日本ブログ村」などへの下のクリックバーナーでのポイントが制作継続の原動力になっています。少しでもこの情報が役立ったとお考えの方は、下のバナーをクリックください。

当事務所のお得な情報提供記事へのエネルギーにもなります。ご協力を!!

★このFPブログ講座を書いてる人★

独立系非販売の数少ないファイナンシャルプランナーとして活動中

40代でも間に合う5,000万円資産形成を提唱しておりメディア記事も多数寄稿

経験ノウハウによる老後資金や資産形成へ向けた家計改善、iDeCoやNISA運用による資産形成、バランスの取れた米国国債債券投資を組み合わせてのアセットプラン作成、ライフプランからのアドバイスやリタイアメント向け相談やコンサルタントを行っている。

東京浅草の下町FPとして、ブログ講座やメルマガが好評で読者・会員も多数。

この講座をベースとして注目のFP監修本『最新版 お金の教科書』も発刊され、資産形成ノウハウを公開している。

保険や金融商品を販売しない顧客中心のコンサルで、様々なサービスを提供中。

まずはFPに聞いてみたいという方はここから (クリックで画面移動します)

より具体的な相談に特化して聞いてみたい方 特におすすめ

個別に顔を見て資料なども含めたWEB面談をしたいという方に最適。(1h)

全国どこからでもリモート可能です。(最も指名が多く人気です(初回のみ最大1.5h))

オールインワンの基本パック(個別WEB面談+ライフプラン+提案書)FPコンサルの王道

FP事務所トータルサポートからご挨拶

数あるファイナンシャルプランナー事務所から当事務所への訪問ありがとうございます。トータルサポート代表の横谷です。

当事務所は、保険も金融商品も販売しない、コンサルタントのみで開業している数少ない『独立系非販売』のFP事務所です。当所の特徴は、国家資格のFP資格とともに実際の資産運用を行っている現役の投資家でもある点です。

人生の3大資金といわれる『教育資金』『住宅資金』『老後資金』などの資産形成やFIREと言われる早期リタイアの為の資産形成などの運用対策や貯蓄対策を中心にして活動しています。

- 資産形成に挑戦したい方

- 資産運用を始めたい、やられている方

- FIREやリタイアメントを考えている方

そんな方には最適なファイナンシャルプランナーです。

自身もFIREと言われる経済的自立とともに資産運用を行っており、現在いろいろな運用先から年間400万円を超える配当・分配金などのインカム収入を得ています、その経験やノウハウもコンサルティングで活用しています。

FP事務所ナビゲーション

詳しくは下の各メニューをクリックしていただき、いろいろご確認ください。

代表プロフィール

FP事務所トータルサポートの特徴

早期リタイアFIRE実現サポートの検証

資産形成・資産運用

お金の健康診断ライフプラン作成

ライフプランシュミレーター比較

FP相談のいろいろな事例

コンサル後の相談者様の声

FPコンサルの料金体系

お問い合わせについて

FP監修本『最新版 お金の教科書』

プライバシーポリシー/個人情報保護

お金の基本の学習が出来ます。

ご連絡、お待ちしています。

閲覧ありがとうございました。最後にFPランクキング投票に参加ください。